Đồng Yên Nhật đang đưa ra cảnh báo quan trọng cho thị trường tài chính toàn cầu

Kiều Hồng Minh

Junior Analyst

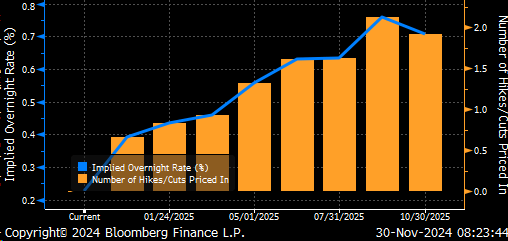

Đồng JPY đang mạnh lên khi thị trường kỳ vọng BoJ sẽ tiếp tục tăng lãi suất, với mức định giá 65% khả năng tăng lãi suất vào tháng 12 và 83% khả năng vào tháng 1. Điều này tiếp tục thúc đẩy các đợt rút lui của nhà đầu tư khỏi các giao dịch Carry trade, thậm chí có khả năng gây ra sự biến động trên thị trường tài chính toàn cầu tương tự như hồi tháng 7.

Tín hiệu cảnh báo

Đồng JPY đang mạnh lên khi thị trường kỳ vọng vào khả năng BoJ tăng lãi suất ngay tại cuộc họp ngày 19 tháng 12. Đợt tăng giá mạnh mẽ cuối cùng của đồng tiền này vào cuối tháng 7 đã gây ra sự gián đoạn trên thị trường toàn cầu, và động thái hiện tại cho thấy một kịch bản tương tự có thể đang diễn ra.

Kỳ vọng lãi suất điều hành của BoJ (đường màu xanh) và số lần tăng lãi suất (cột màu vàng)

Kỳ vọng về lộ trình tăng lãi suất của BoJ

Thị trường hiện thấy 65% khả năng BoJ sẽ tăng lãi suất thêm 25 điểm cơ bản vào tháng 12 và 83% khả năng tăng lãi suất tại cuộc họp tháng 1. Điều này đang thúc đẩy sức mạnh của đồng JPY, khiến các nhà đầu tư tiếp tục "tháo chạy" các giao dịch carry trade tương tự như những gì đã xảy ra trong mùa hè.

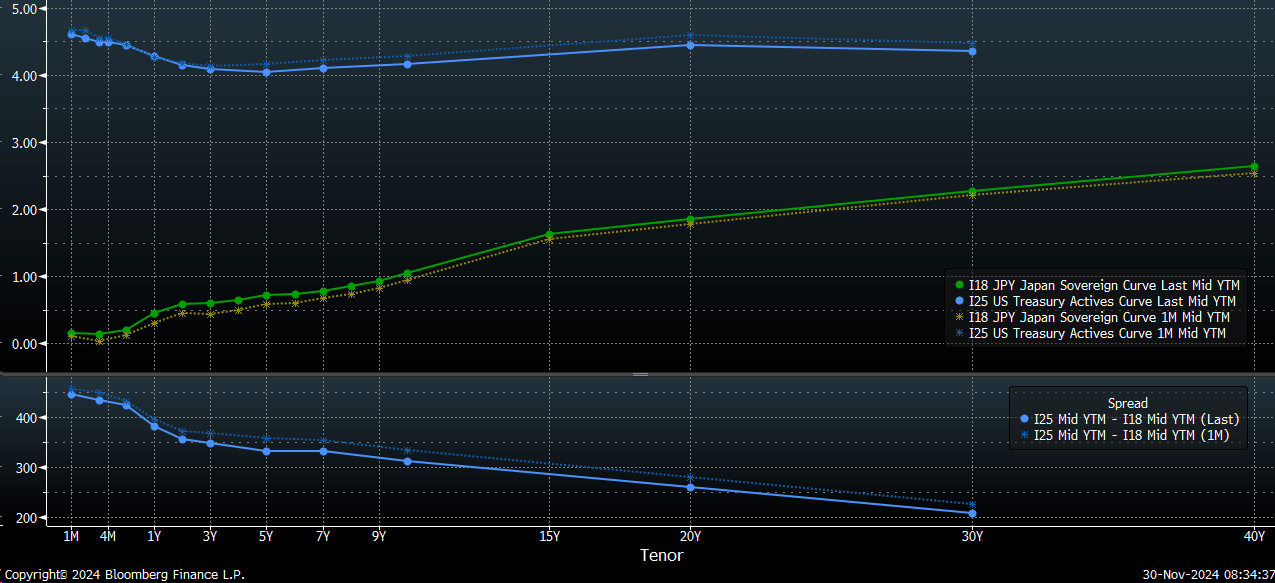

Tương quan biến động giá của các cặp tiền JPY

Chênh lệch (spread) lãi suất cũng đóng một vai trò quan trọng và nó đang đang thu hẹp khi lãi suất tại Nhật Bản tăng trở lại. Thị trường đang bắt đầu tính tới khả năng lãi suất qua đêm có thể cao hơn, với ít hoạt động QE hơn từ BoJ, và nguy cơ BoJ tăng lãi suất nhiều lần trong năm tới.

Đường cong lợi suất của trái phiếu chính phủ Nhật Bản và Mỹ (bên trên) và chênh lệch lợi suất giữa các loại trái phiếu trên các kỳ hạn (bên dưới)

Nếu mức chênh lệch này tiếp tục thu hẹp, USD/JPY sẽ mạnh lên hơn nữa. Điều tương tự cũng áp dụng cho các cặp tiền tệ khác. Các cặp tiền tệ như AUD/JPY có thể đóng vai trò là thước đo cho khẩu vị rủi ro toàn cầu. Đồng JPY yếu hơn là dấu hiệu rõ ràng của tâm lý risk-on đối với tài sản cổ phiếu, trong khi đồng JPY hơn báo hiệu tâm lý risk-off.

Tương quan biến động của Hợp đồng tương lai chỉ số S&P500 E-mini và AUD/JPY

Điều này đến từ chức năng của đồng Yên Nhật như là một đồng tiền tài trợ (funding currency). Vì Nhật Bản đã có mặt bằng lãi suất thấp trong nhiều năm, nên việc vay tiền bằng đồng JPY để mua tài sản có lãi suất cao hơn rất hấp dẫn. Nhưng hiện tại, nhiều NHTW đang cắt giảm lãi suất, trong khi Nhật Bản đang tăng lãi suất, khiến giao dịch này trở nên kém thuận lợi hơn và có khả năng khiến thị trường dần thanh lý các giao dịch này.

Các vùng giá kỹ thuật cần theo dõi

Trước đó, USD/JPY đã phá vỡ xuống dưới đường xu hướng tăng quan trọng bắt đầu vào đầu tháng 10 với mức hỗ trợ 151.50. Đà giảm này đã dẫn đến việc USD/JPY phá vỡ mốc 150, thậm chí chạm ngưỡng 148.60 và có thể sẽ quay trở lại mức đáy tháng 8 nếu các mức hỗ trợ quan trọng tiếp tục bị phá vỡ.

Biểu đồ USD/JPY khung đồ thị Ngày

Điều tương tự cũng đã xảy ra trong AUD/JPY, vốn đã gặp khó khăn trong nhiều tuần ở mức 100. AUD/JPY hiện đang phá vỡ xuống dưới mức hỗ trợ 97.50, và nếu xu hướng giảm tiếp tục diễn ra thì cặp tiền này có thể hướng tới mốc 93.00.

Biểu đồ AUD/JPY khung đồ thị Ngày

Chứng khoán Nhật Bản có thể chịu thiệt hại đáng kể nếu đồng Yên Nhật bắt đầu mạnh lên trở lại. Chứng khoán Nhật Bản có xu hướng hoạt động tốt khi đồng nội tệ suy yếu và ngược lại. Hợp đồng tương lai Nikkei niêm yết trên sàn CME (Nikkei/USD) là một cách để theo dõi thị trường chứng khoán Nhật Bản và chothấy chính xác thị trường đang ở vị thế ra sao. Hợp đồng tương lai Nikkei hiện ở mức hỗ trợ 37,555. Việc phá vỡ mức hỗ trợ này sẽ kích hoạt đà giảm trở lại ngưỡng 36,500 và thậm chí có thể là 35,180.

Hợp đồng tương lai Nikkei/USD khung đồ thị Ngày

Trong quá ký, hợp đồng tương lai Nikkei/USD có sự tương quan với hợp đồng tương lai NASDAQ 100, và do đó, bất kỳ sự suy yếu nào tiếp tục của chứng khoán Nhật Bản có thể lan sang thị trường Mỹ.

Tương quan biến động giữa Hợp đồng tương lai Nikkei/USD và HĐTL Nasdaq 100

Các tác động bên ngoài

Dữ liệu quan trọng tiếp theo của Nhật Bản là Thu nhập bằng tiền mặt từ vào ngày 5 tháng 12. Ước tính nó sẽ tăng 2.6% so với cùng kỳ năm ngoái trong tháng 10, cao hơn mức 2.5% được báo cáo gần đây trong tháng 9. Hãng tin Nikkei đưa tin rằng Thống đốc BoJ Ueda lưu ý rằng xu hướng tiền lương có thể ảnh hưởng đến lần tăng lãi suất tiếp theo. Nikkei đã lưu ý rõ ràng về tác động mà việc đàm phán tiền lương mùa xuân tạo ra. Tuy nhiên, người ta sẽ nghĩ rằng bất kỳ sự tăng trưởng đáng kể nào của tiền lương trước đó có thể sẽ thúc đẩy kỳ vọng rằng việc tăng lãi suất sẽ đến sớm hơn.

Tất nhiên, còn có những cân nhắc khác ở đây, chẳng hạn như tốc độ cắt giảm lãi suất của Fed và sự phát triển của nền kinh tế Mỹ. Điều mà BoJ không muốn làm là bắt đầu tăng lãi suất khi nền kinh tế Mỹ có dấu hiệu "chao đảo", gây ra sự mạnh lên quá mức của đồng JPY.

Vì vậy, bất kỳ dấu hiệu suy yếu nào trong nền kinh tế Mỹ có thể dẫn đến việc BoJ không tiếp tục tăng lãi suất và khiến quá trình này chậm lại đáng kể. BoJ phải cân nhắc các hành động mà Fed đang thực hiện và sức mạnh của nền kinh tế Mỹ khi tiếp cận lộ trình chính sách của riêng mình.

Khi nền kinh tế Mỹ có dấu hiệu chậm lại vào tháng 8 và tháng 9, BoJ đã tạm dừng và giảm bớt một số luận điệu diều hâu về việc tăng lãi suất. Điều đó cho phép thị trường bình tĩnh lại và đồng JPY suy yếu trở lại. Nhưng kể từ đó, dữ liệu kinh tế của Mỹ đã mạnh hơn nhiều so với dự kiến, và điều đó đã tạo điều kiện cho BoJ quay trở lại cuộc chơi.

Hiện tại, sức mạnh của đồng Yên Nhật đang cho thấy một môi trường risk-off đang dần hình thành, và đó có thể là một tín hiệu quan trọng đối với thị trường tài chính toàn cầu.

Seeking Alpha