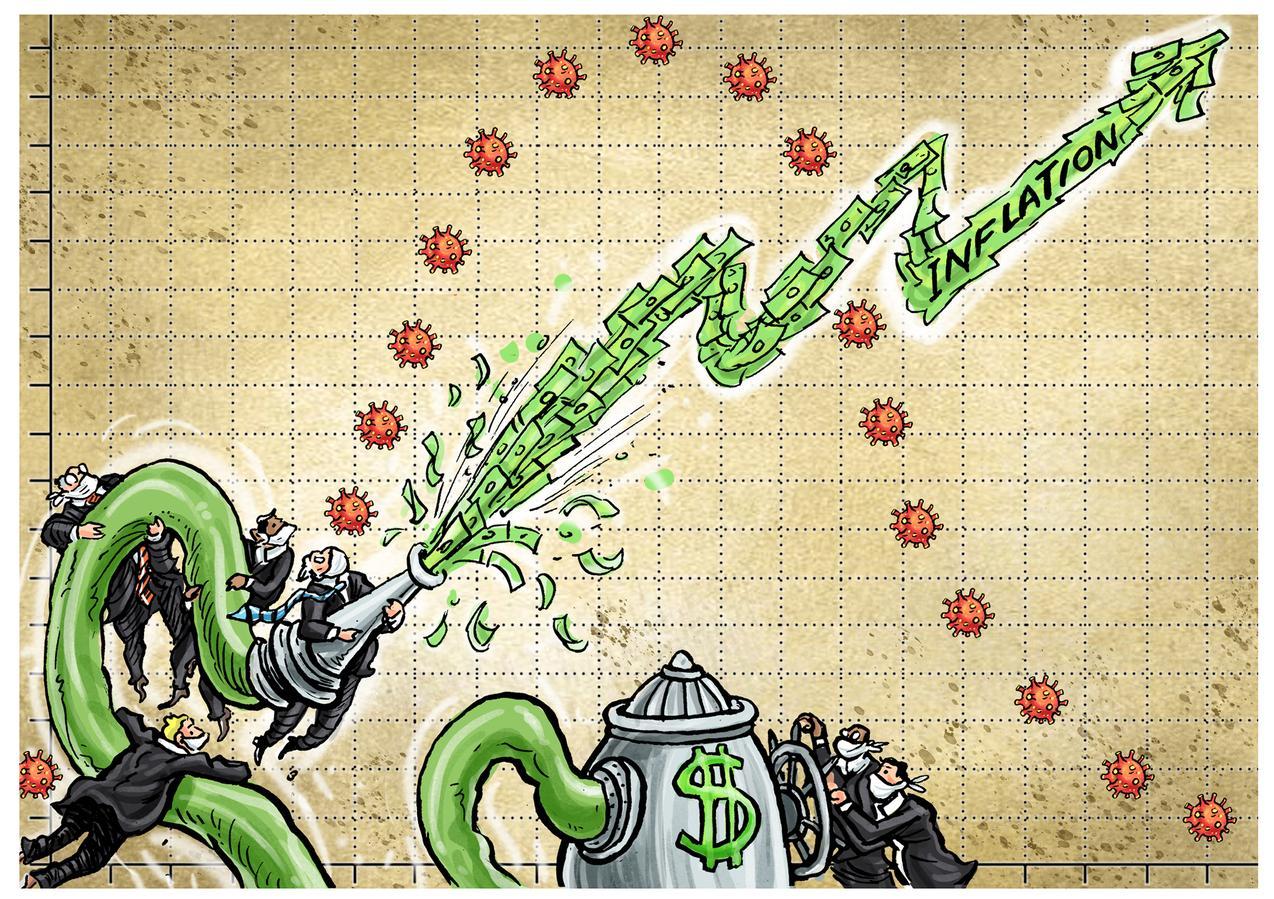

Hãy chuẩn bị tinh thần cho siêu lạm phát!

Tin Tức Tổng Hợp

feeder

Các nhà kinh tế Milton Friedman và Anna Jacobson Schwartz đã chứng minh trong Lịch sử tiền tệ của Hoa Kỳ, rằng sự sụp đổ về cung tiền là nguyên nhân chính của cuộc Đại khủng hoảng. Hy vọng tránh lặp lại điều đó, Cục Dự trữ Liên bang trong những tuần gần đây đã đổ tiền vào nền kinh tế với tốc độ nhanh nhất trong 200 năm qua. Thật không may, phản ứng thái quá này có thể mang đến một kịch bản tồi tệ khác: lịch sử cho thấy lạm phát sẽ sớm bùng nổ.

Friedman và Schwartz đã sử dụng một định nghĩa rộng về số lượng cung tiền bao gồm tất cả các khoản tiền gửi ngân hàng và nhận thấy rằng số lượng tiền của Mỹ đã giảm 38% trong khoảng thời gian từ tháng 10/1929 đến tháng 4/1933. Một số nhà kinh tế học nổi tiếng bao gồm Paul Krugman của Princeton và Joseph Stiglitz cho rằng tăng trưởng cung tiền không còn quan trọng nữa, nhưng họ đã sai. Xét cho cùng, cuộc suy thoái 2007-09 cho thấy vận may của hệ thống ngân hàng luôn thay đổi có ảnh hưởng đáng kể đến tổng cầu, sản lượng và việc làm. Từ 2010-2018, tốc độ tăng trưởng của lượng tiền và tổng sản phẩm quốc nội danh nghĩa gần như giống nhau ở mức 4% một năm.

Fed công bố dữ liệu hàng tuần trên bảng cân đối kế toán của hệ thống ngân hàng thương mại Hoa Kỳ, cho phép đo lường theo thời gian thực và tiên lượng cung tiền. Cho đến tận cuối tháng 2, Fed đã không đưa ra các quyết định nghiêm trọng để đối phó với sự lây lan của coronavirus, nhưng điều đó đã thay đổi đột ngột với thông báo khẩn cấp quốc gia của Tổng thống Trump vào ngày 13 tháng 3. Trong hai tuần tiếp sau đó, ngân hàng trung ương đã đưa ra một loạt các biện pháp triệt để và các chính sách mới chưa từng có nhằm giảm bớt tổn thất của các biện pháp đóng cửa nền kinh tế.

Từ ngày 11 đến 18/3, tiền gửi tại các ngân hàng Hoa Kỳ đã tăng 2.2%. Trong bảy ngày tiếp theo nó đã tăng 2.5%. Và trong tuần tiếp theo nữa nó đã tăng 1%. Nói cách khác, trong khoảng thời gian ba tuần, nó đã tăng gần 6%. Sự tương phản rất lớn giữa phản ứng thụ động của Fed với cuộc Đại suy thoái - khi lượng tiền giảm 1% mỗi tháng - và sự tăng động gần đây, khi lượng tiền đã tăng gần 2% trong một tuần. Nếu tốc độ tăng này tiếp tục trong một năm, tỷ suất kép sẽ khiến tiền gửi ngân hàng tăng 175%. Vì tiền gửi ngân hàng chi phối số đo tiền được mô tả bởi Friedman và Schwarz, nên số lượng cung tiền sẽ tăng vọt với tốc độ tương tự.

Không tính những năm ngay sau Chiến tranh Cách mạng Hoa Kỳ (1983), vài tuần qua đã chứng kiến tỷ lệ mở rộng cung tiền cao nhất trong lịch sử. Fed có thể tự biện minh bằng cách nói rằng chiến thuật ‘gây sốc’ đã mang lại cho thị trường tài chính niềm tin rằng coronavirus sẽ không gây ra một cuộc suy thoái kéo dài và sâu sắc. Và rằng số lượng trái phiếu khổng lồ nó đã mua hơn 500 tỷ đô la trong khoảng thời gian từ 11 tháng 3 đến 1 tháng 4 sẽ không tiếp diễn với tốc độ tương tự cho phần còn lại của năm.

Tuy nhiên, vấn đề bây giờ trở thành tài trợ cho thâm hụt ngân sách mở rộng. Một số nhà bình luận đã suy đoán rằng trong năm tới thâm hụt liên bang có thể lên tới 4 nghìn tỷ đô la. Con số 3 nghìn tỷ đô la là chắc chắn đạt. Ở một mức độ lớn, các lỗ hổng sẽ được tài trợ bởi hệ thống ngân hàng, với việc tài trợ thâm hụt ngân sách tương đương số tiền thêm vào trong nền kinh tế.

Thật hợp lý khi giả định rằng vào mùa xuân năm 2021, lượng cung tiền sẽ tăng 15% và có thể lên tới 20%. Điều đó chưa hẳn nhiều hơn tốc độ mở rộng cao nhất được thấy trong và ngay sau hai cuộc chiến tranh thế giới của thế kỷ 20, nhưng nó có thể vượt qua các kỷ lục thời bình, vượt xa các đỉnh cao trước đó trong những năm lạm phát 1970.

Các nhà hoạch định chính sách đã nhiều lần gọi chiến dịch chống lại coronavirus là một cuộc chiến. Và giống như trong thời chiến, chi tiêu liên bang đang tăng mạnh trong khi các khoản thu thuế đang bị ảnh hưởng bởi việc phong tỏa. Cả Chiến tranh thế giới thứ Nhất và thứ Hai, và cả Chiến tranh Việt Nam đều dẫn đến những giai đoạn lạm phát khó chịu. Nếu điều đó xảy ra một lần nữa, các nhà hoạch định chính sách ngày hôm nay đang ăn mừng vì hành động nhanh chóng, quyết đoán, một thời điểm nào đó sẽ phải trả lời cho sự thiển cận của chính họ.