MUFG Research: “Cần phải áp dụng một chiến lược đầu tư 'có chọn lọc' hơn với hàng hóa trong bối cảnh bất ổn hiện nay!”

Thành Duy

Junior editor

Nhận định của MUFG Research.

Bức tranh toàn cảnh

Thị trường hàng hóa đang phát đi những "báo động đỏ" về sức khỏe của nền kinh tế toàn cầu. Giá dầu thô lao dốc xuống mức thấp nhất kể từ tháng 6/2023. Dù làn sóng chuyển đổi xanh được kỳ vọng sẽ thúc đẩy nhu cầu đồng, dẫn đến khan hiếm và giá tăng, nhưng lượng tồn kho ngày càng phình to, cùng với thị trường bất động sản Trung Quốc suy yếu đang trì hoãn viễn cảnh đó. Giá dầu diesel - nhiên liệu chủ lực của nền kinh tế toàn cầu - đã giảm xuống mức thấp nhất trong hơn một năm qua tại châu Âu. Trong khi đó, giá quặng sắt - mặt hàng công nghiệp phụ thuộc nhiều nhất vào Trung Quốc - cũng đã giảm mạnh, phản ánh sự bất ổn của nền kinh tế lớn thứ hai thế giới.

Mặc dù giới đầu tư đang tập trung vào những lo ngại về nhu cầu, chúng tôi tin rằng nỗi lo suy thoái kinh tế - động lực chính thúc đẩy làn sóng bán tháo hàng hóa gần đây - là thái quá! Đồng ý rằng, những dấu hiệu tiêu cực phần lớn đều liên quan đến Trung Quốc và sự bất ổn của "người khổng lồ" châu Á ngày càng rõ rệt sau một loạt dữ liệu làm dấy lên nghi ngờ về khả năng nước này có thể đạt được mục tiêu tăng trưởng kinh tế trong năm nay. Tuy nhiên, chúng tôi cho rằng rủi ro suy thoái toàn cầu còn hạn chế. Bên cạnh đó, bức tranh vĩ mô vẫn ủng hộ bối cảnh mà các ngân hàng trung ương lớn đang tập trung vào việc chèo lái để đạt được một cú "hạ cánh mềm" cho nền kinh tế toàn cầu - một kịch bản mà trong lịch sử, hàng hóa thường mang lại lợi nhuận tích cực.

Do đó, thay vì đặt cược vào sự tăng trưởng chung của thị trường hàng hóa như trước đây, chúng tôi cho rằng cần phải áp dụng một chiến lược đầu tư có chọn lọc hơn trong bối cảnh bất ổn hiện nay. Cụ thể, quan điểm của chúng tôi là: nắm giữ vàng; bán khống hợp đồng khí đốt châu Âu kỳ hạn dài; giá dầu thô dự kiến sẽ biến động dữ dội hơn và triển vọng của đồng vẫn còn nguyên vẹn, nhưng khó tăng mạnh trong ngắn hạn.

Năng lượng: Phe "gấu" vẫn chiếm ưu thế

Phe "gấu" trên thị trường dầu mỏ tiếp tục chiếm ưu thế khi giá dầu thô đã giảm xuống mức thấp nhất trong gần 14 tháng do ba lo ngại chính. Thứ nhất, thỏa thuận ngừng bắn tại Libya có thể đưa nguồn cung dầu từ quốc gia Bắc Phi này quay trở lại thị trường sớm hơn dự kiến. Thứ hai, kết quả đáng thất vọng (dù không quá lớn) từ các khảo sát PMI Sản xuất của Mỹ (ISM) và Trung Quốc (NBS) đang tạo ra "cơn gió ngược" cho nhu cầu dầu thô. Thứ ba, nguồn cung trong những tháng cuối năm khả năng sẽ khá dồi dào do OPEC+ đang cân nhắc việc nới lỏng một phần các biện pháp cắt giảm sản lượng từ tháng 10. Chưa hết, nguồn cung còn có thể dồi dào hơn nữa với sản lượng tiềm năng từ các quốc gia ngoài OPEC+ khi xem xét báo cáo thu nhập mới nhất của các nhà sản xuất (đặc biệt là ở Canada).

Chúng tôi dự báo giá dầu Brent sẽ đạt 87 USD/thùng vào cuối năm, nhưng cũng ghi nhận những rủi ro tiềm ẩn, đặc biệt là khi nguy cơ suy thoái vẫn hiện hữu. Tuy nhiên, với công suất dự phòng cao, lo ngại về nhu cầu (do Trung Quốc dẫn đầu) và nguy cơ áp thuế thương mại sau cuộc bầu cử Mỹ, chúng tôi tin rằng đợt bán tháo gần đây là quá mức. Về mặt kỹ thuật, chỉ báo RSI của giá dầu Brent đang ở mức 14, cho thấy khả năng đảo chiều từ vùng quá bán.

Kim loại cơ bản: "Chờ thời" bứt phá

Giá các kim loại cơ bản - dẫn đầu là đồng, nhôm và niken - vẫn thấp hơn đáng kể so với mức đỉnh hồi tháng 5 do lượng tồn kho cao và triển vọng tăng trưởng kém khả quan của Trung Quốc (dẫn đầu là thị trường bất động sản đang gặp khó khăn). Tuy nhiên, chúng tôi tin rằng giai đoạn điều chỉnh tồi tệ nhất của kim loại cơ bản đã qua đi và đà phục hồi gần đây có thể mở rộng hơn nữa khi Fed bắt đầu chu kỳ nới lỏng chính sách. Nhìn lại lịch sử, mức tăng giá trung bình của kim loại cơ bản sau 12 tháng kể từ lần cắt giảm lãi suất đầu tiên của Fed là khoảng 14% trong những giai đoạn không xảy ra suy thoái.

Kim loại quý: "Ngôi sao" sáng giá

Giá vàng vẫn neo gần mức cao kỷ lục và có nhiều yếu tố hỗ trợ cho một cú bứt phá ngoạn mục. Dù cao hơn giá dự báo trung bình trên thị trường, chúng tôi vẫn tin tưởng vào mục tiêu 2,750 USD/ounce cho cuối năm nay và vượt ngưỡng 3,000 USD/ounce vào năm 2025. Những yếu tố hỗ trợ cho đà tăng giá của vàng bao gồm: Vai trò là kênh trú ẩn hàng đầu trong bối cảnh bất ổn địa chính trị, kỳ vọng Fed sẽ sớm cắt giảm lãi suất, nhu cầu chưa từng có từ các ngân hàng trung ương, sự mở rộng của các quỹ ETF, rủi ro lạm phát do các chính sách của Mỹ sau cuộc bầu cử (bao gồm cả việc áp thuế quan) và cuối cùng là lo ngại về nợ công gia tăng.

Hàng hóa rời: "Mùa đông" khắc nghiệt

Quặng sắt là một trong những mặt hàng kém hiệu quả nhất trên thị trường hàng hóa trong tuần này. Hoạt động sản xuất tại Trung Quốc - nước tiêu thụ quặng sắt lớn nhất thế giới - đã giảm tháng thứ tư liên tiếp, trong khi dữ liệu bán hàng mới nhất cho thấy thị trường nhà ở tiếp tục suy yếu. Điều này tạo ra thách thức lớn đối với ngành thép Trung Quốc. Chủ tịch của nhà sản xuất thép lớn nhất thế giới - China Baowu Steel Group - đã ví von rằng ngành thép đang phải đối mặt với "mùa đông khắc nghiệt" sẽ "kéo dài hơn, lạnh hơn và khó khăn hơn dự kiến".

Nông sản: Hạn hán "thiêu đốt" nguồn cung đường

Giá đường thô tiếp tục tăng do cháy rừng ở Brazil gây thiệt hại cho cây mía, khi quốc gia này đang trải qua đợt hạn hán tồi tệ nhất trong bốn thập kỷ qua. Điều này khiến nguồn cung đường thiếu hụt nghiêm trọng hơn dự kiến. Sóng nhiệt đang hoành hành Brazil, cùng với lượng mưa thấp hơn mức trung bình, đang gây thiệt hại cho cây mía và hạn chế khả năng sản xuất đường của các nhà máy.

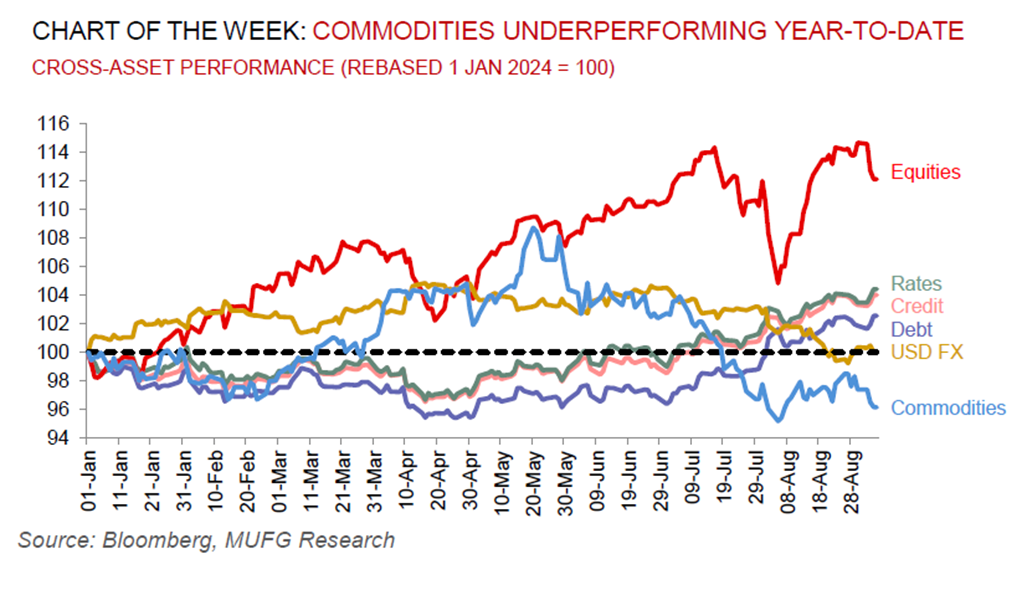

Biểu đồ so sánh hiệu suất của các loại tài sản khác nhau tính từ đầu năm đến nay, trong đó hàng hóa là kém nhất

MUFG Research