Nền kinh tế Hoa Kỳ (và cả lạm phát) sẽ bùng nổ trong năm 2021?

Nam Anh

Senior Economic Analyst

“Lạm phát luôn luôn là một hiện tượng tiền tệ, có nghĩa nó sẽ không thể xảy ra nếu tổng lượng cung tiền không tăng nhanh hơn tổng sản lượng của nền kinh tế.” - Nhà kinh tế học nổi tiếng, Milton Friedman

“Thế giới của Lý thuyết tiền tệ hiện đại ngày nay, với sự song hành của các biện pháp kích thích tiền tệ và tài khóa, đang đối đầu trực tiếp với tình trạng suy giảm đầu tư tích lũy trong nhiều năm vào các ngành công nghiệp cơ bản như vật liệu, năng lượng và nông nghiệp. Trong phân tích của chúng tôi, tàn cuộc cho bong bóng tài sản kép của Fed trên thị trường cổ phiếu và trái phiếu chính là lạm phát, điều chúng ta có thể thấy đang xuất hiện trên thị trường hàng hóa".

- Crescat Capital

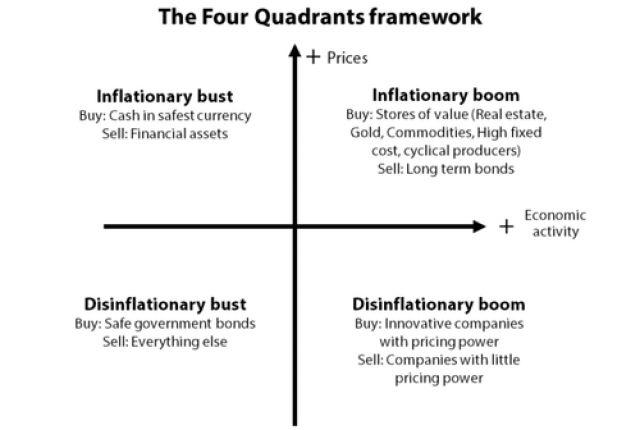

Nhiều độc giả sẽ quen thuộc với phân tích bốn góc phần tư của tôi về các điều kiện kinh tế vĩ mô, giống như hầu hết các nghiên cứu của Gavekal khác, luôn luôn được hỗ trợ bởi logic hoàn hảo. Phần khó khăn nhất chính là việc kết nối cái nhìn sâu sắc về lý thuyết với điều kiện thị trường hiện tại. Nói một cách đơn giản, những câu hỏi tôi muốn tìm kiếm câu trả lời là: hiện tại chúng ta đang ở đâu và chúng ta sẽ đi đâu tiếp theo?

Thực chất, tôi đã luôn luôn làm việc với những câu hỏi như vậy kể từ khi viết nên công cụ này vào năm 1978. Trong nhiều năm, tôi đã đưa ra một số câu trả lời từ đơn giản đến khá phức tạp, như đã được giải thích trong cuốn sách năm 2016 của tôi về phân tích luận điểm của Wicksellian.

Trở lại với công thức cơ bản MV=PQ

Trong bài viết này, tôi muốn cho thấy rằng bằng cách sử dụng các công cụ đã được kiểm chứng, thứ không hề thay đổi kể từ khi chúng được xây dựng, tôi thực sự có thể xác định chính xác chúng ta đang ở đâu và chúng ta sẽ đi đâu. Những độc giả lâu năm sẽ biết rằng tôi nhấn mạnh vào phương trình cơ bản MV = PQ, ngoại trừ việc tôi coi V là một biến độc lập, và không phải là kết quả của phép tính toán V = PQ / M.

Họ thậm chí có thể nhớ lại rằng vào khoảng đầu thiên niên kỷ, tôi đã phát triển một chỉ số dẫn dắt Q (tăng trưởng về tổng sản lượng), cho P và cho V, trong khi M (cung tiền M2) sử dụng dữ liệu do Cục Dự trữ Liên bang Hoa Kỳ (Fed) cung cấp. Do đó, có thể có một câu trả lời hợp lý cho câu hỏi về nơi chúng ta đang ở trong bốn góc phần tư phía trên.

Chỉ báo tăng trưởng về sản lượng của tôi sẽ cho tôi biết liệu chúng ta đang ở bên trái hay bên phải của đồ thị bốn góc phần tư, trong khi chỉ báo P của tôi sẽ cho biết liệu chúng ta đang ở nửa trên hay nửa dưới. Và chỉ báo V sẽ cho tôi biết liệu lãi suất sẽ tăng hay giảm.

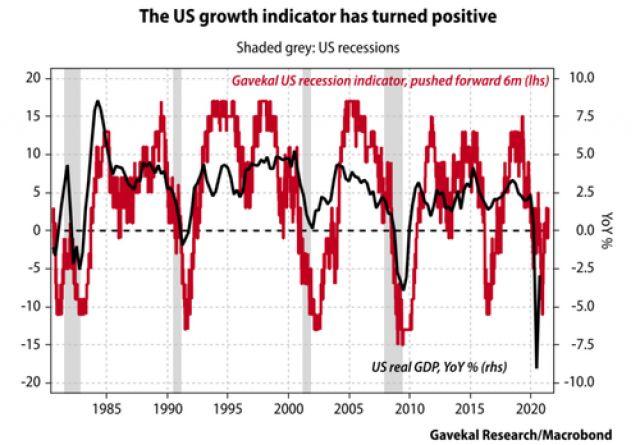

Hãy bắt đầu với chỉ báo tăng trưởng/ suy thoái của Hoa Kỳ được hiển thị bên dưới, đã tích hợp hầu hết các dữ liệu kinh tế.

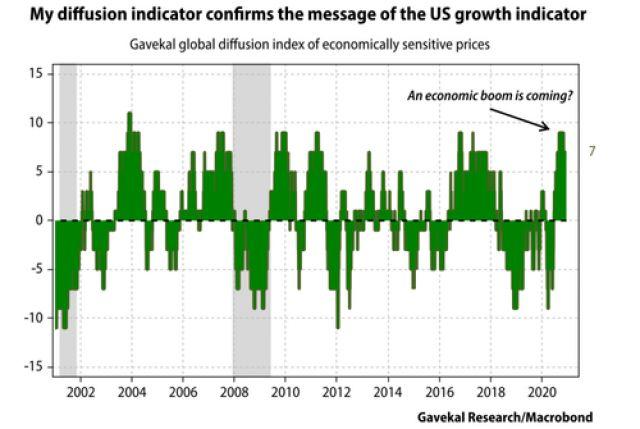

Chỉ báo này đã sập mạnh vào cuối năm 2019 và đầu năm 2020, nhưng hiện đã dương trở lại. Con số này hàm ý rằng rằng sự phục hồi của Hoa Kỳ sẽ tiếp diễn, điều cũng được hỗ trợ bởi công cụ “kiểm soát” của tôi - một chỉ số khuếch tán về các loại giá cả nhạy cảm với chu kỳ kinh tế (chỉ sử dụng giá thị trường). Chỉ báo này đang đưa ra những tín hiệu về một sự bùng nổ kinh tế sắp diễn ra ở Mỹ, điều xác nhận thông điệp của chỉ báo tăng trưởng/ suy thoái rằng một cuộc suy thoái ở Mỹ rất khó có thể xảy ra trong tương lai gần.

Do đó, tôi có thể giả định một cách an toàn rằng chúng ta đang ở phía bên phải của bốn góc phần tư; trong thời kỳ tăng trưởng lạm phát (trên cùng bên phải) hoặc trong thời kỳ tăng trưởng thiểu phát (dưới cùng bên phải).

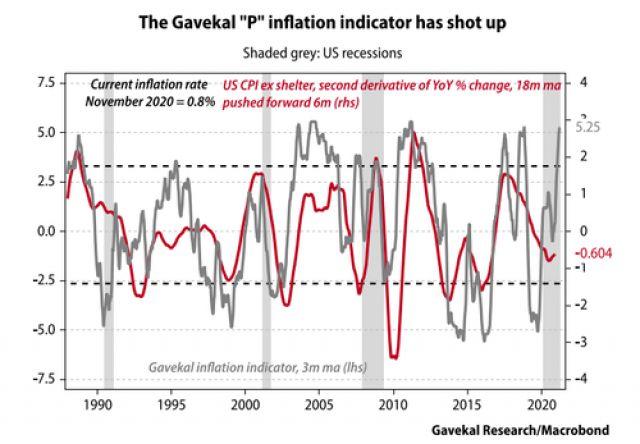

Sau khi xác định rằng nền kinh tế Hoa Kỳ nằm ở phía bên phải của góc phần tư, tôi cảm thấy khá chắc chắn rằng vị trí chính xác của nó là ở góc phần tư phía trên (lạm phát) khi “chỉ số P” của tôi về lạm phát đã tăng lên.

Trong biểu đồ trên, chỉ số P được so sánh với đạo hàm bậc hai của chỉ số CPI của Hoa Kỳ (loại bỏ giá nhà ở). Tại sao lại là đạo hàm cấp hai? Bởi vì điều quan trọng đối với thị trường tài chính không phải là tỷ lệ lạm phát thực tế mà là những thay đổi “bất ngờ” của tỷ lệ này, lên hoặc xuống. Và những điều bất ngờ có thể sẽ đến. Chỉ số P dường như kỳ vọng, trong một năm sắp tới, CPI của Hoa Kỳ sẽ tăng ít nhất 200bp, tức là gần với mức 3%, so với 0.8% hiện nay.

Tóm lại, các chỉ số của tôi cho tôi biết rằng tăng trưởng của kinh tế Hoa Kỳ sẽ hết sức mạnh mẽ và chúng ta hiện đang ở phía bên phải của mô hình bốn góc phần tư. Trong bối cảnh giá cả dường như sẽ tăng tốc trong thời gian tới, chúng ta đang di chuyển chuyển sang nửa trên, có nghĩa là năm 2021 sẽ chứng kiến sự bùng nổ lạm phát ở Mỹ.

Vận tốc của tiền đang gia tăng

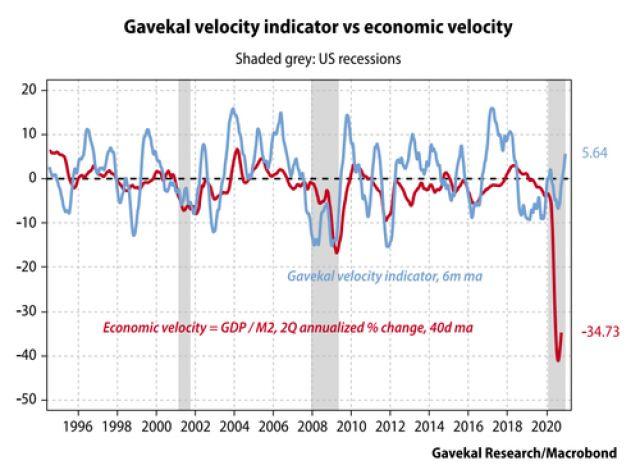

Điều này đưa tôi đến vận tốc của tiền V và phản ứng của ngân hàng trung ương với việc Hoa Kỳ đang bước vào giai đoạn lạm phát. Lượng tiền đổ vào nền kinh tế Mỹ trong 12 tháng qua là rất lớn. Kết quả là “V” đã sụt giảm chưa từng có tiền lệ. Tuy nhiên, phần lớn số tiền này vẫn nằm trong tài khoản của các tác nhân kinh tế (Kho bạc, cá nhân và doanh nghiệp) và dường như đang bắt đầu được sử dụng. Do đó, vận tốc đang bắt đầu tăng trở lại, nhưng tôi sẽ chỉ biết chắc chắn được mức độ tăng này là bao nhiêu với một độ trễ đáng kể, do thời gian cần thiết để tổng hợp dữ liệu GDP.

Vì vậy, tôi cần một công cụ để cung cấp cho tôi một số “dẫn dắt” về hướng đi khả dĩ của vận tốc tiền tệ. Đây là lý do tại sao tôi xây dựng Chỉ báo vận tốc Gavekal (GVI) bằng cách sử dụng dữ liệu thị trường để biết được liệu cái mà tôi gọi là vận tốc kinh tế (PQ/M) sắp tăng hay giảm. Biểu đồ được hiển thị bên dưới.

GVI — được cho là sẽ đi trước vận tốc thực sáu tháng — đã quay đầu tăng trở lại vào đầu tháng 9 năm 2020 và hiện đã chuyển sang mức dương. Điều này ngụ ý rằng số dư tiền mặt do các tác nhân kinh tế nắm giữ đang bắt đầu được dịch chuyển vào nền kinh tế thực. Nó xác nhận rằng các hoạt động kinh tế đang tăng tốc.

Trước đây tôi đã lập luận rằng nếu vận tốc của tiền đang tăng lên, thì cầu về tiền phải tăng nhanh hơn cung tiền. Điều này ngụ ý rằng giá của tiền – tức lãi suất - sẽ tăng lên. Điều có thể phủ nhận logic này là Fed sẽ tiếp tục in tiền, để cung tiền tiếp tục tăng. Nếu điều này xảy ra, khó lòng có thể tránh được việc giá trị đồng đô la Mỹ sẽ sụt giảm mạnh trong thời gian tới.

Kết luận

- Hoạt động kinh tế sẽ diễn ra mạnh mẽ, rất mạnh mẽ trong tương lai gần.

- Lạm phát sẽ tăng nhanh trong 12 tháng tới.

- Lợi suất trái phiếu kho bạc kỳ hạn 10 năm sẽ tăng từ mức thấp bất thường lên mức bình thường hơn, ngụ ý mức tăng khoảng 200bps.

- Nếu Fed cố gắng ngăn lãi suất tăng, đồng đô la Mỹ có thể sụp đổ, điều này sẽ gây ra lạm phát ở Mỹ và giảm phát ở châu Âu.

Nói tóm lại, Hoa Kỳ đang dịch chuyển từ tăng trưởng thiểu phát sang tăng trưởng lạm phát. Một trở ngại tiềm tàng chính là sự gia tăng mạnh mẽ của giá dầu, điều sẽ làm cho tình hình trở nên khó khăn đối với Fed, như vào năm 1973. Trong những đợt bùng nổ lạm phát trước đây, các thị trường ngoài Mỹ, đặc biệt là ở châu Á, có xu hướng thể hiện tốt hơn Mỹ, trong khi đồng đô la Mỹ thường suy yếu. Do đó, các nhà đầu tư cần sở hữu vàng và các trái phiếu dài hạn được niêm yết bằng các loại tiền tệ có nhiều khả năng sẽ được định giá lại mạnh mẽ (như deutschmark và franc Thụy Sĩ vào những năm 1970), đồng thời cũng cần duy trì một lượng lớn tiền mặt các loại tiền đó.

Lời khuyên của tôi là thay thế trái phiếu chính phủ Đức bằng trái phiếu chính phủ Trung Quốc và giữ tiền mặt của các quốc gia châu Á, vốn đang bám sát theo đồng Nhân dân tệ. Ngoài ra, trái phiếu và tiền mặt của Brazil có xu hướng mang lại lợi nhuận đặc biệt và có thể được cân nhắc phân bổ mạnh mẽ như một sự thay thế cho cổ phiếu.