[Phân tích chuyên sâu] Chính sách tài khóa và tiền tệ tại Hoa Kỳ thế kỉ qua và nhận định cho năm 2020 (Phần 2)

Tùng Trịnh

CEO

Bài viết này tập trung vào một tập hợp các biểu đồ trong 100 năm qua mà tôi (tác giả) đã tổng hợp lại để cho thấy một số bối cảnh lịch sử về cách mà các chu kỳ nợ dài hạn đã vận hành trong quá khứ, cũng như cho thấy các giai đoạn thay đổi của chính sách tài khóa và tiền tệ. Vì vậy, chúng ta hãy đi sâu vào một số mốc lịch sử để xem nó có thể áp dụng như thế nào trong nền kinh tế ngày nay.

(Nếu bạn bỏ lỡ phần 1, bạn có thể xem tại đây)

Chính sách tiền tệ trong thế kỉ qua ở Mỹ

Chính sách tiền tệ và chính sách tài khóa trong lịch sử thường hoán đổi mức độ ảnh hưởng đối với nền kinh tế.

Trong một nền kinh tế đang bùng nổ, các ngân hàng sẽ hào hứng cho vay phục vụ sản xuất, lãi suất cao hơn và mức lạm phát vừa phải, các nhà hoạch định chính sách tiền tệ có quyền hãm lại hoặc giảm nhẹ lãi suất khi nền kinh tế suy yếu, có nghĩa là chính sách tiền tệ sẽ mang lại nhiều tác động theo chiều hướng tốt hơn hoặc thậm chí có thể xấu hơn.

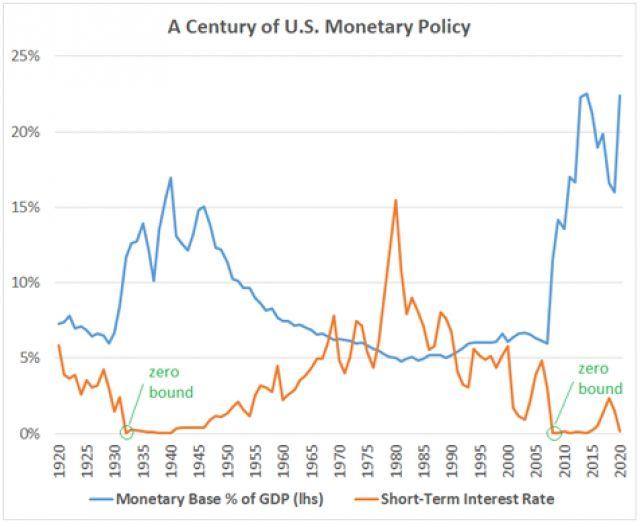

Tuy nhiên, tại thời điểm lãi suất giảm về giới hạn 0, chính sách tiền tệ với công cụ lãi suất sẽ không thể phát huy tác dụng được nữa, nhưng ngân hàng trung ương có thể áp dụng biện pháp mở rộng cơ sở tiền tệ (hay còn gọi là nới lỏng định lượng hoặc "QE"), biện pháp này ban đầu sẽ chống lại cú sốc giảm phát và đưa hệ thống ngân hàng phục hồi, và nhìn chung tất cả cũng chỉ có vậy. QE có thể tái cấp vốn cho các ngân hàng thông qua việc tăng giảm mức dự trữ bắt buộc và giúp bù đắp cú sốc giảm phát hoặc khủng hoảng thanh khoản, đồng thời có thể nâng giá tài sản lên, nhưng không thể tự tạo ra lạm phát ổn định hoặc mở rộng nguồn cung tiền rộng.

Nguồn: U.S. Treasury Department, U.S. Federal Reserve

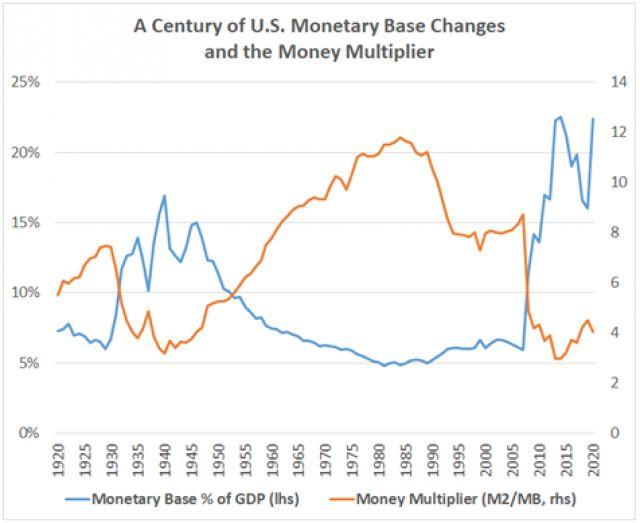

Khi nợ tích tụ trong hệ thống, tăng trưởng kinh tế sẽ chậm lại và hệ số nhân tiền thu hẹp. Đại suy thoái là thời kỳ hệ số nhân tiền ở mức đáy gần sát với giới hạn bằng 0, là điều khiến chúng trở nên khác biệt so với mọi cuộc suy thoái bình thường khác. Ngay cả khi các nhà hoạch định chính sách tiền tệ mở rộng cơ sở tiền tệ (thông qua việc kết hợp giữa việc tăng lượng tiền tệ lưu thông và giảm dự trữ bắt buộc), nhưng điều đó cũng không thể khiến các ngân hàng cho vay nhiều hơn, do đó cung tiền trên diện rộng không tăng nhanh như cơ sở tiền tệ.

Biểu đồ này hiển thị cơ sở tiền tệ theo phần trăm GDP (đường màu xanh lam) và hệ số nhân tiền (đường màu cam):

Nguồn: U.S. Treasury Department, U.S. Federal Reserve

Giai đoạn những năm 1930 và 1940

Đại suy thoái trong những năm 1930 là một thời kỳ khó khăn bậc nhất trong lịch sử bởi vì nó không đơn thuần là một cuộc suy thoái tài chính. Thời điểm tồi tệ nhất của nó là vào đầu những năm 1930, sau khi mọi thứ dần hồi phục, nền kinh tế lại rơi vào một cuộc suy thoái vào năm 1937 và đình trệ một lần nữa, và dường như kinh tế không thể thoát ra khỏi vũng lầy. Ngay cả khi cơ sở tiền tệ mở rộng, số nhân tiền vẫn tiếp tục trong trạng thái trì trệ.

Sau đó, vào những năm 1940, khi cuộc chiến tranh thế giới thứ hai nổ ra, buộc chính phủ phải xây dựng hàng loạt các máy móc nhà xưởng công nghiệp thông qua các khoản thâm hụt ngân sách liên bang khổng lồ, khi đó các khoản nợ liên tục mất giá do lạm phát. Toàn bộ thời kỳ suy thoái này đặc trưng bởi sự sụp đổ kinh tế “một phần”, ngay sau giai đoạn phục hồi lại là một giai đoạn kinh tế bị trì trệ, và cuối cùng là lạm phát và tiền tệ bị mất giá.

Những năm 2010 và 2020

Mặc dù mỗi thời kì có một đặc trưng khác nhau, cuộc Đại suy thoái năm 2008 cũng vẫn có nét gì đó tương tự những gì đang xảy ra bây giờ. Các nhà hoạch định chính sách đã mở rộng cơ sở tiền tệ một cách đáng kể và nhiều người lo ngại lạm phát sắp xảy ra, nhưng việc mở rộng cơ sở tiền tệ đó chủ yếu nhằm mục đích tái cấp vốn cho hệ thống ngân hàng, giúp các ngân hàng nâng dự trữ từ mức 3% lên mức dự trữ 10%, và không dẫn đến việc cho vay quá nhiều hoặc tăng cung tiền rộng hay tăng trưởng kinh tế.

Xét về bề nổi, nền kinh tế đã phục hồi từ mức thấp nhất năm 2009, đặc biệt là về giá tài sản, nhưng tốc độ tăng trưởng GDP chậm hơn với những gì đã xảy ra suốt một thời kì dài trong lịch sử, tỷ lệ người tham gia lực lượng lao động chưa bao giờ hồi phục hoàn toàn về mức cao trước khủng hoảng.

Nền kinh tế cuối cùng lại bị rơi vào cú sốc COVID-19 và đình trệ một lần nữa, với xuất phát điểm vẫn là nợ nần chồng chất. Điều này buộc các nhà hoạch định chính sách vào năm 2020 phải chấp nhận thâm hụt ngân sách ở quy mô chưa từng thấy kể từ những năm 1940, và vẫn còn phải xem kết quả cuối cùng sẽ như thế nào.

Giới hạn của chính sách tiền tệ

Cuối cùng, sức mạnh của chính sách tiền tệ đã bị cạn kiệt, với lãi suất tiến về mức gần bằng 0 và cơ sở tiền tệ mở rộng hết sức có thể, nhưng cho vay thực tế vẫn ít, và vòng quay tiền tệ vẫn thấp. Đẩy mạnh QE hơn nữa tại thời điểm đó có thể làm tăng giá tài sản, trong một số trường hợp có thể làm cho bất bình đẳng giàu nghèo trở nên tồi tệ hơn và không có tác dụng nhiều trong nền kinh tế thực.

Đó là lý do tại sao, trong sáu tháng qua kể từ khi đại dịch bùng phát,vấn đề về bong bóng nợ lại càng thêm trầm trọng, một số quan chức Cục Dự trữ Liên bang đã kêu gọi áp dụng nhiều hơn các chính sách tài khóa. Điều này hơi bất thường theo truyền thống, bởi vì các nhà hoạch định chính sách của ngân hàng trung ương được cho là tương đối phi chính trị. Tuy nhiên, họ nhận ra rằng các công cụ của họ đã cạn kiệt, và vì vậy cần Quốc hội hành động nhiều hơn.

Khi chính sách tài khóa chiếm ưu thế

Hãy xem lại một số biểu đồ trước đây, khi mà chính sách tài khóa chiếm ưu thế.

Các nhà phân tích vĩ mô thường rơi vào một vài vòng luẩn quẩn. Một số người tin rằng QE khiến lạm xảy ra, nhưng thực tế xảy ra lại không phải vậy. Những người khác tin rằng QE không bao giờ gây nên lạm phát, hoặc thậm chí chúng gây ra giảm phát, điều này cũng không chính xác.

Thay vào đó, QE có gây ra lạm phát hay không, phần lớn phụ thuộc vào việc nó có đi kèm với chi tiêu tài khóa cao hay không, vì vai trò của QE chỉ là tái tạo vốn cho hệ thống ngân hàng và tài trợ cho thâm hụt tài khóa.

Nói cách khác, nhiều người đã xác định một cách chính xác rằng trong một hệ thống đòn bẩy cao, với việc các ngân hàng không cho vay nhiều, vốn dĩ là không gây ra lạm phát. Tuy nhiên, họ cũng phải xem xét phản ứng của chính sách tài khóa, trong những môi trường khắc nghiệt, nền kinh thế vẫn có thể bị thổi phồng khiến lạm phát xảy ra.

Lạm phát giá giá cả có thể bắt nguồn từ đủ loại lý do từ chính sách đến tâm lý, nhưng cuối cùng lại xảy ra do quá nhiều tiền được in ra so với mức cung ứng hàng hóa và dịch vụ trong nền kinh tế. Ngược lại với điều đó, giảm phát là do tiến bộ công nghệ và cải thiện năng suất, mức nợ quá mức gây hạn chế chi tiêu và lượng cung hàng hóa và dịch vụ dồi dào hơn so với nhu cầu và lượng tiền trong hệ thống.

Mọi người thường nghĩ rằng vòng quay tiền tệ cao là điều kiện cần thiết cho lạm phát, nhưng thực tế thì không. Những năm 1940, vòng quay tiền tệ chỉ tăng đột biến trong khoảng thời gian ngắn ngủi, nhưng tiền tệ đã mất một phần ba sức mua trong thập kỷ đó do một số đợt lạm phát cao. Những năm 1970 có vòng quay tiền tệ thấp, nhưng lạm phát cao kéo dài. Trong những năm 1990, vòng quay tiền tệ đã có sự phục hồi mạnh mẽ, tăng lên mức cao nhất trong nhiều thập kỷ, nhưng lạm phát thấp. Nếu một tấn tiền được tạo ra, vòng quay tiền tệ chỉ cần tăng nhẹ để bắt đầu chu kỳ lạm phát. Thật vậy, vòng quay tiền tệ cuối cùng chỉ là một chỉ báo ngẫu nhiên, chứ không phải là thứ xảy ra trước.

Việc mở rộng tiền trên diện rộng, thường đi kèm với một số mức độ hạn chế về nguồn cung, nói chung sẽ gây nên lạm phát.

Xu hướng cơ cấu dài hạn là hướng tới lạm phát thấp hơn hoặc giảm phát hoàn toàn. Khi công nghệ của nhân loại tiến bộ và năng suất được cải thiện, tiền của bạn sẽ đương nhiên mua được nhiều hàng hóa và dịch vụ hơn so với 5 hoặc 10 năm trước, thay vì ít hơn.

Tuy nhiên, vì chúng ta cấu trúc nền kinh tế của mình dựa trên nợ, giảm phát được các nhà hoạch định chính sách coi là kẻ thù lớn nhất; thứ gì đó cần được chống lại bất cứ khi nào nó xuất hiện, vì vậy họ tìm cách chống lại xu hướng giảm phát vốn có đó bằng chính sách tài khóa và tiền tệ lạm phát.

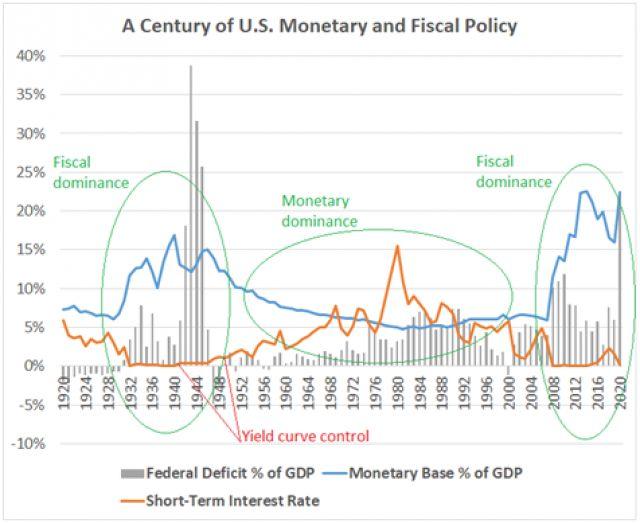

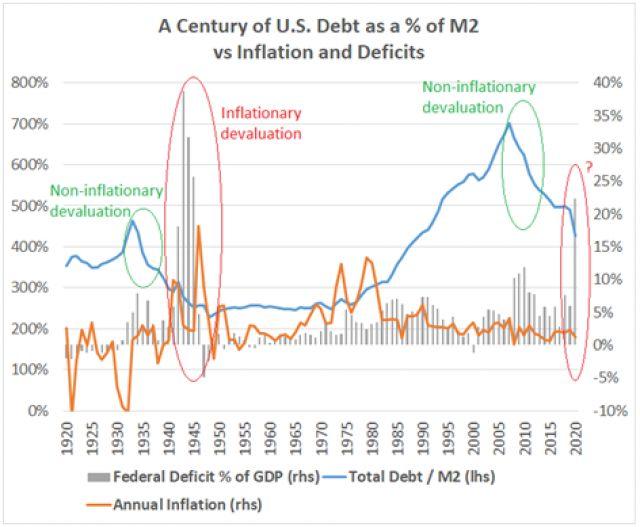

Sau khi lãi suất ngắn hạn chạm ngưỡng 0 và cơ sở tiền tệ mở rộng đáng kể (biểu thị bởi các đường màu xanh lam và màu cam trong biểu đồ bên dưới, giống như trước đây chúng thể hiện), chính sách tiền tệ về cơ bản hết tác dụng. Vì vậy, chính sách tài khóa diễn ra dưới dạng thâm hụt lớn (thanh màu xám trong biểu đồ bên dưới) và một phần đáng kể những khoản thâm hụt đó trở thành tiền tệ, có nghĩa là Cục Dự trữ Liên bang mua trái phiếu Kho bạc bằng cách mở rộng cơ sở tiền tệ (hay còn gọi là "in tiền") thay vì tài trợ bởi những người nắm giữ lượng tiền tệ hiện tại thực sự có nhu cầu mua Kho bạc.

Phần cuối cùng là một sự khác biệt mang tính quan trọng. Trái phiếu kho bạc phát hành nhằm mục đích vay vốn từ các nguồn vốn tư nhân trong nền kinh tế và sử dụng lại ở những nơi khác nhằm mục đích kích thích hoặc không, tùy thuộc vào mức độ hiệu quả của khoản chi tiêu đó. Tuy nhiên, khi Cục Dự trữ Liên bang mở rộng cơ sở tiền tệ để tài trợ cho chi tiêu của chính phủ như một hình thức kiếm tiền từ nợ (và đặc biệt khi lãi suất trái phiếu Kho bạc bị giới hạn thấp hơn tỷ lệ lạm phát phổ biến), thì đó là sự phá giá tiền tệ trực tiếp, xóa nợ trên thực tế, và và mang tính kích thích kinh tế trên danh nghĩa. Theo nghĩa thực tế, liệu nó có mang tính chất kích thích hay không (nghĩa là được điều chỉnh theo lạm phát) phụ thuộc vào mức độ hiệu quả mà vốn được sử dụng. Điều này là do cơ quan nhà nước đang chi tiền mà không rút tiền từ bất kỳ người cho vay tư nhân nào. Họ tạo ra tiền để chi tiêu.

Biểu đồ này chứa rất nhiều thông tin, nhưng bạn nên dành thời gian để ngẫm nghĩ nó. Điểm mấu chốt là khi lãi suất chạm mức 0, chi tiêu tài khóa sẽ tiếp tục chiếm ưu thế:

Nguồn: U.S. Treasury Department, U.S. Federal Reserve

Khi hệ số nhân tiền về cơ bản đã ngừng lại vào những năm 1930 và đầu những năm 1940, và nền kinh tế đang trì trệ trong môi trường lạm phát, một lượng lớn tiền tệ đã được in ra và sử dụng, trong khi lãi suất được giới hạn dưới mức lạm phát, và do đó tiền tệ bị mất giá, khiến các khoản nợ niêm yết bằng nội tệ cũng bị mất giá theo. Chính sách tài khóa khi đó đã chiếm ưu thế.

Nguồn: U.S. Treasury Department, U.S. Federal Reserve

Tổng tỷ lệ nợ trên tiền M2 trong hệ thống đạt mức cao nhất vào năm 1933 và 2008, trong khi đó lãi suất chạm mức 0 và ngân hàng trung ương đã mở rộng cơ sở tiền tệ.

Trong những năm sau 1933 và 2008, các sự kiện xóa nợ hàng loạt xảy ra, nhưng thời kì này không xảy ra lạm phát cao, và chủ yếu được dẫn dắt bởi chính sách tiền tệ. Sau năm 1930, nền kinh tế bị đình trệ và rơi vào cuộc suy thoái, chi tiêu tài khóa bắt đầu nóng lên và gây ra đợt phá giá tiếp theo gây nên lạm phát.

Nguồn: U.S. Treasury Department, U.S. Federal Reserve

Rốt cuộc, nếu các nhà hoạch định chính sách nhận ra rằng họ đang ở trong môi trường giảm phát kéo dài, họ sẽ làm gì? Câu trả lời là “Họ in tiền”!

Các nhà hoạch định chính sách tiền tệ bắt đầu từ việc mở rộng cơ sở tiền tệ, nhưng sau đó tình hình vẫn trì trệ khiến họ phải chuyển sang áp dụng các chính sách tài khóa (vì chính sách tiền tệ, không giống như chính sách tài khóa, chi tiêu không thể xảy ra trực tiếp).

Nếu các nhà hoạch định chính sách tài khóa nhận ra rằng nền kinh tế bị trì trệ và các ngân hàng không sẵn lòng cho vay, họ có thể thông qua các ngân hàng dưới các hình thức khoản vay hỗ trợ và phát tiền trực tiếp cho người tiêu dùng và doanh nghiệp, hay còn gọi là "tiền trực thăng- helicopter money".Chính sách tài khóa có thể xảy ra dưới hình thức chi tiêu nhiều hơn hoặc có thể dưới hình thức cắt giảm thuế hoặc cả hai. Do đó, nó không hẳn là một hiện tượng chính trị thiên tả hay thiên hữu; thâm hụt có thể xảy ra dưới bất kỳ hình thức nào mà quan điểm chính trị đóng vai trò quyết định.

Hậu quả chính có thể xảy ra khi in và chi tiêu quá nhiều tiền pháp định đi kèm với thâm hụt tài khóa, là lạm phát. Vì vậy, khi lạm phát ở mức thấp, thậm chí âm do hệ thống nợ quá nhiều, mọi người mạnh tay chi tiêu. Cuối cùng khi chi tiêu đã vượt quá mức thì cảm giác như mọi chuyện vẫn tốt đẹp do hậu quả này có độ trễ.

Nguyên nhân là do lúc đầu tiền được in trong thời kỳ vòng quay tiền tệ thấp và nợ ở mức cao, nhưng sau đó các khoản nợ bắt đầu mất giá so với cung tiền, vòng quay tiền tăng lên một chút, nguồn cung cấp hàng hóa và dịch vụ bị hạn chế khiến lạm phát tăng lên. Mọi người thường nghĩ vòng quay tiền tệ gây ra lạm phát, nhưng trong lịch sử thì ngược lại; vòng quay tiền tệ không tăng lên cho đến khi cung tiền rộng tăng lên và nợ bắt đầu bị mất giá.

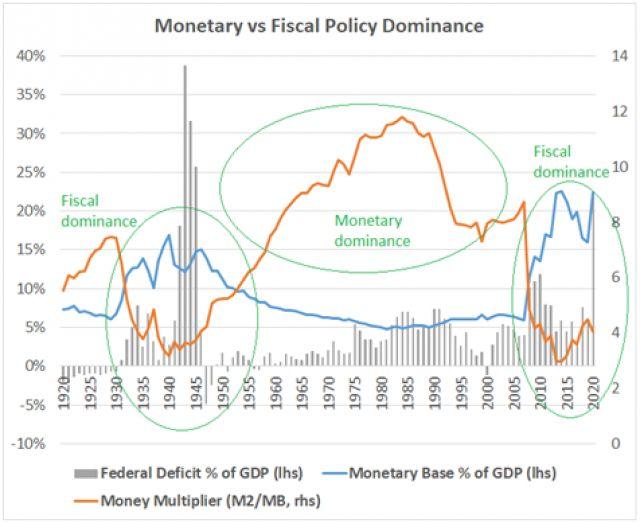

Nói cách khác, chúng ta có thể phân biệt các chu kỳ nợ dài hạn bằng những thời điểm mà chính sách tiền tệ là chi phối hoặc chính sách tài khóa là chi phối.

Khi nợ toàn hệ thống ở mức thấp, lãi suất ở mức khá cao, tốc độ tăng trưởng kinh tế khá, các ngân hàng vẫn sẵn lòng cho vay, thì rủi ro lạm phát lớn hơn giảm phát, chính sách tiền tệ chiếm vị trí hàng đầu và chính sách tài khóa đóng vai trò hỗ trợ. Các chính sách lãi suất trong môi trường đó có ảnh hưởng đáng kể đến lạm phát và hành vi cho vay/đi vay, và các nhà hoạch định chính sách tiền tệ có vai trò đáng kể trong việc lựa chọn giữa lạm phát và giảm phát. Trong khi đó,vai trò của các nhà hoạch định chính sách tài khóa bị hạn chế vì thâm hụt lớn trong môi trường đó dễ dẫn đến lạm phát cao hơn. Những năm 1950 đến những năm 2000 là thời kì đặc trưng bởi sự thống trị của chính sách tiền tệ ở Hoa Kỳ.

Mặt khác, khi nợ toàn hệ thống cao, lãi suất chạm mức 0, và lạm phát ở mức rất thấp, chính sách tiền tệ sẽ hết tác dụng. Tại thời điểm đó, phá giá tiền tệ và chi tiêu tài khóa (bằng cách tăng cơ sở tiền tệ, thay vì chi tiêu tài khóa được tài trợ khu vực tư nhân) trở thành một công cụ mạnh mẽ hơn để kích thích kinh tế. Chi tiêu tài khóa được ưu tiên và chiếm ưu thế hơn chính sách tiền tệ. Những năm 1940 và cho đến nay những năm 2020 được đặc trưng bởi sự thống trị của chính sách tài khóa ở Hoa Kỳ

Bức tranh về phá giá tiền tệ

Để cung cấp một ví dụ hữu hình cho các trái chủ và kết nối lại với biểu đồ phá giá tiền tệ Ark đề cập từ phần trước, chúng ta có thể xem xét lịch sử phá giá tiền tệ của Hoa Kỳ.

Cung tiền và vòng quay tiền giảm mạnh vào những năm 1930 khi vai trò của chính sách tiền tệ đi vào vùng giới hạn và phải đến khi chính sách tài khóa được áp dụngđi kèm với thâm hụt lớn, vòng quay tiền mới tăng trở lại và lạm phát bắt đầu xảy ra. Tại thời điểm đó, chính sách tiền tệ thống nhất với chính sách tài khóa để giữ tỷ giá thấp hơn tỷ lệ lạm phát vừa phải trong khi tiền tệ được bơm vào lưu thông, điều này đã phá giá một phần lớn bong bóng nợ hiện có.

Mặc dù Hoa Kỳ đã đạt đến vị thế siêu cường và về cơ bản đã tạo ra sự tăng trưởng mạnh mẽ, những người tiết kiệm tiền mặt và những người nắm giữ trái phiếu kho bạc đã mất một phần đáng kể sức mua của họ trong những năm 1940. Do đó, nợ liên bang đã được trả cho trái chủ theo tỷ lệ phần trăm GDP một phần thông qua lạm phát.

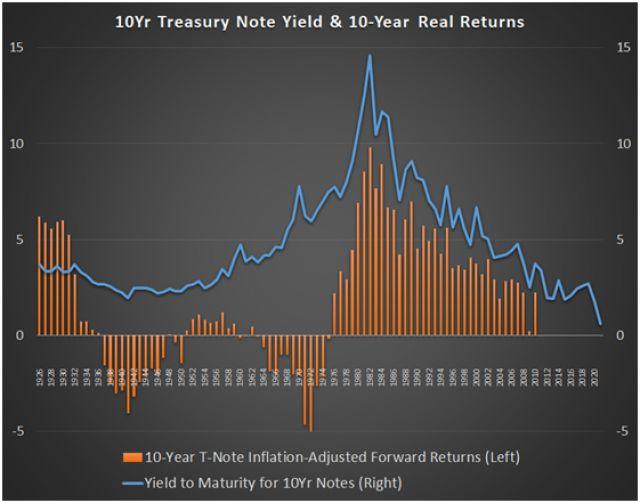

Nhìn chung, có một khoảng thời gian kéo dài khoảng bốn thập kỷ, từ giữa những năm 1930 đến giữa những năm 1970, khi mà trái phiếu Kho bạc kì hạn 10 năm được mua và giữ đến ngày đáo hạn, đã có phần lớn thời gian ở trong trạng thái sức mua yếu hơn so với lạm phát giá cả, đặc biệt là lãi suất hàng năm được điều chỉnh theo lạm phát của trái phiếu Kho bạc kì hạn 10 năm được mua vào năm đó và giữ đến ngày đáo hạn (cột màu cam):

Nguồn: Robert Shiller, Aswath Damodaran

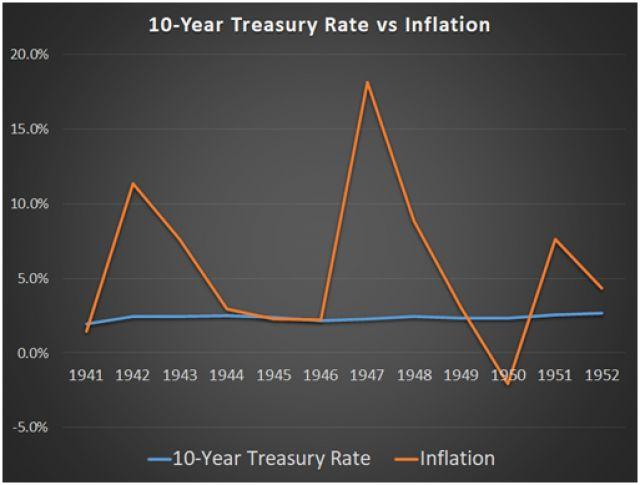

Trong những năm 1940, Chi tiêu tài khóa ở mức cao, Fed đã giới hạn lãi suất ở mức dưới mức lạm phát phổ biến. Lạm phát chỉ thoáng qua, tăng đột biến, nhưng được giới hạn ở mức 2.5% hoặc thấp hơn:

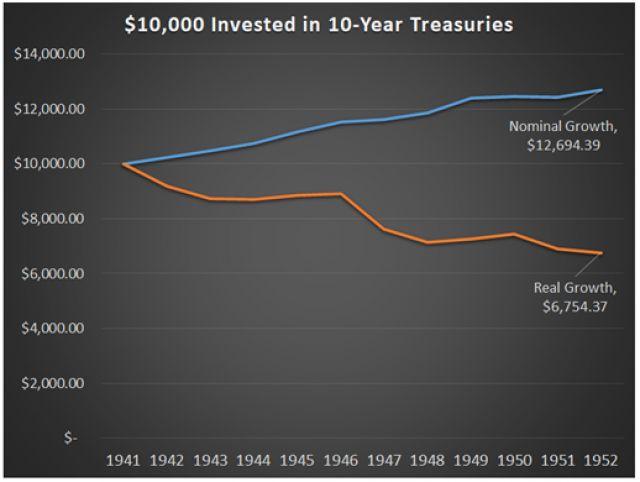

Kết quả là, đây là những gì đã xảy ra với bất kỳ ai mua và nắm giữ trái phiếu Kho bạc kì hạn 10 năm đến hạn từ đầu những năm 1940. Trái phiếu kho bạc đã được hoàn trả trên danh nghĩa, nhưng một phần ba sức mua của chúng đã bị mất do lạm phát của cả cung tiền và giá hàng hóa tiêu dùng:

Nguồn: Robert Shiller, Aswath Damodaran

Phần lớn, đó là cách mà các khoản nợ dài hạn của những năm 1930 và 1940 được trả; Những người nắm giữ trái phiếu kho bạc đã đánh mất sức mua, mặc dù được trả lại về mặt danh nghĩa, vì bản thân đồng tiền đã bị mất giá, chứ không phải là trái phiếu chính phủ bị mất khả năng thanh toán.

Tỷ giá đô la so với vàng đã giảm mạnh, Các chính sách thâm hụt lớn được áp dụngđể luân chuyển tiền tệ vào nền kinh tế, những khoản thâm hụt đó một phần đáng kể được tài trợ bởi Cục Dự trữ Liên bang và Cục Dự trữ Liên bang giới hạn lãi suất trái phiếu Kho bạc ở mức dưới tỷ lệ lạm phát phổ biến trong một thập kỷ.

Khi mọi chuyển bắt đầu ổn định và nợ đang trên đà tăng cao, Chính phủ chuyển sang giai đoạn thắt lưng buộc bụng và ổn định tương đối (khiến tiền chỉ bị mất giá một phần thay vì toàn bộ).

Bản ghi nhớ cho những người nắm giữ trái phiếu và những người nắm giữ tiền tệ về cơ bản là: "Cảm ơn bạn đã tham gia cuộc chơi, hãy thử lại vào lần sau."

Các nhà đầu tư nên theo dõi hiện tượng này trong thập kỷ 2020. "Trò chơi kết thúc" cho môi trường nợ cao hiện nay có thể sẽ liên quan đến sự kết hợp của tăng thâm hụt tài khóa (tài trợ bởi các ngân hàng trung ương), tiền mặt và lãi suất trái phiếu kho bạc được giữ liên tục dưới mức lạm phát phổ biến, xu hướng chuyển từ giảm phát sang lạm phát, và sau đó thời kỳ mất giá tiền tệ.

Tuy nhiên, đối với các nhà đầu tư và traders, điều này trở thành vấn đề về thời gian. Thời điểm và mức độ của chính sách tài khóa sẽ đóng vai trò quan trọng trong các kết quả lạm phát hoặc giảm phát. Bất cứ khi nào chính phủ chi tiêu mạnh tay, kết quả ngắn hạn sẽ nghiêng về lạm phát. Bất cứ khi nào chính phủ bế tắc hoặc áp dụng chế độ thắt lưng buộc bụng, kết quả ngắn hạn sẽ nghiêng về phía giảm phát.

![[Phân tích chuyên sâu] Chính sách tài khóa và tiền tệ tại Hoa Kỳ thế kỉ qua và nhận định cho năm 2020 (Phần 2)](https://dubaotiente.io//images/upload/tungtrinh/10042020/cb78deab7bda3c90028d91127f5e881b.jpg)