Thời kỳ đen tối 1987 và 1916 liệu có quay lại với thị trường Trái phiếu?

Nguyễn Ngọc Mai

Analyst

Bài viết lược dịch từ tác giả John Authers - hiện đang là chuyên gia cao cấp phụ trách mảng Trái phiếu của Bloomberg Opinion. Trước đây, ông John từng có thời gian làm việc tại Financial Times và là tác giả của cuốn "The Fearful Rise of Markets"

Năm 1987 đã xảy ra chuyện gì?

Trong giới tài chính, đừng bao giờ so sánh với năm 1987!. Vụ sụp đổ Thứ Hai Đen Tối vào tháng 10 năm đó vẫn là ngày kinh hoàng nhất trong lịch sử thị trường tài chính; bất kỳ ý kiến nào cho rằng hoàn cảnh hiện tại giống như những tháng đầu năm 1987 đều có phần đáng sợ.

Một trong số đó là của Albert Edwards, chiến lược gia đầu tư lâu năm rất lạc quan của SocGen. Nhưng ông ấy không phải là người duy nhất nhận ra điều gì đó gợi nhớ đến đà tăng trong năm 1987 của cổ phiếu vào năm 2023 ngay cả khi lợi suất trái phiếu tăng. Steve Sosnick của Interactive Brokers hồi tưởng: “Khi tôi bắt đầu kinh doanh vào năm 1987, trái phiếu đã giảm giá gần như suốt cả năm trong khi cổ phiếu tăng mạnh. Tất nhiên, cho đến khi điều đó đảo ngược nhanh chóng.”

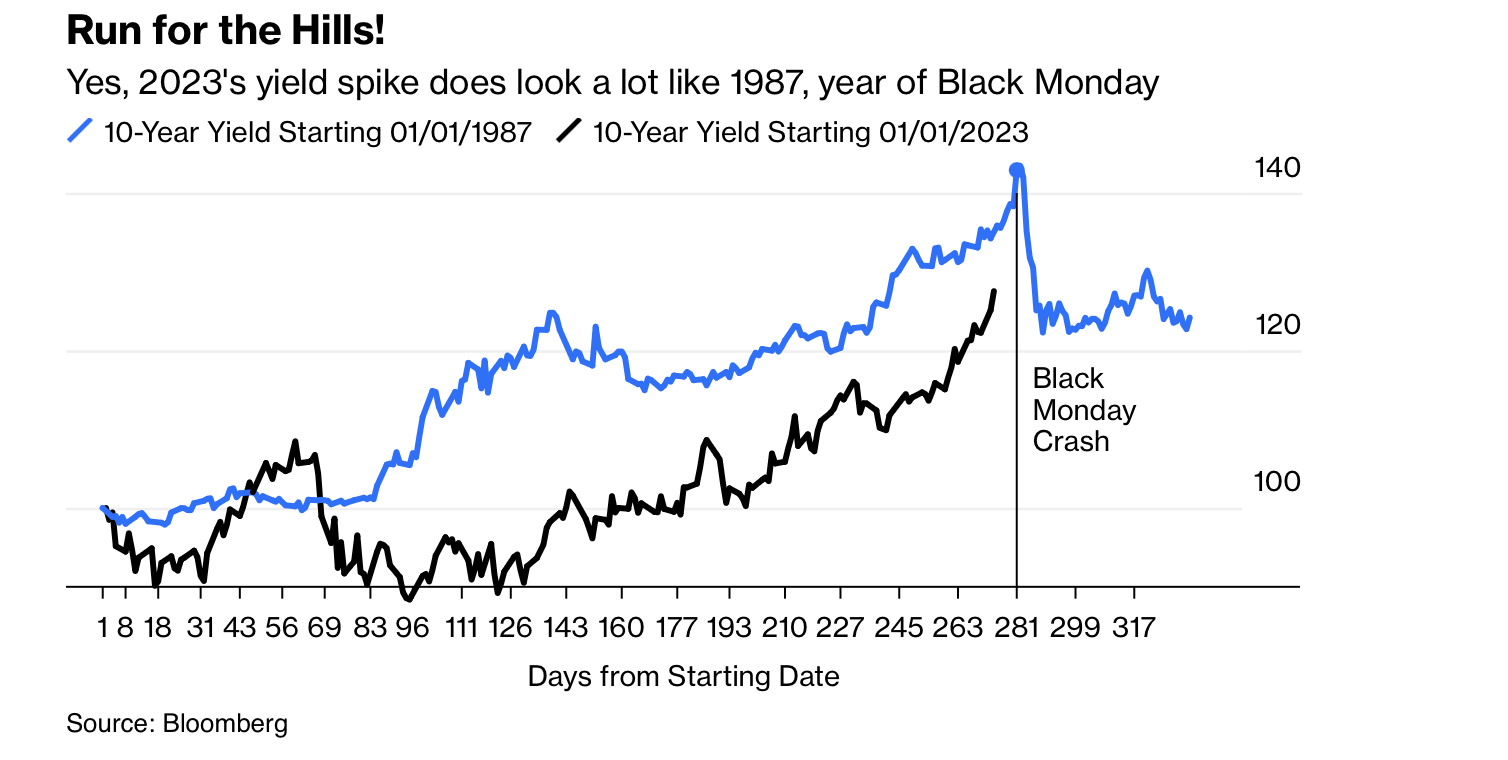

Để minh họa lợi suất đảo chiều nhanh như thế nào vào ngày 19 tháng 10 khi thị trường chứng khoán giảm 20% và nó trông giống như thế nào so với năm 2023, dưới đây là biểu đồ thể hiện mức tăng phần trăm của lợi suất trái phiếu chính phủ kì hạn 10 năm kể từ đầu mỗi năm:

Đúng vậy, mức tăng lợi suất năm 2023 trông rất giống năm 1987, năm xảy ra sự kiện Thứ Hai Đen tối

Chris Verrone của Strategas Research Partners nhìn thấy “những điểm tương đồng với năm 1987”. Coi ngày 20 tháng 9 (khi Jerome Powell khiến thị trường ngạc nhiên với thái độ hawkish của mình sau cuộc họp của FOMC) là “ngày đột phá” tương tự như ngày 27 tháng 8 năm 1987, khi lợi suất tăng đột biến, ông tính toán rằng chúng đạt đỉnh 33 ngày giao dịch sau đó. vào ngày 15 tháng 10 ở mức 10,23%. Ông nói, ngày nay, “con số đó sẽ tương đương với khoảng 5% trong kỳ hạn 10 năm tính đến đầu tháng 11”.

Về phần Edwards, ông nói:

"Khả năng phục hồi hiện tại của thị trường chứng khoán trước lợi suất trái phiếu tăng khiến tôi nhớ rất nhiều về các sự kiện xảy ra vào năm 1987, khi niềm tin lạc quan của các nhà đầu tư chứng khoán cuối cùng đã bị dập tắt. Và ở một khía cạnh khác, sự hỗn loạn tiền tệ năm 1987 đã đóng một vai trò quan trọng trong việc làm trầm trọng thêm nỗi lo suy thoái đối với thị trường chứng khoán được định giá cho sự khởi đầu của một chu kỳ kinh tế mới. Giống như năm 1987, bất kỳ dấu hiệu suy thoái nào hiện nay chắc chắn sẽ là một đòn giáng mạnh vào thị trường chứng khoán."

Để biết thêm về biểu đồ này, chúng ta có thể chuyển sang cổ phiếu. Đây là kết quả hoạt động của Nasdaq-100 tính đến thời điểm hiện tại trong năm nay, so với kết quả của Dow Industrials kể từ đầu năm 1987. Điều này đã được bình thường hóa; không có mánh khóe nào với thang đo kép hay bất cứ thứ gì:

Quan sát kỹ

Đà tăng của chỉ số Nasdaq trong năm nay nếu so sánh với mức thể hiện của chỉ số Dow năm 1987, các bạn hẳn sẽ ngạc nhiên.

Có nhà đầu tư nào sẵn sàng xuống tiền dựa trên cơ sở biểu đồ như thế này không? Dĩ nhiên là không. Hình minh họa trên không chứng minh rằng Nasdaq sẽ sụp đổ vào thứ Hai tới. Điểm bắt đầu cho các biểu đồ này là tùy ý và tất cả các điều kiện khác có thể không giống nhau. Điều đó nói rằng, họ có thể khiến mọi người sợ hãi. Đặc biệt là khi hiện nay, cổ phiếu đang gặp khó khăn. Trước ngày Thứ Hai Đen Tối năm 1987, các phiên bản của biểu đồ sau đã được lưu hành trên Phố Wall. Một dòng hiển thị chỉ số Dow Industrials bắt đầu vào Halloween 1986, trong khi dòng kia là chỉ số Dow bắt đầu vào Halloween 1928. Một lần nữa, chúng được lập theo chỉ số:

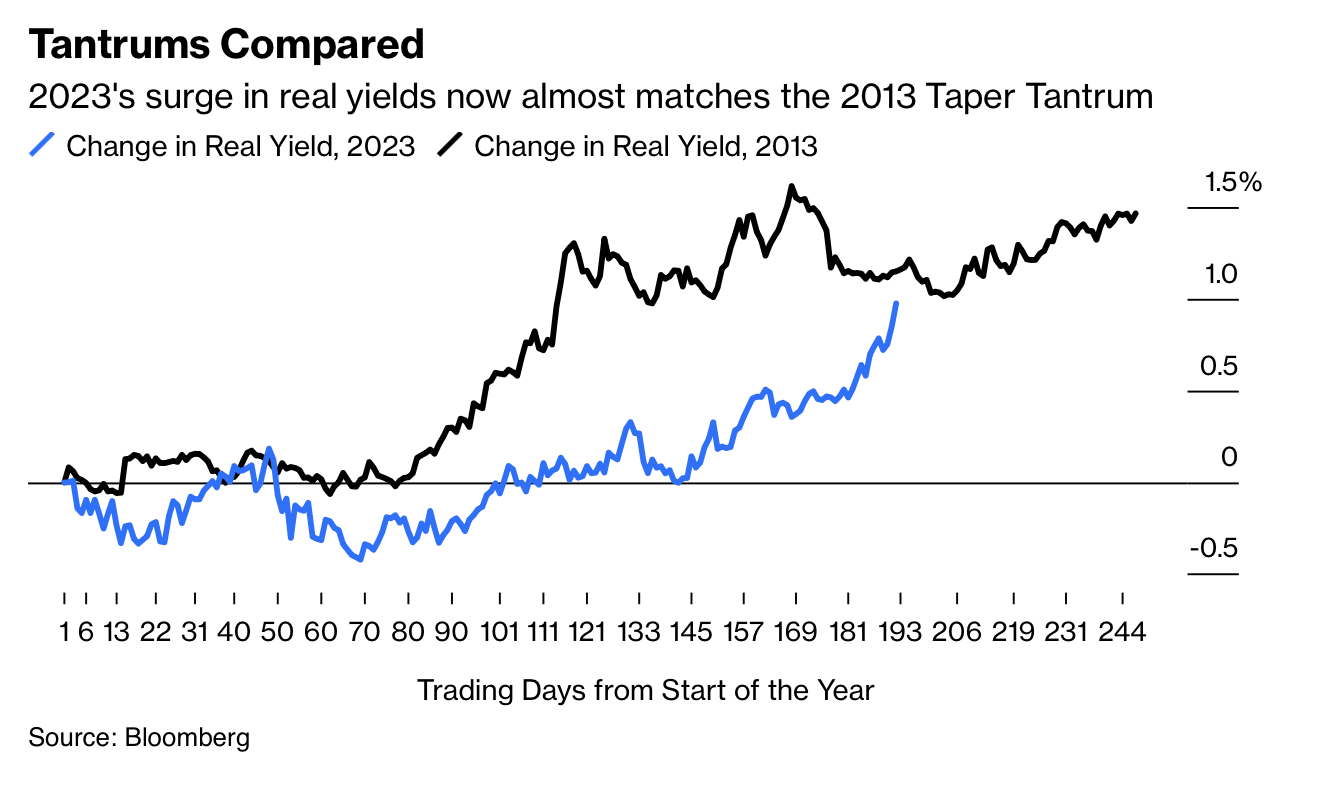

Nếu tất cả những điều này cho thấy rằng thị trường chứng khoán sẽ sớm sụp đổ do những mâu thuẫn của chính nó thì bây giờ tôi có một phản ví dụ. Mức tăng lợi suất thực tế trong năm nay là một hiện tượng và hiện hoàn toàn có thể so sánh với Taper Tantrum năm 2013, khi thị trường trái phiếu sụp đổ trước những động thái nhỏ nhất từ Cục Dự trữ Liên bang rằng họ có thể dần dần bắt đầu mua ít trái phiếu hơn một chút mỗi tháng. Ở giai đoạn này, lợi suất TIPS kỳ hạn 10 năm đã tăng gần bằng mức đạt được vào cùng thời điểm năm 2013:

So sánh mức độ phản ứng của thị trường

Mức tăng lợi suất thực tế của năm 2023 hiện gần như phù hợp với cơn bão mang tên Taper Tantrum năm 2013:

Lưu ý rằng chúng ta đang ở thời điểm cơn giận dữ đầu tiên bắt đầu dịu xuống. Điều đó chủ yếu là do Fed đã quyết định không giảm bớt việc mua trái phiếu vào tháng 9 năm 2013, trước sự ngạc nhiên và nhẹ nhõm trên diện rộng, mà thay vào đó họ đợi thêm ba tháng nữa. Bài học từ sự tương tự này là việc tăng đột biến lợi suất như thế này chắc chắn phải buộc các cơ quan quản lý tiền tệ phải khoan dung hơn.

Bài học từ tất cả các biểu đồ này là thực sự rất bất thường khi cổ phiếu hoạt động tốt như vậy khi trái phiếu đang trải qua thời kỳ tồi tệ như vậy. Thật hợp lý khi mong đợi rằng điều gì đó sẽ sớm xảy ra. Nó không nhất thiết phải liên quan đến sự sụp đổ của thị trường chứng khoán.

Báo cáo kết quả kinh doanh

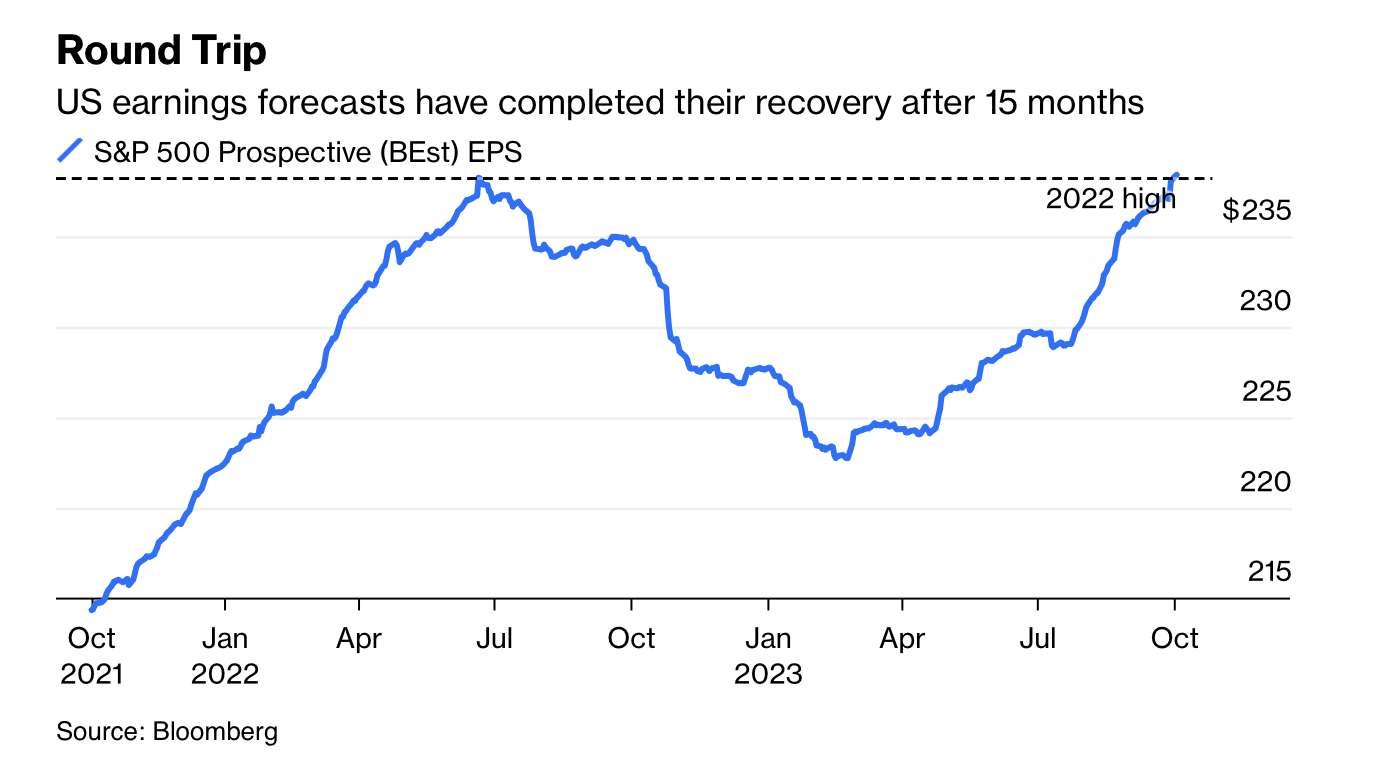

Nếu bạn muốn có một lý do chính đáng giải thích tại sao cổ phiếu không sụp đổ, thì đó có thể đến từ KQKD của doanh nghiệp, vốn được dự đoán là sẽ khả quan ở Mỹ. Thật vậy, có vẻ như lạm phát cao, lãi suất tăng và việc Trung Quốc mở cửa trở lại một cách đáng thất vọng trong 18 tháng qua chưa bao giờ xảy ra. Tính đến tuần này, thu nhập trên mỗi cổ phiếu dự kiến vào năm 2023 của S&P 500, theo tính toán của Bloomberg, đã vượt mức đỉnh mà nó đạt được vào tháng 6 năm 2022:

Dự báo thu nhập của Mỹ đã hoàn tất quá trình phục hồi sau 15 tháng.

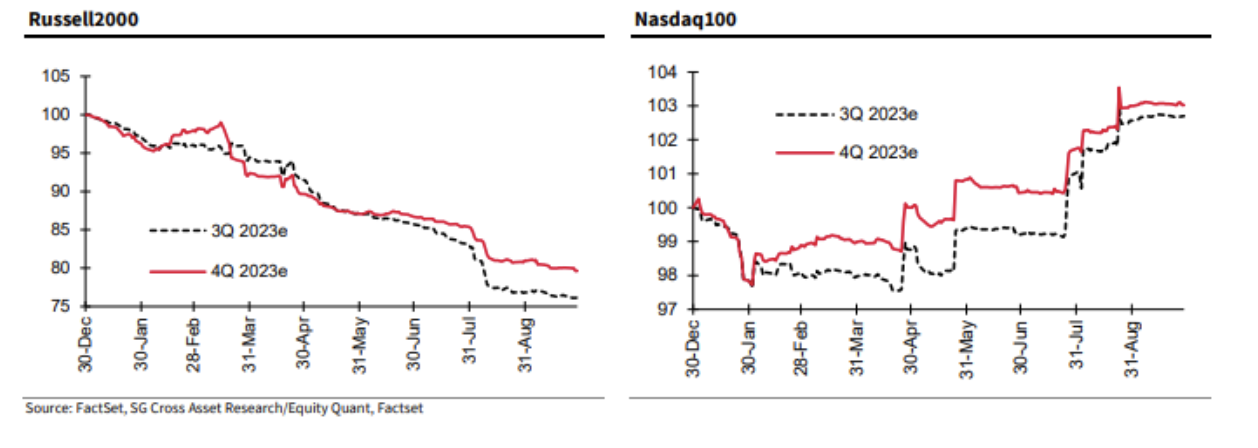

Tuy nhiên, hãy lưu ý rằng sự lạc quan không hề giống nhau chút nào. Như biểu đồ sau đây của Andrew Lapthorne, chiến lược gia định lượng trưởng của Societe Generale SA, cho thấy, kỳ vọng về thu nhập đã tăng đều đặn đối với Nasdaq-100, bị chi phối bởi các nhóm công nghệ vốn hóa lớn, ngay cả khi họ đã giảm mạnh đối với các nhóm vốn hóa nhỏ trong Russell 2000. dự báo quý 3 hiện thấp hơn gần 25% so với đầu năm:

Bản thân các nhà điều hành có vẻ thoải mái hơn trong hoạt động của phố Wall sau ba năm bị đại dịch bóp méo khi nhiều người chọn cách im lặng trước kết quả. Điều đó nói lên rằng, sự rõ ràng hơn không nhất thiết là một điều tốt, vì nhiều người đang suy nghĩ tiêu cực. Trong số 115 công ty thuộc S&P 500 đã đưa ra dự báo – con số cao nhất kể từ quý 1 năm 2020 – khoảng 24% đã điều chỉnh tăng dự báo của họ, trái ngược với 39% đã điều chỉnh dự báo thấp hơn, theo Bloomberg Intelligence.

Đây là lý do tại sao Wendy Soong của BI kỳ vọng mùa báo cáo sẽ không “quá lạc quan” vì đà định hướng của công ty, về cơ bản lấy số lượng công ty điều chỉnh tăng lên trừ đi những công ty thay đổi thấp hơn, là tích cực. Soong cho biết: “Những dự đoán cho nửa cuối năm 2023 làm giảm bớt lo ngại về suy thoái thu nhập để tiếp tục tăng trưởng”. Ông cũng nói thêm rằng các ước tính cũng cho thấy mức tăng trưởng vừa phải vào năm 2026.

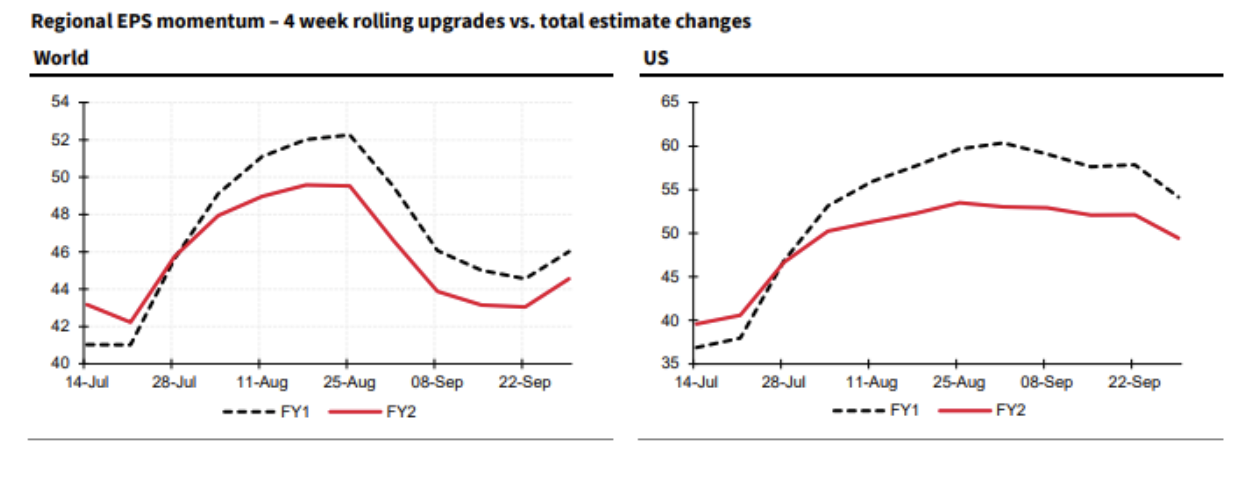

Theo số liệu do Lapthorne của SocGen lưu giữ, đà thu nhập của Hoa Kỳ đã hạ nhiệt trong vài tuần qua, mặc dù phần lớn các điều chỉnh vẫn tích cực. Trên toàn cầu, động lực vẫn còn yếu - và điều đáng chú ý là các công ty có nhiều khả năng hạ mức ước tính cho năm 2024 so với năm nay, có thể là do niềm tin ngày càng tăng rằng lãi suất sẽ “cao hơn trong thời gian dài hơn”:

Đối với Raphael Thuin, người đứng đầu chiến lược thị trường vốn tại Tikehau Capital, sự đồng thuận là quá lạc quan. “Mọi người đang ước tính nền kinh tế sẽ phục hồi và chúng ta sẽ không bị suy thoái. Điều đó quá lạc quan. Bạn không cần dự đoán thị thường. Luôn có rủi ro thanh khoản,” ông nói, đề cập đến nguồn cung tiền hay M2 đang giảm. “Người tiêu dùng đã kiệt sức. Nợ thẻ tín dụng đang gia tăng.”

Chắc chắn, nghiên cứu mới nhất của Fed về tài chính hộ gia đình cho thấy rằng những người Mỹ nằm ngoài 20% giàu nhất đã hết tiền tiết kiệm và hiện có ít tiền mặt hơn so với khi đại dịch bắt đầu. Đối với 80% hộ gia đình có thu nhập thấp nhất, tiền gửi ngân hàng và các tài sản lưu động khác trong tháng 6 năm nay thấp hơn so với tháng 3 năm 2020, sau khi điều chỉnh theo lạm phát.

Mặc dù vậy, theo Thuin của Tikehau, một cuộc suy thoái vẫn có thể xảy ra khi những tác động chậm trễ của việc thắt chặt tiền tệ mạnh mẽ của Fed cuối cùng cũng xuất hiện. “Ước tính là 12 đến 24 tháng,” ông nói, đề cập đến khoảng thời gian thường phải mất để việc tăng lãi suất ảnh hưởng đến nền kinh tế; Fed bắt đầu tăng lãi suất quỹ liên bang 18 tháng trước. “Chính xác là bây giờ. Chúng tôi đang bắt đầu thấy một số hiệu ứng.”

Đối với Stuart Kaiser, người đứng đầu chiến lược giao dịch cổ phiếu của Citigroup tại Hoa Kỳ, mùa thu nhập giống như một “ký tự đại diện”. Ông cho biết ông kỳ vọng quý 2 sẽ lặp lại, “tốt nhất là ở mức trung lập đối với cổ phiếu do tiêu chuẩn cao hơn. Trường hợp tích cực sẽ là các công ty đi theo Fed và điều chỉnh lại các con số năm 2024 vốn tỏ ra quá thận trọng,” ông nói thêm. “Trường hợp tiêu cực xoay quanh áp lực ký quỹ khi tăng trưởng doanh thu từ giá cao hơn không còn khả năng bù đắp chi phí đầu vào và lao động.”

Nicholas Colas, đồng sáng lập tại DataTrek Research, cũng nghi ngờ mùa thu nhập sắp tới có thể mang lại nhiều chất xúc tác cho cổ phiếu. Ông chỉ ra rằng 69% công ty công nghệ S&P 500 đã đưa ra hướng dẫn, so với chỉ 16% các công ty phi công nghệ. Colas cho biết: “Khi ban lãnh đạo đặt danh tiếng của mình ngang hàng với thị trường bằng cách dự đoán thu nhập trong tương lai, điều đó mang lại cho các nhà đầu tư sự an ủi ngày càng tăng rằng họ sẽ không thất vọng khi các con số được công bố”. “Điều này vừa làm giảm sự biến động của giá cổ phiếu vừa làm tăng giá trị.”

Hay nói cách khác, động lực tích cực phần lớn đến từ công nghệ và nó đã có trong giá cả. Bây giờ hãy xem liệu các công ty khác, nhiều trong số đó có tính chu kỳ cao hơn nhiều, có thể gây bất ngờ và hy vọng rằng đó là một điều tích cực hay không. — Isabelle Lee

“Ils Ne Passeront Pas” trong tiếng Nhật là gì?

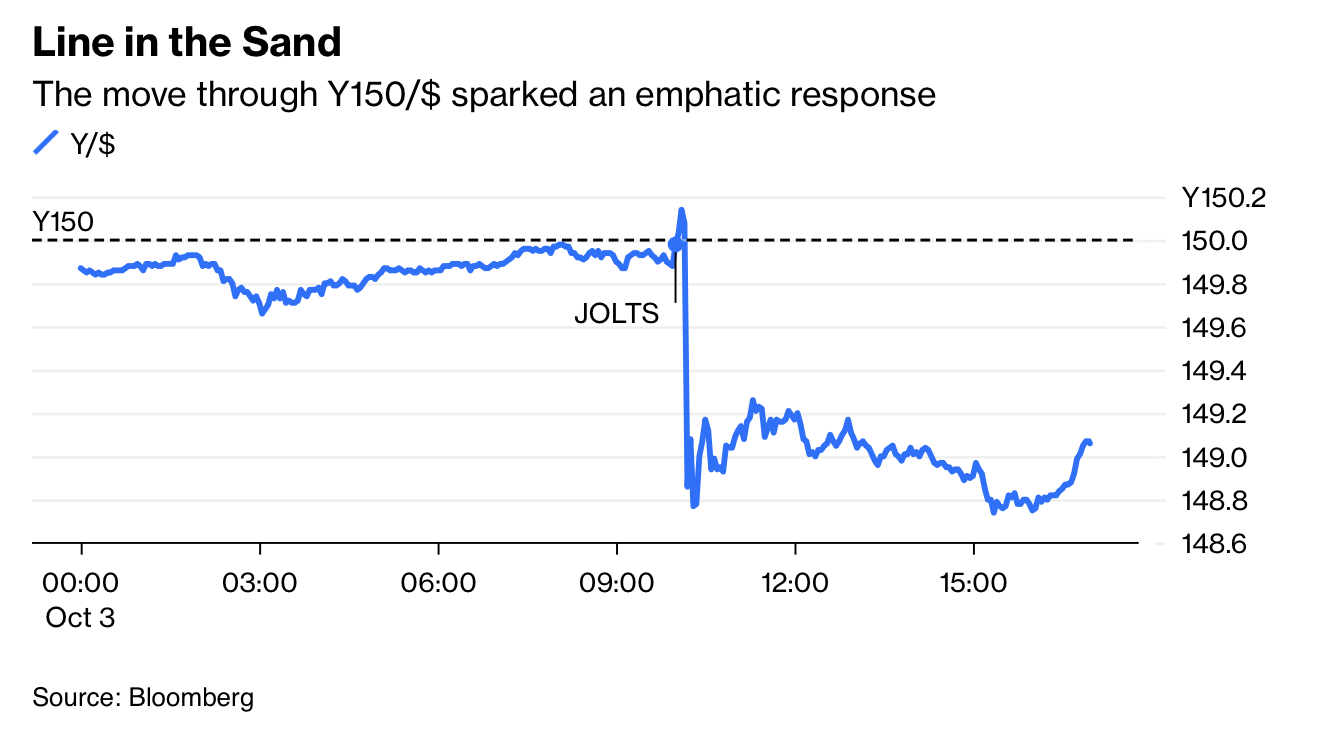

Bất kể điều gì xảy ra với tỷ giá ở nơi khác, các nhà giao dịch tiền tệ giờ đây phải hiểu rõ một điều. Họ có thể làm suy yếu đồng yên bao nhiêu tùy thích, miễn là họ không đưa nó vượt quá Y150/$. Đó là ranh giới họ không thể vượt qua, lúc đó sẽ có sự can thiệp.

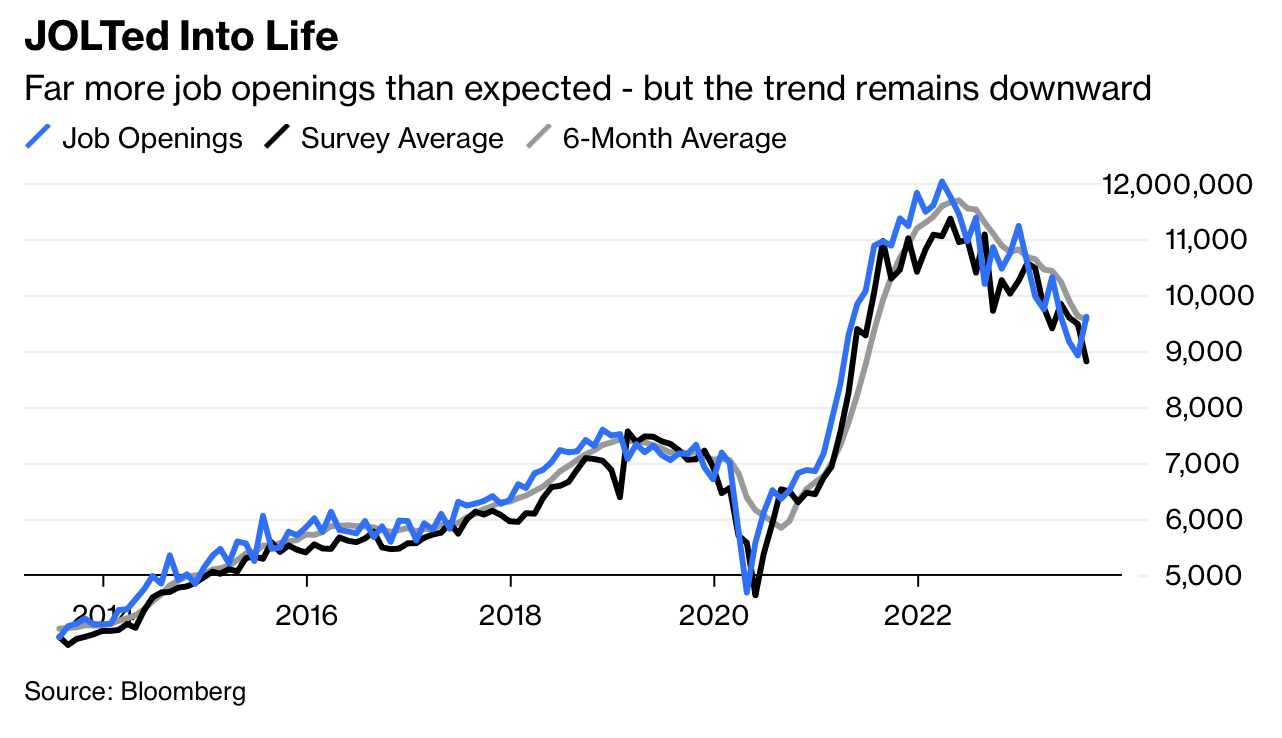

Lợi suất trái phiếu tăng ở Mỹ có xu hướng thu hút tiền đổ vào đồng đô la và tránh xa đồng yên. Sáng thứ Ba đã đưa ra JOLTS (Khảo sát cơ hội việc làm và tỷ lệ luân chuyển lao động) trong tháng 8, cho thấy số lượng vị trí tuyển dụng tăng mạnh. Điều đó ngụ ý áp lực tiền lương nhiều hơn và Fed cần phải đẩy lãi suất lên cao hơn nữa. Như Jonathan Levin của Bloomberg Opinion giải thích ở đây, rất nghi ngờ rằng JOLTS, một cuộc khảo sát có thể sai lầm, thực sự đáng ngạc nhiên đến vậy; nó cao hơn nhiều so với kỳ vọng nhưng lại phù hợp với mức trung bình sáu tháng và ít nhiều chính xác như những gì các nhà kinh tế đã dự đoán cho tháng 7 - cộng thêm sự suy yếu đều đặn và chậm rãi của thị trường việc làm mà Fed đang cố gắng thiết kế. Ngoài ra còn có những điều chỉnh phức tạp theo mùa vì tháng 8 có rất nhiều quảng cáo việc làm dành cho giáo viên trước năm học mới:

Nhiều cơ hội việc làm hơn dự kiến - nhưng xu hướng vẫn giảm

Trong môi trường nóng sốt hiện nay, các nhà giao dịch chỉ cần một cái cớ, thay vì một lý do cơ bản, để thúc đẩy lợi nhuận cao hơn. Điều đó đã đẩy đồng tiền của Mỹ tăng giá so với đồng Yên, lên mức 150 Yên đổi một đô la.

Việc tỷ giá vượt qua Y150/$ đã gây ra phản ứng mạnh mẽ

Tại thời điểm viết bài, chưa có xác nhận chính thức nào về việc chính quyền Nhật Bản đã can thiệp, nhưng điều đó hơi rõ ràng. Bình luận chính thức của Thứ trưởng Bộ Tài chính Masato Kanda là: “Tôi không bình luận về việc liệu có can thiệp ngoại hối hay không. Chúng tôi sẽ tiếp tục với lập trường hiện tại về phản ứng của chúng tôi đối với các biến động tiền tệ quá mức.”

Và ở một mức độ nào đó, nó không thành vấn đề. Trích lời chiến lược gia Mark Cranfield của Bloomberg Markets Live:

Cho dù việc USD/JPY giảm đột ngột vào thứ Ba có phải là sự can thiệp chính thức hay không thì các nhà giao dịch sẽ thấy nó không hiệu quả. Vào tháng 10 năm 2022, chính quyền Nhật Bản đã phải dùng đến rất nhiều lực lượng để khiến đồng yên mạnh hơn, cùng với đó là việc lãi suất của Mỹ ban đầu giảm xuống. Cả hai đều chưa xuất hiện, điều này cho thấy các nhà giao dịch năng nổ sẽ tiếp tục bán đồng yên.

Hơn nữa, bất cứ điều gì xảy ra ở Y150 đều không liên quan gì đến sự phán xét trong tích tắc của con người. Phản ứng tức thời khi mức Y150 bị phá vỡ cho thấy đây là phản ứng cơ học đã được lập trình từ lâu. Các trường hợp khác dường như không quan trọng; Nhật Bản đã quyết định sẽ không chuẩn bị để đồng yên yếu đi như vậy. Hơn nữa, số tròn cũng quan trọng, nhưng không nhiều hơn thế; có một mức sàn dưới đồng yên, nhưng nó vẫn kết thúc ngày ở trên mức Y149, mức cực đoan trong lịch sử. Lịch sử ngoại hối có nhiều chính phủ cố gắng giữ vững giới hạn chỉ để phát hiện ra rằng các nhà đầu cơ tiền tệ đã chớp lấy cơ hội đặt cược vào một mục tiêu cố định.

Axel Merk của Merk Investments, một người ủng hộ tài sản tiền cứng lâu năm, đã hỏi liệu đây có phải là sự can thiệp hay không “khi chương trình mua đã được thiết lập từ nhiều tháng trước và bị lãng quên”. Ông nói thêm: “Can thiệp tiền tệ chỉ đơn thuần là bán một loại tiền tệ, tạo cơ hội cho các nhà đầu cơ kiếm được nhiều tiền hơn. Không đưa ra lời khuyên đầu tư, nhưng các biện pháp can thiệp chỉ phục vụ một số mục đích khác ngoài việc ngăn cản đòn bẩy.”

Có điều gì tốt hơn để nói về một chiến lược như vậy không? “Ils ne passeront pas” (“Họ sẽ không vượt qua”) đã đi vào từ vựng toàn cầu sau Trận Verdun năm 1916, khi giới lãnh đạo Pháp sử dụng nó như một khẩu hiệu để thúc giục quân đội của họ nỗ lực hơn bao giờ hết để đẩy lùi một cuộc tấn công của quân Đức. Trong việc này họ đã thành công. Sau trận chiến dài nhất trong cuộc chiến, Đức đã từ bỏ nỗ lực chiếm thành phố vào cuối năm đó. Nhưng Verdun chưa đi vào lịch sử là chiến thắng vẻ vang của Pháp. Đúng hơn, nó được coi là một trong những sự lãng phí lớn nhất và vô nghĩa nhất của đời người từ trước đến nay. Quân Pháp giữ phòng tuyến nhưng không đạt được bước tiến lớn nào.

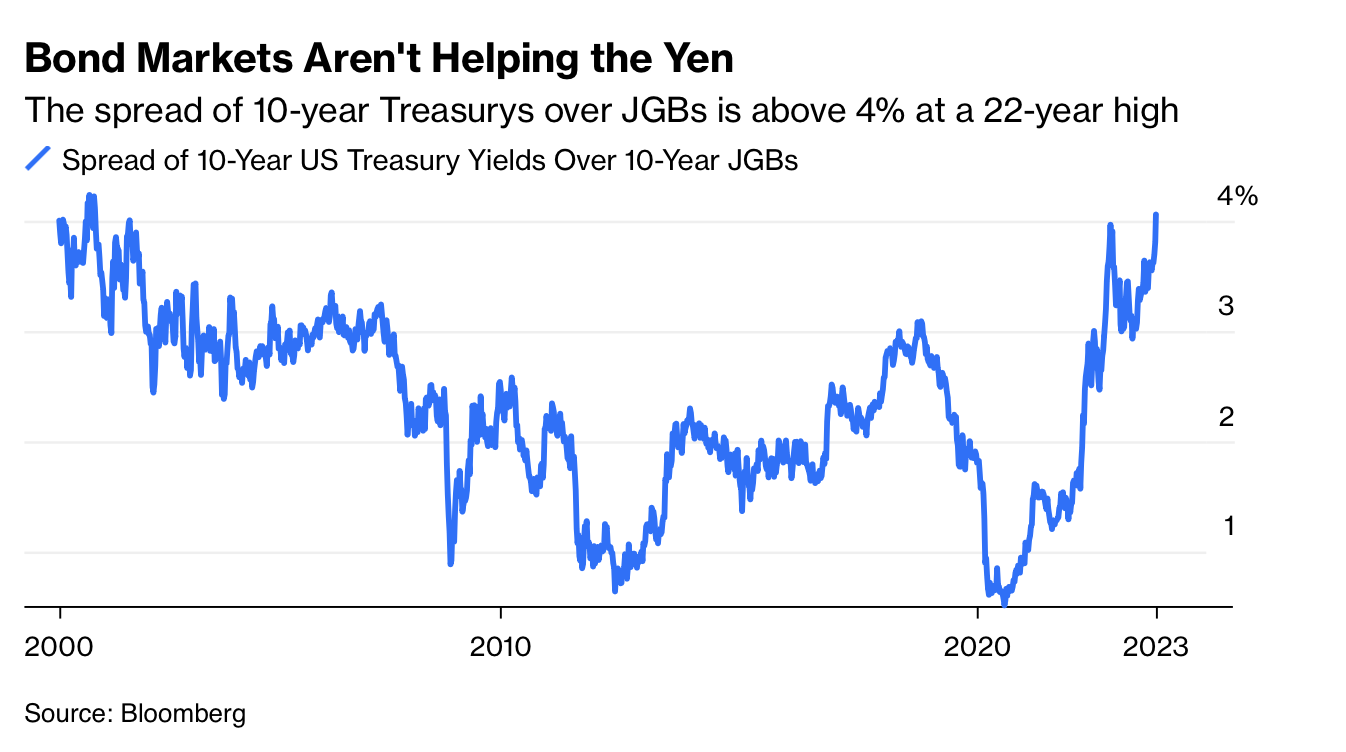

Rất may là không có đổ máu trên thị trường ngoại hối. Ngoài ra, sự tương đồng có vẻ mạnh mẽ. Giống như người Pháp ở Verdun, Bộ Tài chính Nhật Bản đã vạch ra một ranh giới ở mức Y150 và sẽ không cho phép các nhà giao dịch vượt qua nó. Nhưng không có nỗ lực lớn nào để đẩy đồng yên đi xa hơn. Và Ngân hàng Nhật Bản vẫn đang mua thêm trái phiếu nhằm cố gắng giữ lãi suất ở mức thấp, một động thái trực tiếp làm suy yếu nỗ lực bảo vệ đồng tiền. Với việc Trái phiếu Kho bạc kỳ hạn 10 năm hiện có lãi suất 4,84% trong khi BOJ giới hạn trái phiếu chính phủ Nhật Bản tương đương ở mức 0,75%, chênh lệch giữa chúng hiện lên tới 4% lần đầu tiên sau 22 năm.

Thị trường trái phiếu không giúp ích cho đồng Yên

Chênh lệch trái phiếu kho bạc kỳ hạn 10 năm so với JGB là trên 4% ở mức cao nhất trong 22 năm

Không điều nào trong số này ngăn cản được sự đặt cược tràn lan trên các thị trường tương lai rằng BOJ sẽ sớm phải từ bỏ Kiểm soát đường cong lợi suất (điều này sẽ giúp ích cho đồng yên và có khả năng thúc đẩy một chặng cuối cùng trong đợt tăng vọt lợi suất ở nơi khác). Và khi chứng khoán Nhật Bản thích đồng yên yếu và ghét lợi suất cao hơn, tác động lên thị trường chứng khoán đang hồi phục gần đây cũng có thể dự đoán được một cách đáng buồn. Đợt bán tháo ở Tokyo trong phiên giao dịch buổi sáng khiến chỉ số Topix giảm 8,6% so với mức đỉnh vào ngày 15 tháng 9 - hay 9,5% tính theo đồng đô la

Giống như người Pháp ở Verdun, Nhật Bản có thể có khả năng giữ vững đồng yên, nhưng chiến lược tổng thể của họ dường như đảm bảo rằng họ sẽ thu được rất ít lợi ích từ việc làm đó. Điều đó khiến đồng tiền của họ yếu đi và là cơ hội tuyệt vời cho các nhà đầu cơ tiền tệ.

Bloomberg