Triển vọng kinh tế và định hướng đầu tư 2025: Kỳ vọng và thách thức trong bối cảnh toàn cầu đầy bất định (Phần 2)

Ngọc Lan

Junior Editor

Trong giai đoạn hậu đại dịch, làn sóng lạm phát đã đẩy lãi suất chính thức lên cao, thu hút một lượng vốn khổng lồ lên tới 6 nghìn tỷ USD đổ vào các khoản đầu tư tiền mặt ngắn hạn. Khi bước sang năm 2025, các ngân hàng trung ương bắt đầu hạ lãi suất, câu hỏi đặt ra là dòng vốn khổng lồ từ thị trường tiền tệ này sẽ tìm được bến đỗ mới ở đâu? James McAlevey sẽ phân tích những cơ hội đầy hứa hẹn trong bối cảnh thuận lợi của thị trường trái phiếu.

Trái phiếu giành lại vị thế xứng đáng

Thời gian qua, các quỹ thị trường tiền tệ đã tận hưởng những lợi ích to lớn từ môi trường lãi suất cao. Tuy nhiên, khi lãi suất tiền gửi đang có xu hướng giảm, đã đến lúc chúng ta cần nhìn xa hơn về tương lai. Dù lãi suất đang trong xu hướng giảm, chúng tôi không cho rằng lãi suất chính sách sẽ chạm mốc 0%. Nhìn về phía trước, thay vì so sánh với những cuộc khủng hoảng lớn như đại dịch Covid-19 hay khủng hoảng tài chính toàn cầu, một mô hình tham chiếu phù hợp hơn chính là các cuộc suy thoái "thông thường". Trong những giai đoạn này, việc cắt giảm lãi suất từ 200-300 bps đã đủ để kích thích nền kinh tế và giảm thiểu tỷ lệ thất nghiệp.

Hiện nay, với lạm phát đã được kiểm soát hiệu quả, các ngân hàng trung ương đang thực hiện chu kỳ nới lỏng tiền tệ một cách bình thường, không phải vì mục đích ứng phó khủng hoảng. Nếu tăng trưởng kinh tế suy yếu nghiêm trọng, lãi suất có thể giảm xuống dưới ngưỡng xu hướng dài hạn, nhưng chúng tôi tin rằng mức giảm sẽ không quá sâu.

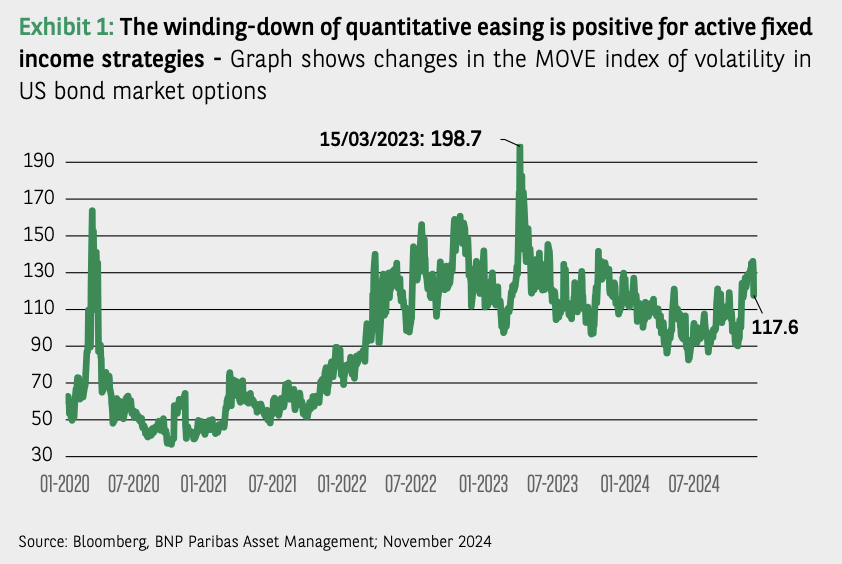

Đáng chú ý hơn, các ngân hàng trung ương đang dần thu hẹp quy mô chương trình nới lỏng định lượng (QE). Điều này dẫn đến việc chuyển giao gánh nặng nợ sang khu vực tư nhân, đồng nghĩa với việc khó có thể chứng kiến sự xuất hiện trở lại của lợi suất phẳng - một đặc trưng tiêu biểu của thời kỳ lãi suất 0%.

Trong bối cảnh lãi suất có xu hướng giảm, chúng tôi vẫn kỳ vọng đường cong lợi suất sẽ duy trì độ dốc cao và lãi suất dài hạn duy trì ở ngưỡng tương đối cao. Mặc dù tình trạng thâm hụt ngân sách đang ở mức đáng quan ngại trong giai đoạn này của chu kỳ kinh tế, nhưng dường như các nhà hoạch định chính sách vẫn chưa sẵn sàng thắt chặt kỷ luật tài khóa.

Môi trường hiện tại đang mở ra cơ hội đầy hứa hẹn cho thị trường trái phiếu. Tại đây, trái phiếu đang dần lấy lại vị thế vốn có của mình - một công cụ đầu tư mang lại dòng thu nhập ổn định và khả năng phòng vệ rủi ro mà các nhà đầu tư từng quen thuộc trước thời kỳ khủng hoảng. Song song đó, xu hướng cắt giảm lãi suất tiền gửi đang thúc đẩy dòng vốn dịch chuyển từ quỹ thị trường tiền tệ sang các kênh đầu tư khác, tạo áp lực tái cơ cấu danh mục trước khi lãi suất chạm đáy.

Chiến lược đầu tư linh hoạt - Chìa khoá nắm bắt cơ hội

Tín dụng doanh nghiệp, dù vẫn là kênh đầu tư truyền thống cho mục tiêu tìm kiếm thu nhập, nhưng đang có dấu hiệu định giá cao trong giai đoạn cuối chu kỳ kinh tế này. Mức định giá này thậm chí còn có thể leo thang nếu nền kinh tế rơi vào suy thoái. Nhà đầu tư cần đặc biệt lưu tâm đến làn sóng tái cấp vốn doanh nghiệp quy mô lớn dự kiến diễn ra trong 12-18 tháng tới - một yếu tố có thể đẩy lợi suất lên cao hơn (và kéo giá xuống thấp). Trong bối cảnh này, trái phiếu thế chấp Mỹ nổi lên như một lựa chọn thay thế hấp dẫn, với lợi suất cao hơn và mức độ tín nhiệm tương đương AAA nhờ được chính phủ bảo lãnh.

Tại các thị trường mới nổi, xu hướng cắt giảm lãi suất đang diễn ra đồng bộ với các nền kinh tế phát triển. Tuy nhiên, một điểm đáng chú ý là đường cong lợi suất tại các thị trường này đã duy trì xu hướng đi lên trong thời gian dài, với mức lợi suất thực tế đáng kể. Điều này khiến trái phiếu thị trường mới nổi - đặc biệt là những trái phiếu bằng đồng nội tệ - trở thành điểm đến hấp dẫn cho các chiến lược đầu tư chấp nhận rủi ro lãi suất. Tất nhiên, việc lựa chọn thị trường cụ thể đóng vai trò then chốt, bởi mỗi quốc gia đang ở những giai đoạn khác nhau trên lộ trình nới lỏng chính sách tiền tệ.

Chính sách thu hẹp QE và triển vọng đầu tư trái phiếu chủ động

Biến động và phân hoá thị trường

Nếu năm 2022 được đánh dấu bởi những biến động dữ dội trên thị trường trái phiếu, thì giai đoạn trước đó lại chứng kiến một bức tranh quá đỗi yên bình. Chính sách nới lỏng định lượng không chỉ khiến nhà đầu tư "khát" thu nhập mà còn tạo ra một thị trường thiếu động lực tăng trưởng. Khi đó, cơ hội kiếm lời từ chênh lệch giá giữa các phân khúc trái phiếu gần như biến mất hoàn toàn.

Hiện tại, chúng ta đang bước vào thời điểm "vàng" của biến động thị trường. Lần đầu tiên sau nhiều năm, thị trường thực sự "sống" và "thở" theo nhịp của các yếu tố nền tảng. Sự trở lại của biến động lành mạnh đã tạo ra làn sóng phân hóa sâu sắc, mở ra cơ hội cho các nhà đầu tư giá trị thông qua chiến lược giao dịch đa chiều - từ nội tại thị trường đến giao thoa giữa các thị trường, cũng như nghệ thuật lựa chọn thời điểm tái cơ cấu danh mục.

Sự phân hóa trong bức tranh kinh tế vĩ mô đang mở ra một chương mới đầy cơ hội. Khác với thời kỳ khủng hoảng tài chính và đại dịch - khi các ngân hàng trung ương hành động như một, cùng hạ lãi suất vì chung mục tiêu và nhanh chóng đạt đến đích đến tương đồng - hiện nay, chúng ta đang chứng kiến một bức tranh đa sắc màu: Ai sẽ là người tiên phong? Ai sẽ cắt giảm mạnh nhất? Ai đang dẫn đầu hay tụt hậu so với đường cong? Và đâu sẽ là mức lãi suất cuối cùng tại mỗi thị trường?

Hãy nhìn vào sự tương phản giữa Canada, Vương quốc Anh và Na Uy. Canada, với tăng trưởng dưới tiềm năng và lạm phát thấp hơn mục tiêu, đã vững vàng bước vào chu kỳ nới lỏng. Trong khi đó, Vương quốc Anh thể hiện thái độ thận trọng hơn, và Na Uy vẫn đang "án binh bất động". Khi các ngân hàng trung ương vạch ra những lộ trình riêng biệt hướng tới mục tiêu của mình, những nhà đầu tư tinh tường nắm bắt được trình tự này sẽ tìm thấy cơ hội sinh lời đáng kể.

Đối với những nhà đầu tư thận trọng, các quỹ đầu tư linh hoạt đang nổi lên như một giải pháp tối ưu với ba mục tiêu chính: tối đa hóa tổng lợi nhuận, đảm bảo lợi nhuận tuyệt đối và tạo dòng thu nhập ổn định. Đặc biệt, những quỹ này không chỉ đơn thuần là công cụ nắm bắt cơ hội sinh lời mà còn đóng vai trò như một "phao cứu sinh" trong những giai đoạn thị trường đầy biến động. Với chiến lược đầu tư đa dạng và khả năng thích ứng nhanh nhạy trước mọi biến số thị trường, các quỹ này đang trở thành điểm đến tin cậy cho dòng vốn đang tìm kiếm cơ hội đầu tư an toàn mà hiệu quả. Đây thực sự là giải pháp lý tưởng cho những nhà đầu tư đang đứng ngoài thị trường, chờ đợi thời điểm thích hợp để tái đầu tư một cách thông minh và bền vững.

Thị trường mới nổi: Bước ngoặt 2024 - 2025

Bước chuyển mình lịch sử từ chính trị và Fed

Năm 2024 chứng kiến hai sự kiện có tính bước ngoặt - làn sóng bầu cử toàn cầu và khởi đầu chu kỳ nới lỏng tiền tệ của Fed - những yếu tố này sẽ vẽ nên bức tranh thị trường trái phiếu mới nổi trong năm 2025. Trong khi đó, Trung Quốc vẫn là ẩn số tiềm ẩn nhiều rủi ro. Alaa Bushehri sẽ phân tích chuyên sâu những chủ đề này và chỉ ra những cơ hội đầu tư tiềm năng.

Những dư âm từ mùa bầu cử

Năm qua đánh dấu một mùa bầu cử sôi động chưa từng có, với các sự kiện chính trị trọng đại diễn ra dày đặc tại cả thị trường mới nổi và phát triển. Chuỗi sự kiện bầu cử quan trọng tại Nam Phi, Indonesia, Ấn Độ, Mexico và đặc biệt là Hoa Kỳ sẽ là động lực then chốt định hình bức tranh kinh tế - chính trị năm 2025.

Mỗi cuộc bầu cử đều để lại những hệ quả sâu rộng, vượt xa kết quả trực tiếp được công bố. Ngay cả khi một đảng phái giữ được quyền lực, thì những chính sách đã giúp họ giành chiến thắng, cấu trúc của chính phủ mới được hình thành, và khả năng thực thi các chính sách đều sẽ tác động mạnh mẽ đến nền tảng kinh tế. Hiện tại, chúng ta đã bắt đầu chứng kiến làn sóng chính sách đầu tiên được triển khai tại Mexico và Indonesia, phác họa những nét sơ khởi về viễn cảnh tương lai của các thị trường này. Tuy nhiên, thế giới vẫn đang nín thở chờ đợi để đánh giá tầm ảnh hưởng toàn diện của các cuộc bầu cử 2024 đối với thị trường trái phiếu mới nổi (EM). Mọi khía cạnh - từ chính sách tài khóa, tiền tệ cho đến thương mại toàn cầu và khẩu vị rủi ro của nhà đầu tư - đều có thể chịu những biến động đáng kể.

Lộ trình của Fed đóng vai trò then chốt

Sự thăng trầm của thị trường trái phiếu mới nổi luôn gắn liền với nhịp đập của nền kinh tế Mỹ. Lịch sử cho thấy các chu kỳ cắt giảm lãi suất của Fed thường tạo ra động lực tăng trưởng mạnh mẽ cho những phân khúc thị trường mang tính rủi ro cao như thị trường trái phiếu mới nổi. Điều này một lần nữa khẳng định vai trò dẫn dắt không thể phủ nhận của Fed đối với triển vọng thị trường này.

Trong bối cảnh Fed khởi động chu kỳ nới lỏng tiền tệ và viễn cảnh "hạ cánh mềm" đang dần hiện rõ, triển vọng thị trường đang tỏa sáng với nhiều tín hiệu tích cực. Tuy nhiên, nhiều ẩn số vẫn còn đó sau đợt cắt giảm 50 bps trong tháng 9. Câu hỏi về quá trình điều chỉnh - liệu sẽ diễn ra suôn sẻ hay gặp nhiều thử thách - sẽ là yếu tố then chốt ảnh hưởng đến môi trường lãi suất tổng thể, chi phí huy động vốn và hiệu suất của toàn bộ tài sản nợ tại thị trường mới nổi.

Điểm sáng đáng chú ý là các nền kinh tế mới nổi đã tiên phong khởi động chu kỳ nới lỏng ngay từ đầu năm 2024. Đặc biệt, các ngân hàng trung ương khu vực Mỹ Latinh, với thành công trong việc kiểm soát lạm phát, đã tự tin tiến hành cắt giảm lãi suất. Sau khi đạt được các mục tiêu kinh tế thông qua những đợt điều chỉnh sớm, nhiều quốc gia đã chọn tạm dừng - một động thái chiến lược cho phép họ độc lập với Fed và chủ động nắm bắt thời cơ. Dựa trên nền tảng chính sách vững chắc này, chúng tôi kỳ vọng đà tăng trưởng kinh tế tại các thị trường mới nổi sẽ duy trì sức bật trong năm 2025, được củng cố bởi ba trụ cột: tiêu dùng tư nhân sôi động, đầu tư mạnh mẽ và xuất khẩu tăng trưởng ổn định.

Thị trường lãi suất đang mở ra một chương mới đầy khác biệt, với những bước đi đầu tiên trong tiến trình điều chỉnh từ phía Mỹ. Cách thức Fed thực hiện cắt giảm lãi suất - từ quy mô đến tốc độ - sẽ là kim chỉ nam cho mọi chiến lược đầu tư trong năm 2025. Trong bức tranh này, những thị trường đặc thù như Sri Lanka lại có câu chuyện riêng, khi tiến trình tái cơ cấu nền kinh tế mới là yếu tố quyết định mọi chuyển động.

Trung Quốc - Ẩn số lớn trên bàn cờ kinh tế

Bắc Kinh đang triển khai chiến lược toàn diện và sâu rộng nhằm phục hồi động lực tăng trưởng. Dù còn quá sớm để đánh giá hiệu quả của các biện pháp này hay dự báo về quy mô gói kích thích tiếp theo, nhưng một khi thành công, điều này có thể tạo ra làn sóng tích cực cho toàn bộ các nền kinh tế mới nổi trong khu vực.

Tuy vậy, những thách thức của Trung Quốc vẫn đang hiện hữu và có sức ảnh hưởng sâu rộng đến nền kinh tế toàn cầu. Mục tiêu tăng trưởng sẽ tiếp tục là tâm điểm trong năm 2025, đặc biệt khi thị trường bất động sản trong nước vẫn đang tạo áp lực lên hoạt động kinh tế. Nhưng nếu các biện pháp hiện tại và sắp tới được triển khai quyết liệt hơn, chúng ta có thể chứng kiến làn sóng tăng trưởng tích cực đến sớm hơn dự kiến.

Điểm sáng đầu tư

Chúng tôi duy trì góc nhìn tích cực đối với trái phiếu chính phủ bằng USD tại các thị trường mới nổi, được hậu thuẫn bởi ba yếu tố: nền tảng cơ bản đang cải thiện, lãi suất tại thị trường phát triển giảm, và nhu cầu ổn định với mức lợi suất hấp dẫn. Tuy nhiên, hiệu suất đầu tư có thể sẽ tiếp tục phân hóa mạnh, với một số phân khúc cho thấy tiềm năng vượt trội.

Điểm đến hấp dẫn nhất hiện nay là trái phiếu bằng nội tệ, nơi lợi suất danh nghĩa đã tăng mạnh trong những năm gần đây và lợi suất thực (đã điều chỉnh lạm phát) đang ở mức hấp dẫn chưa từng thấy, đặc biệt khi so sánh với lợi suất thực tại Mỹ. Tuy nhiên, chiến lược lựa chọn quốc gia đóng vai trò quyết định. Khu vực Mỹ Latinh, dẫn đầu bởi bộ ba Colombia, Chile và Peru, được dự báo sẽ tiếp tục là người tiên phong trong xu hướng cắt giảm lãi suất. Tại Đông Âu, bộ ba Hungary, Séc và Romania nhiều khả năng sẽ dẫn dắt làn sóng cắt giảm này.

Chúng tôi đang chứng kiến những tín hiệu phục hồi đầy hứa hẹn tại nhiều thị trường then chốt. Tại Thổ Nhĩ Kỳ, vị Thống đốc ngân hàng trung ương mới đang thổi làn gió thay đổi bằng việc quay trở lại với chính sách tiền tệ chính thống, độc lập kiểm soát mục tiêu lạm phát và quyết liệt xử lý các vấn đề kinh tế trọng yếu. Ai Cập đã ghi dấu ấn với mối quan hệ hợp tác chiến lược cùng Quỹ Tiền tệ Quốc tế, đồng thời thu hút thành công nguồn vốn FDI đáng kể từ các quốc gia vùng Vịnh trong năm 2024. Tại Argentina, vị Tổng thống mới đang từng bước triển khai những chính sách mang tính đột phá, hứa hẹn cải thiện căn bản các chỉ số kinh tế quốc gia. Mặc dù thách thức vẫn còn không nhỏ, nhưng hướng đi đã rõ ràng và tích cực.

Thành công từ ba thị trường này đã góp phần thúc đẩy hiệu suất ấn tượng của trái phiếu USD trong năm 2024. Nếu đà tăng trưởng này được duy trì trong năm tới, điều này có thể tạo hiệu ứng lan tỏa tích cực đến tâm lý thị trường và nâng cao hiệu suất của trái phiếu nội tệ.

Chênh lệch lợi suất giữa trái phiếu doanh nghiệp thị trường mới nổi và trái phiếu chính phủ Mỹ tuy đã thu hẹp trong các quý gần đây, và một số phân khúc thị trường đã bắt đầu xuất hiện dấu hiệu định giá cao theo giá trị tuyệt đối. Tuy nhiên, xét về giá trị tương đối so với thị trường Mỹ và các thị trường phát triển khác, các tài sản này vẫn duy trì được vị thế hấp dẫn.

Nền tảng cơ bản của khối doanh nghiệp vẫn thể hiện sức mạnh đáng kể, được minh chứng qua các báo cáo thu nhập gần đây với triển vọng tăng trưởng bền vững. Mặc dù căng thẳng địa chính trị, đặc biệt là xung đột tại khu vực Biển Đỏ, có thể gây xáo trộn chuỗi cung ứng, nhưng các doanh nghiệp tại thị trường mới nổi đã chứng tỏ khả năng thích ứng phi thường. Họ linh hoạt điều chỉnh mô hình hoạt động, đa dạng hóa nguồn cung ứng và tối ưu hóa cơ cấu chi phí để giảm thiểu tác động tiêu cực.

Cuối cùng, các yếu tố kỹ thuật đang cho thấy tín hiệu tích cực mạnh mẽ. Mặc dù nguồn cung trái phiếu doanh nghiệp đã có sự gia tăng gần đây, nhưng vẫn duy trì ở mức thấp hơn đáng kể so với giai đoạn tiền đại dịch. Chúng tôi dự báo xu hướng này sẽ tiếp tục định hình thị trường trong năm 2025, tạo nền tảng vững chắc cho đà tăng trưởng bền vững.

Spread USD thu hẹp tại các thị trường mới nổi 2022 - 2024

BNP Paribas Asset Management