2023 liệu tài khoản có về bờ?

Nguyễn Ngọc Mai

Analyst

Kinh tế và thị trường chứng khoán năm 2023 sẽ chứng kiến rất nhiều sự bùng nổ.

Lạm phát, tăng lãi suất, doanh thu/thu nhập doanh nghiệp và các sự kiện địa chính trị đều là những yếu tố định hình triển vọng cho năm 2023. FED đã tập trung vào việc giảm lạm phát bằng một loạt các đợt tăng lãi suất. Lần tăng 0.5 điểm phần trăm gần đây nhất đã đẩy lãi suất tín dụng cơ bản lên 4.5%.

Tôi cho rằng những đợt tăng lãi suất này vẫn chưa được phản ánh đầy đủ vào nền kinh tế. Chắc chắn, chúng ta đã thấy lãi suất cho vay thế chấp kỳ hạn 30 năm tăng từ mức thấp kỷ lục 2.65% vào tháng 1 năm 2021 lên mức hiện tại là khoảng 6.5%. Làn sóng sa thải diễn ra ồ ạt tại Amazon (AMZN), Meta Platforms (META), Twitter (TWTR), Netflix (NFLX), Carvana (CVNA), Peloton (PTON), Goldman Sacs (GS), Micron (MU), và những ông lớn khác. Lãi suất tăng cao và làn sóng sa thải nhân viên sẽ tạo hiệu ứng quả cầu tuyết trong nền kinh tế vĩ mô do nhu cầu về hàng hóa/dịch vụ giảm khi người tiêu dùng và các công ty cắt giảm chi tiêu do chi phí vay cao hơn và nhiều người mất việc làm hơn.

Triển vọng lãi suất năm 2023

Cục Dự trữ Liên bang thường đặt mức lạm phát mục tiêu dài hạn 2%. Trong tháng 11 năm 2022, tỷ lệ lạm phát mới nhất là 7.1%. Mặc dù tỷ lệ này thấp hơn tỷ lệ 7.7% từ tháng 10, nhưng đây vẫn là một mức cao. Vì vậy, Fed vẫn còn phải hành động nhiều hơn nữa để kìm hãm đà tăng này.

Fed đưa ra những manh mối rằng họ sẽ tăng lãi suất mục tiêu lên 5.1% vào năm 2023. Điều này ngụ ý mức tăng thêm 0.75 điểm phần trăm từ mức hiện tại. Vì vậy, chi phí vay mua nhà, xe cộ và vay để mở rộng kinh doanh của doanh nghiệp có thể sẽ trở nên đắt đỏ hơn vào năm 2023. Điều này có thể làm giảm nhu cầu đối với các mặt hàng có giá trị lớn và nhu cầu mở rộng kinh doanh. Do đó, doanh thu/thu nhập của doanh nghiệp có khả năng giảm, dẫn đến làn sóng sa thải lớn hơn vào năm 2023.

Khi chi phí đi vay tăng cao hơn, những người mua nhà tiềm năng có nhiều khả năng trì hoãn việc mua nhà, người dân có thể ngừng mua xe mới và các mặt hàng đắt tiền khác, chủ sở hữu nhà hiện tại có thể sẽ không tái cấp vốn các khoản vay và hoãn các dự án cải tạo nhà, trong khi các doanh nghiệp có thể tạm dừng đầu tư mở rộng kinh doanh.

Lãi suất cao hơn thường dẫn đến suy thoái như một phần của chu kỳ kinh doanh thông thường. Chúng ta đã chứng kiến điều đó trong cuộc khủng hoảng tài chính năm 2008, bong bóng dot com năm 2000, cũng như trong các cuộc suy thoái khác. Các cuộc suy thoái trước đây đều xảy ra sau một loạt đợt tăng lãi suất. Điều này có khả năng lặp lại một lần nữa khi hoạt động kinh tế chậm lại.

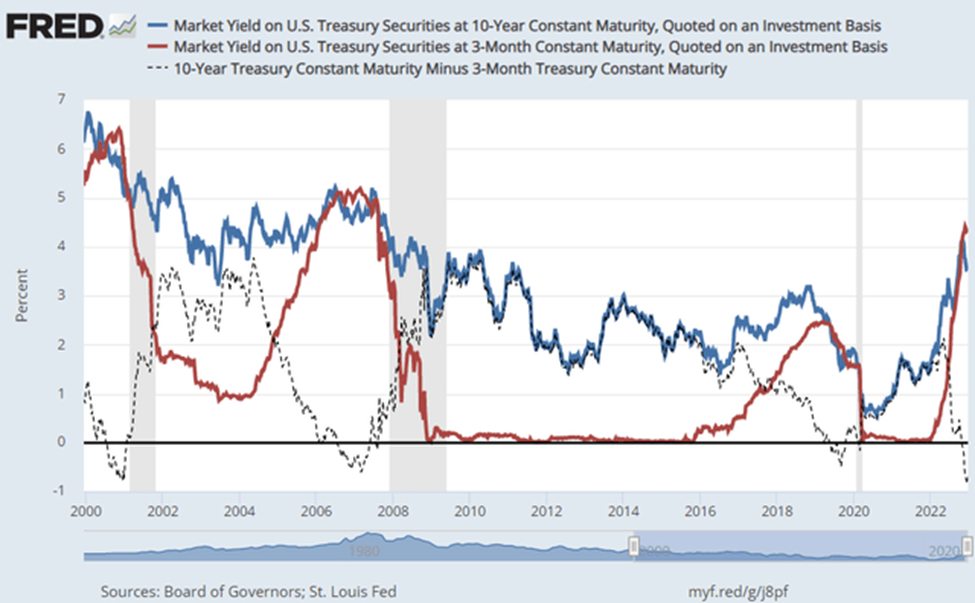

Đường cong lợi suất đảo ngược.

Một chỉ báo suy thoái đáng tin cậy là mối quan hệ giữa lợi suất trái phiếu Chính phủ kì hạn 3 tháng và 10 tháng. Đường cong lợi suất đảo ngược khi lợi suất trái phiếu Chính phủ kì hạn 3 tháng tăng cao hơn lợi suất trái phiếu Chính phủ 10 năm. Hiện tượng này đều diễn ra trước 10 cuộc suy thoái gần đây nhất. Trái phiếu chính phủ 3 tháng hiện có lợi suất 4.28% trong khi lợi suất trái phiếu Chính phủ 10 năm là 3.75%. Thông thường, trái phiếu chính phủ dài hạn sẽ có lợi suất cao hơn. Vì vậy, khi điều ngược lại xảy ra, nó chỉ ra rằng các điều kiện kinh tế đang thay đổi do lợi suất ngắn hạn tăng lên.

Chúng ta có thể thấy trong biểu đồ trên rằng lợi suất trái phiếu chính phủ kì hạn 3 tháng (đường màu đỏ) tăng cao hơn lợi suất 10 năm (đường màu xanh) trước ba cuộc suy thoái gần đây nhất. Nó xảy ra trước cuộc suy thoái liên quan đến COVID vào năm 2020, trước cuộc khủng hoảng tài chính năm 2008 và trong thời kỳ bong bóng dot com vỡ và suy thoái sau đó. Mặc dù không có gì đảm bảo rằng sự đảo ngược hiện tại sẽ dẫn đến suy thoái, nhưng chỉ báo này khá đáng tin cậy kể từ những năm 1980. Vì vậy, suy thoái tương tự cũng sẽ xảy ra vào 2023.

Lợi nhuận công ty giảm

Các nhà phân tích đã hạ ước tính EPS cho các công ty thuộc rổ S&P 500 (SP500) (SPY) cho Q4 năm 2022 với mức giảm lớn hơn mức trung bình trong lịch sử. Ước tính EPS giảm 5.6% cho Q4. Mức giảm trung bình cho các ước tính trong 5 năm qua là 2.1%.

Theo tôi, những mức giảm ước tính lớn hơn này có thể sẽ tiếp tục vào năm 2023. Nguyên nhân là do lạm phát vẫn cao và lãi suất vẫn tăng. Giá hầu hết các mặt hàng bao gồm thực phẩm và năng lượng vẫn còn cao, điều này có thể làm giảm nhu cầu đối với các hàng hóa/dịch vụ không thiết yêys khác trong nền kinh tế. Nhiều người tiêu dùng có thể phải tăng chi phí thực phẩm, chỗ ở và đi lại và hạn chế chi tiêu cho việc du lịch, giải trí, ăn uống bên ngoài và các hàng hóa/dịch vụ không thiết yếu khác.

Chi phí đi vay cao hơn có khả năng làm giảm nhu cầu thế chấp và mua nhà. Điều này có thể dẫn đến giảm nhu cầu các mặt hàng có giá trị lớn khác như thiết bị gia dụng, đồ nội thất và các dự án cải tạo nhà cửa lớn. Chi phí đi vay cao hơn cũng có thể làm giảm nhu cầu về xe mới.

Với tất cả những điều này, nhiều công ty có thể thấy nhu cầu giảm dẫn đến doanh thu và thu nhập thấp hơn so với khi nền kinh tế ổn định. Khi nhu cầu giảm, thì các công ty bắt đầu sa thải nhân viên. Điều đó có khả năng dẫn đến tỷ lệ thất nghiệp gia tăng.

Các chỉ số kinh tế suy giảm

Có một chỉ số kinh tế có ý nghĩa rất lớn đối với tình hình kinh tế là thị trường bất động sản. Lý do tại sao thị trường bất động sản quan trọng như vậy là vì nó chiếm khoảng 15% đến 18% GDP và chúng ta đang trải qua sự sụt giảm đáng kể trong doanh số bán bất động sản do tỷ lệ thế chấp cao hơn.

Số nhà khởi công giảm 16.4% vào tháng 11 năm 2022 so với tháng 11 năm 2021. Số giấy phép xây dựng được cấp mới giảm 22.4% so với cùng kỳ năm ngoái với mức giảm 11.2% từ tháng 10 đến tháng 11. Mặc dù doanh số bán nhà mới tăng 5.3% từ tháng 10 năm 2022 đến tháng 11 năm 2022, nhưng lại giảm 15.3% so với cùng kỳ năm ngoái vào tháng 11 năm 2022. Doanh số bán nhà có sẵn (không bao gồm xây mới) đã giảm trong 10 tháng liên tiếp. Doanh số bán nhà có sẵn trong tháng 11 giảm 7.7% so với tháng 10 với mức giảm lớn 35.4% so với cùng kỳ năm ngoái.

Lãi suất vay thế chấp cao hơn đang có tác động tiêu cực đến doanh số bán nhà. Điều này chỉ có thể trở nên tồi tệ hơn khi Fed tiếp tục tăng lãi suất vào năm 2023. Nhiều người mua tiềm năng có thể sẽ đợi lãi suất thấp hơn và/hoặc giá thấp hơn.

Một chỉ báo khác có vẻ rắc rối là báo cáo Sản xuất ISM. Hoạt động kinh tế trong lĩnh vực sản xuất đã giảm trong tháng 11, đánh dấu lần giảm đầu tiên kể từ tháng 5 năm 2020. Chỉ số PMI sản xuất tháng 11 ở mức 49%. Tỷ lệ dưới 50% cho thấy sự suy yếu trong hoạt động sản xuất. Chỉ số đơn hàng tồn đạt 40% và thấp hơn 5.3% so với số liệu tháng 10. Đây có thể là khởi đầu của một xu hướng suy thoái trong lĩnh vực sản xuất, đặc biệt là khi lượng đơn đặt hàng tồn đọng ngày càng giảm.

Một điểm sáng trong nền kinh tế là lĩnh vực dịch vụ. Chỉ số PMI Dịch vụ ISM đạt 56.5% trong tháng 11. Điều này đánh dấu tháng tăng trưởng thứ 30 liên tiếp cho các dịch vụ. Tuy nhiên, có nhiều khả năng một số bộ phận của lĩnh vực dịch vụ sẽ giảm vào năm 2023. Điều đó bao gồm bất động sản - vốn có khả năng suy yếu khi lãi suất vay thế chấp cao hơn làm giảm nhu cầu. Sự sụt giảm vào năm 2023 cũng có thể xảy ra trong lĩnh vực xây dựng, bán lẻ, bán buôn, vận chuyển và kho bãi nếu hoạt động kinh tế chậm lại lan rộng do nhu cầu đầu tư kinh doanh và tiêu dùng ít hơn. Các dịch vụ có khả năng duy trì tốt bao gồm Nông nghiệp, Chăm sóc sức khỏe, Tiện ích và Dịch vụ Thực phẩm thiết yếu.

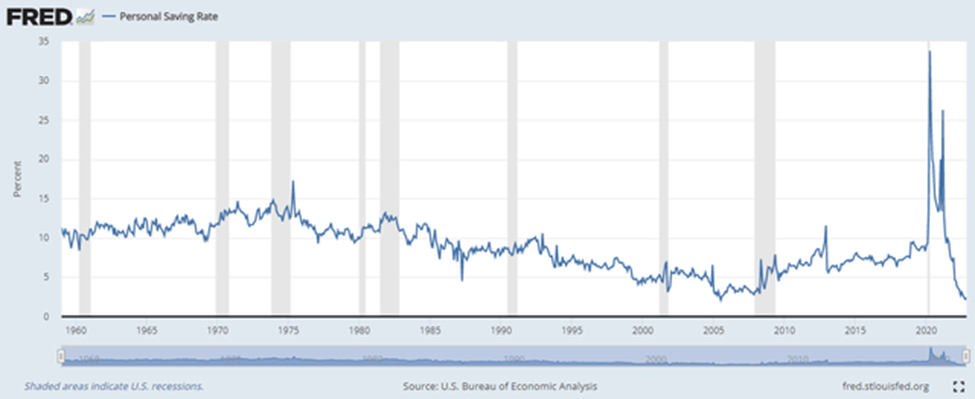

Một điểm quan trọng khác đối với triển vọng 2023 là tỷ lệ tiết kiệm cá nhân giảm xuống mức thấp.

Biểu đồ trên cho thấy tỷ lệ tiết kiệm cá nhân đã giảm xuống dưới mức vào đầu năm 2008. Tỷ lệ tiết kiệm cao vào năm 2020 đã thúc đẩy kinh tế phát triển sau khi các hoạt động mở cửa trở lại hậu Covid. Tuy nhiên, người tiêu dùng hiện đang bước vào năm 2023 với số tiền tiết kiệm được ít hơn nhiều. Điều này có khả năng làm giảm nhu cầu vì người dân dường như sẽ dành nhiều chi tiêu cho các nhu cầu thiết yếu như thực phẩm và năng lượng và giảm chi tiêu cho các giao dịch không thiết yếu lớn như nhà mới, xe cộ, du lịch và giải trí.

Góc độ kỹ thuật

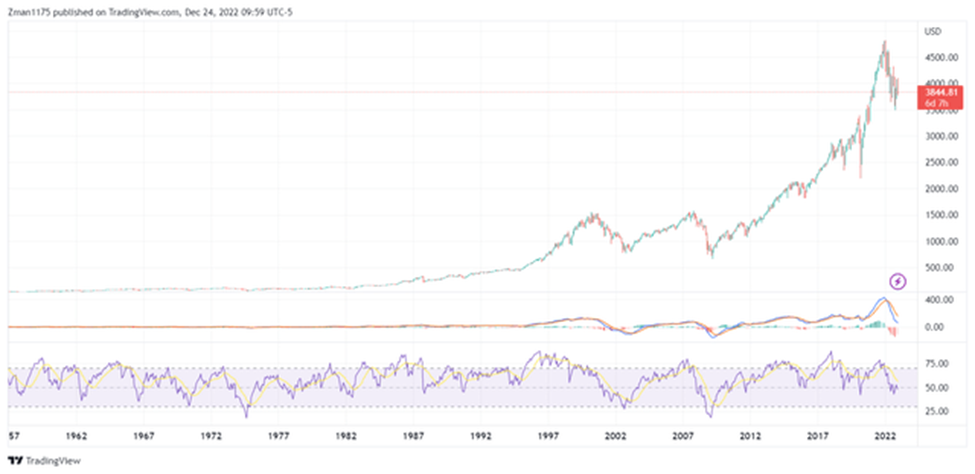

Đồ thị tháng ở trên cho thấy biến động dài hạn chỉ số S&P 500 trong điều kiện quá bán và quá mua. Chỉ số RSI (đường màu tím ở dưới cùng của biểu đồ) đang giảm dưới mức 50 và có thể hướng đến tình trạng quá bán tại mức dưới 30. Lưu ý rằng, thị trường “gấu” lớn gần đây nhất vào năm 2008 và 2002 đã khiến chỉ số RSI xuống dưới 30 .Cuộc suy thoái do COVID là một ngoại lệ vì đây là một sự kiện bất thường và không phải là một phần của chu kỳ kinh doanh tự nhiên dài hạn. Nếu thị trường “gấu” này diễn biến tương tự như thị trường năm 2002 và 2008, sự suy giảm sẽ còn lớn hơn nữa.

Lưu ý rằng chỉ báo MACD đã giảm xuống dưới đường 0 vào năm 2002 và 2008. Vì vậy, điều này cũng có thể cho thấy rằng chúng ta có thể thấy chỉ số S&P 500 có thể giảm thấp hơn nữa.

Chỉ số S&P 500 đã giảm khoảng 50% trong thị trường “gấu” do bong bóng dot com và khoảng 58% trong thị trường “gấu” của cuộc khủng hoảng tài chính năm 2008. Chúng ta có thể chứng kiến những mức giảm tương tư trong giai đoạn 2000-2002 do thị trường có thể cần phải giảm hơn nữa trước khi hình thành đáy. Nếu thị trường giảm 50% so với mức cao nhất của thị trường, S&P 500 có thể chạm mốc $2400. Tuy nhiên, thị trường cũng có thể không giảm nhiều như vậy .

Dự đoán chỉ số S$P500 trong năm 2023

Có thể khó dự đoán chính xác chỉ số S&P 500 sẽ ra sao vào cuối năm 2023, nhưng chúng ta có thể dự đoán dựa trên lợi nhuận kỳ vọng và định giá của S&P 500.

Tôi cho rằng lãi suất phải tăng thêm một thời gian nữa mới có tác động tiêu cực đáng kể đến nền kinh tế đến mức tăng trưởng âm 2 quý liên tiếp. Vì vậy, tôi dự đoán rằng suy thoái sẽ xảy ra trong quý 3 và quý 4 năm 2023.

Tôi nghĩ rằng các nhà phân tích đang đánh giá quá cao mức thu nhập của các công ty trong rổ S&P 500 trong năm 2023. Tập đoàn Goldman Sachs đang dự đoán EPS của S&P 500 là 224 USD/ 1 cổ phiếu, trong khi JPMorgan Chase & Co (JPM) dự đoán là 205 USD với ước tính đồng thuận là 231 USD. Tôi dự đoán EPS có thể ở mức thấp hơn là 180 USD do tôi cho rằng, lĩnh vực năng lượng sẽ bị ảnh hưởng trong nửa cuối năm 2023. Năng lượng có thể sẽ vẫn mạnh trong nửa đầu năm 2023 do nền kinh tế vẫn yếu nhưng không rơi vào tình trạng suy thoái sâu. Ngành năng lượng (đặc biệt là giá dầu) có xu hướng giảm đáng kể trong thời kỳ suy thoái toàn diện. Tôi tin rằng điều đó sẽ xảy ra vào nửa cuối năm 2023. Do đó, theo tôi, thu nhập của các công ty liên quan đến dầu mỏ và năng lượng có thể sẽ giảm đáng kể trong quý 3 và quý 4 năm 2023.

Chỉ số P/E trailing của S&P500 hiện tại là khoảng 19. Tôi dự đoán rằng tỷ lệ P/E của S&P 500 giảm xuống 16 vào cuối năm do thị trường tiếp tục bán tháo trong thời kỳ suy thoái cuối năm. Do đó, tôi dự đoán chỉ số S&P 500 vào cuối năm 2023 sẽ đạt 2880 USD. Đây sẽ là mức giảm khoảng 40% so với mức cao nhất mọi thời đại là 4818 USD và thấp hơn 25% so với hiện tại.

Có nhiều yếu tố/rủi ro cần xem xét có thể khiến dự đoán của tôi không chính xác. Chiến tranh Nga-Ukraine thực sự kết thúc sẽ có lợi cho thị trường và có khả năng thúc đẩy một đợt tăng giá. Hành động mở cửa nền kinh tế của Trung Quốc có thể có ảnh hưởng tích cực hơn cho nền kinh tế toàn cầu so với dự kiến và giúp chúng ta tránh được suy thoái kinh tế.

Mặt khác, nếu Trung Quốc lùi bước và thực hiện phong tỏa toàn diện vào một thời điểm nào đó trong năm, điều đó có thể dẫn đến tình trạng kinh tế tồi tệ hơn dự kiến. Nếu căng thẳng Ukraine leo thang và các quốc gia khác chịu ảnh hưởng lớn hơn, nó có thể dẫn đến một thị trường giảm giá hơn nhiều và chỉ số có thể thấp hơn những gì tôi đang dự đoán.

Tôi thường tích cực và lạc quan về thị trường chứng khoán và nền kinh tế. Tuy nhiên, những diễn biến hiện tại khiến tôi thực sự bi quan khi nhìn vào năm 2023.

Seeking Alpha