Báo cáo hàng tuần của Kaiko Research về thị trường tiền điện tử với tâm điểm là những nhận định về ETF

Tuấn Hưng

Junior Analyst

Bitcoin đã có một tuần đầy biến động khi mà có thời điểm rớt xuống dưới mức 57 nghìn USD trước khi phục hồi vào cuối tuần khi những lo ngại về lãi suất giảm bớt. Trong một diễn biến khác, Eigenlayer, dự án trong mảng restaking, đã thông báo về một đợt airdrop, cựu Giám đốc điều hành của Binance nhận bản án 4 tháng tù và Coinbase công bố doanh thu Q1 đầy mạnh mẽ. Tuần này chúng ta sẽ tìm hiểu về dòng vốn đổ vào các quỹ ETF đang chậm lại, hoạt động giao dịch tổ chức của Coinbase, đà tăng trưởng của USDC và xu hướng tăng giá ở thị trường quyền chọn BTC.

Liệu đợt tăng giá do các quỹ ETF đã thật sự kết thúc?

ETF là một trong những động lực tăng trưởng chính của tiền điện tử trong thời gian gần đây với việc hàng tỷ USD đã đổ vào các quỹ này kể từ khi ra mắt vào đầu tháng 1.

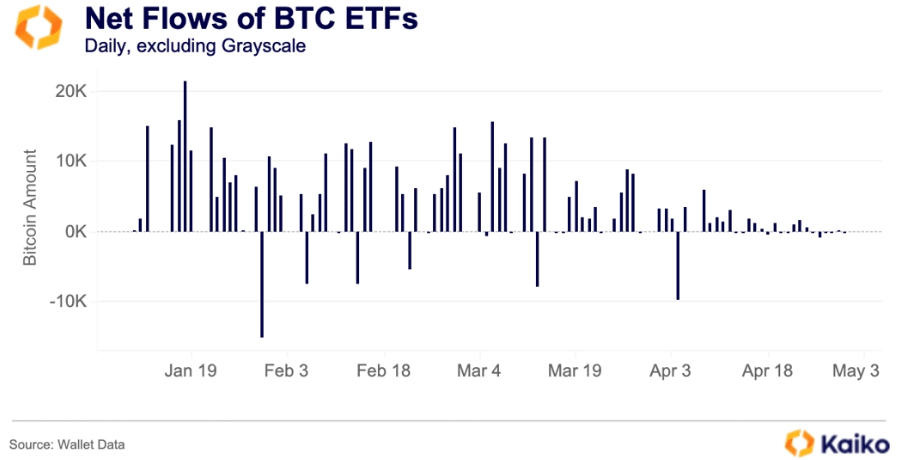

Tuy nhiên, cả dòng vốn ETF và đà tăng trưởng của BTC đều đã giảm bớt kể từ đầu tháng 4. Tuần trước, IBIT của BlackRock đã chứng kiến dòng tiền chảy ra đầu tiên là 37 triệu USD sau quãng thời gian 71 ngày liên tiếp ghi nhận dòng tiền chảy vào. Dòng tiền ròng trên tất cả các quỹ ETF cũng giảm đều đặn kể từ tháng 1.

Tin tốt là xu hướng này dường như đã đảo ngược vào thứ sáu, khi các quỹ ETF bao gồm cả GBTC của Grayscale chứng kiến dòng vốn đổ vào mạnh mẽ sau khi dữ liệu việc làm ở Mỹ thấp hơn dự kiến đã làm hồi sinh các khoản đặt cược cắt giảm lãi suất của Fed.

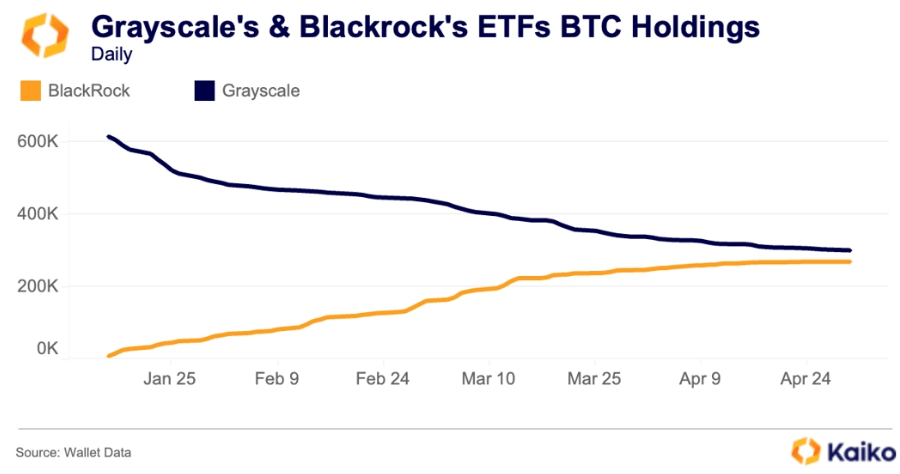

Sự “quay xe” của GBTC là lần đầu tiên mà quỹ ETF này chứng kiến dòng vốn tích cực. Trong vài tháng qua, BlackRock đang là nhà phát hành ETF có tăng trưởng mạnh mẽ nhất với việc quỹ IBIT đang tiệm cận với GBTC.

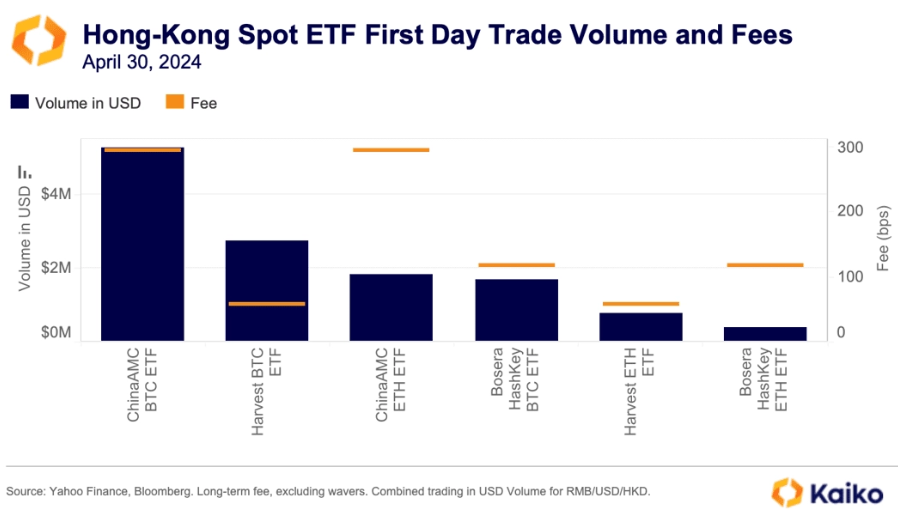

Trên toàn cầu, sự cạnh tranh của ETF cũng đang dần nóng lên. Tuần trước, ba nhà quản lý tài sản Trung Quốc đại lục là Bosera Asset Management, Harvest Global Investments và China Asset Management đã ra mắt quỹ ETF BTC và ETH giao ngay tại Hồng Kông.

Tổng khối lượng giao dịch trong ngày giao dịch đầu tiên (đối với giao dịch HKD, RMB và USD) đạt 12.7 triệu USD, thấp hơn rất nhiều so với mức 4.6 tỷ USD được giao dịch bởi các quỹ ETF giao ngay của Hoa Kỳ trong ngày ra mắt. Tuy nhiên, điều quan trọng cần lưu ý là thị trường ETF Hồng Kông nhỏ hơn nhiều lần so với thị trường Hoa Kỳ.

Điều thú vị là Bitcoin ETF của ChinaAMC có khối lượng giao dịch mạnh nhất mặc dù có mức phí cao hơn là 99 điểm cơ bản. ETH ETF đã thu hút 23% tổng khối lượng ngày đầu tiên, trong khi BTC ghi nhận ở mức 77%.

Nhìn chung, nhu cầu tiếp cận tiền điện tử ở APAC có vẻ mạnh mẽ. Theo đợt nộp hồ sơ 13F bắt buộc đầu tiên với SEC Hoa Kỳ được tiết lộ vào tuần trước, một nhà quản lý tài sản có trụ sở tại Hồng Kông là người góp vốn nhiều nhất vào quỹ IBIT của BlackRock.

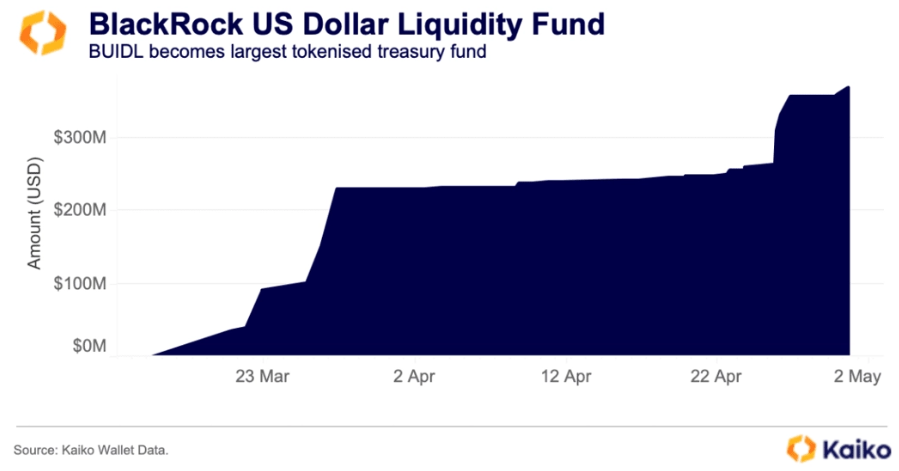

Trong khi dòng vốn ETF giao ngay đã mất đi một số động lực thì mối quan tâm của tổ chức đối với việc mã hóa tài sản trong thế giới thực (RWA) đã tăng lên.

Tuần trước, quỹ BUIDL của BlackRock đã vượt mức 300 triệu USD, vượt qua BENJI của Franklin Templeton để trở thành quỹ token hóa trái phiếu chính phủ Hoa Kỳ lớn nhất. Các token BUIDL mới được đúc được thúc đẩy bởi thông tin cho rằng công ty Ondo Finance đang có kế hoạch chuyển 95 triệu USD vào quỹ của Blackrock.

Tăng trưởng khối lượng giao dịch của Coinbase vượt mức kỳ vọng của thị trường

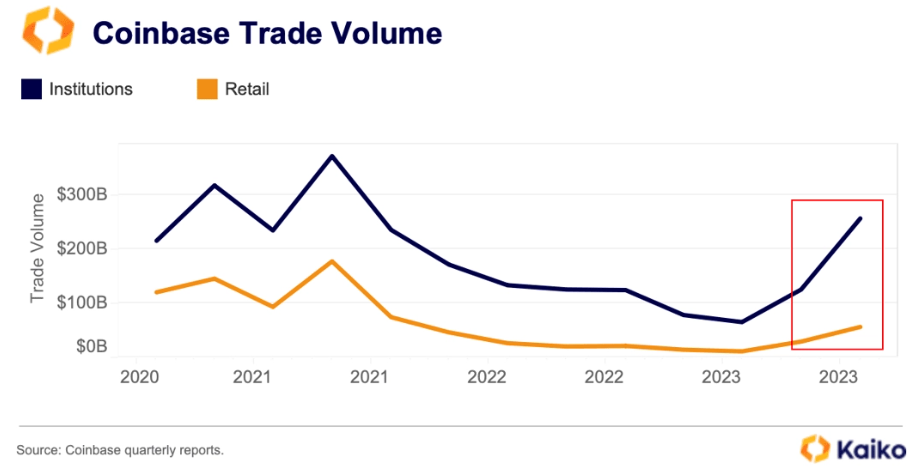

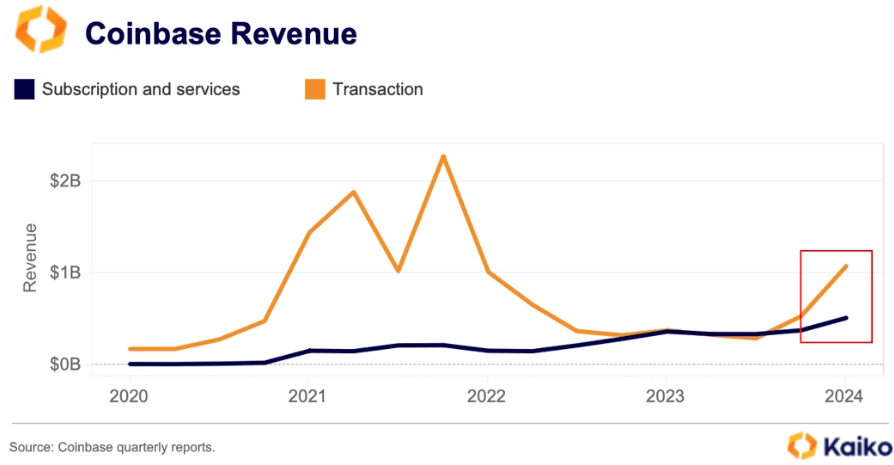

Tuần trước, Coinbase đã báo cáo khoản lợi nhuận quý 1 vượt xa kỳ vọng của thị trường là 1.2 tỷ USD nhờ khối lượng giao dịch tăng cao. Khối lượng giao dịch tăng hơn gấp đôi lên 312 tỷ USD và chiếm 82% tổng thị phần với việc khối lượng giao dịch đến từ tổ chức tăng nhanh hơn bán lẻ. Tuy nhiên, cổ phiếu COIN đã đóng cửa tuần trong sắc đỏ trong bối cảnh tâm lý rủi ro ngày càng tồi tệ và giá BTC giảm.

Sàn giao dịch có được phần lớn doanh thu từ phí giao dịch bán lẻ, altcoins và từ các dịch vụ staking đều đang được giám sát theo quy định. Doanh thu giao dịch tăng hơn gấp đôi so với quý trước lên mức 1.08 tỷ USD và chiếm gần 70% thu nhập ròng của Coinbase. Sự gia tăng chủ yếu được thúc đẩy bởi phí bán lẻ và thanh toán gia tăng đến từ BASE, mạng lưới layer 2 của Coinbase.

Mặc dù nền tảng Prime của Coinbase đạt mức cao nhất mọi thời đại trong bối cảnh ra mắt ETF giao ngay, tỷ lệ doanh thu liên quan đến hoạt động kinh doanh này bao gồm thu nhập từ quyền giám hộ, phí giao dịch của tổ chức cũng như lãi suất và phí tài trợ, vẫn tương đối thấp ở mức 11.6% của thu nhập ròng.

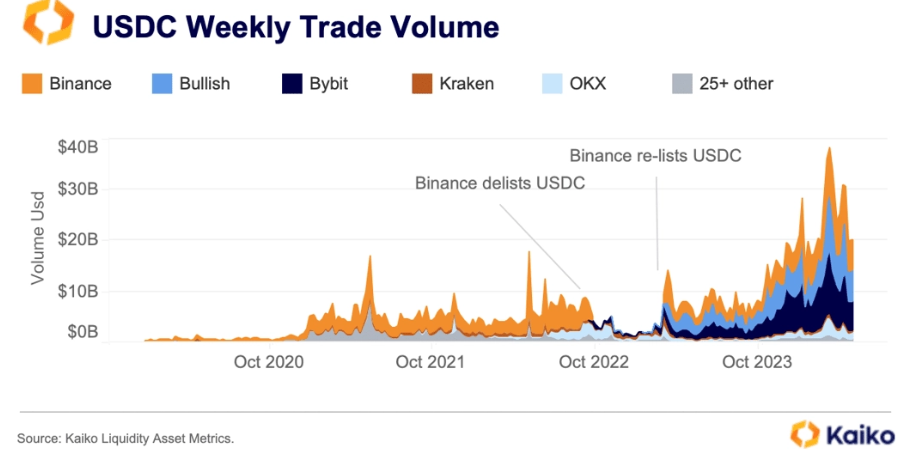

USDC ghi nhận đà tăng trên các sàn giao dịch tập trung

Khối lượng giao dịch USDC của Circle trên các sàn giao dịch tập trung (CEX) đã tăng mạnh vào năm 2024, đạt mức đỉnh mọi thời đại là 38 tỷ USD vào tháng 3. Khối lượng giao dịch USDC cao hơn đáng kể so với mức trung bình 8 tỷ USD trong năm 2023. Sự gia tăng này được thúc đẩy bởi Bybit và Bullish, những thị trường USDC lớn nhất chiếm tổng cộng 60% khối lượng giao dịch.

Binance đã hủy niêm yết USDC trong vài tháng vào cuối năm 2022 và hiện tại vẫn chưa khôi phục được thị phần thống trị của mình và hiện chỉ nắm giữ khoảng 30% thị trường. Một lời giải thích khả dĩ cho sự phổ biến ngày càng tăng của USDC có thể là do việc áp dụng và ưu tiên ngày càng tăng đối với các stablecoin có tính pháp lý. Xu hướng này đã được phản ánh bằng sự suy giảm sự thống trị của đối thủ cạnh tranh chính là USDT của Tether.

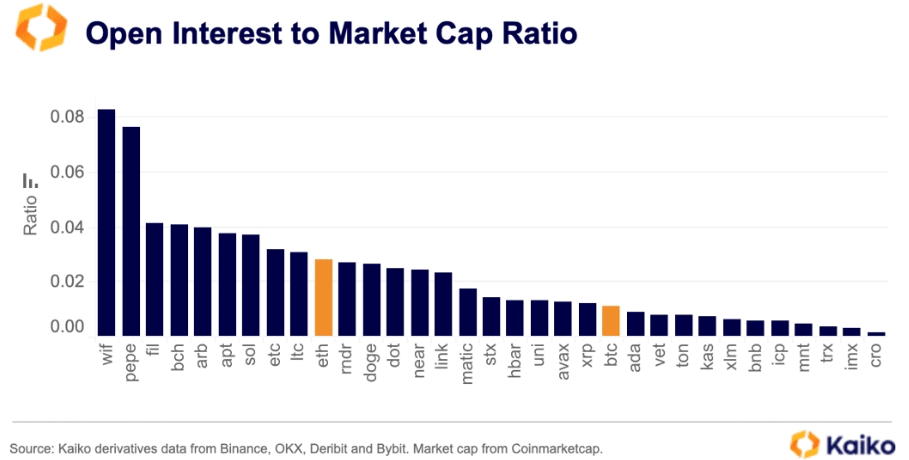

Meme token chứng kiến mức đòn bẩy cao nhất trong số các altcoins

Các thị trường phái sinh thường có ảnh hưởng đáng kể đến việc dự đoán giá tiền điện tử, đặc biệt là đối với các altcoin vì các nhà giao dịch tiền điện tử nổi tiếng là người thích đầu cơ. Do đó, chỉ số open interest to market cap có thể được coi như là một chỉ báo đòn bẩy. Chỉ số cao hơn cho thấy định vị thị trường phái sinh của một tài sản là lớn so với vốn hóa thị trường của nó, khiến việc dự đoán giá cho các token này tập trung hơn vào các thị trường tương lai vĩnh viễn.

Nhìn vào tỷ lệ của 30 altcoin hàng đầu theo vốn hóa thị trường, các meme coins tiếp tục dẫn đầu bất chấp sự điều chỉnh của thị trường gần đây. Pepe (PEPE) và Dogwifat (WIF) chứng kiến tỷ lệ gấp đôi so với các altcoin khác. Nền tảng lưu trữ phi tập trung của Filecoin với token FIL đã chứng kiến sự phục hồi đáng kể sau khi tích hợp với Solana vào giữa tháng 2 rồi tiếp theo đó là Bitcoin Cash (BCH). Mặc dù đợt điều chỉnh gần đây đã khiến giá trị của nhiều meme token trở về gần mức 0, nhưng những token còn lại vẫn đang được đánh giá là những token hoạt động tốt nhất trong năm nay.

Thị trường quyền chọn vẫn giữ nguyên niềm tin bullish cho BTC

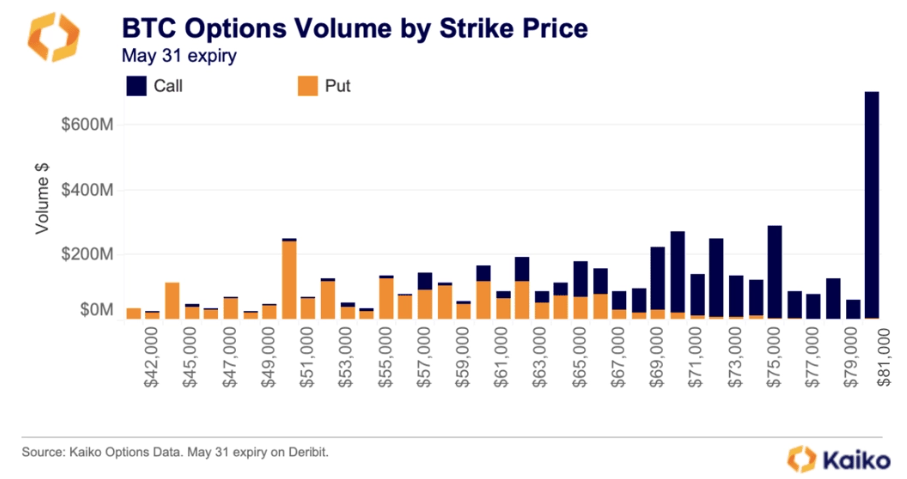

Sự sụt giảm của BTC vào tuần trước có nghĩa là các quyền chọn bán hết hạn vào cuối tháng 5 sẽ có lãi hoặc có lãi trong thời gian ngắn. Quyền chọn bán trong phạm vi từ 57,000 đến 60,000 USD được hưởng lợi từ sự sụt giảm của Bitcoin trong bối cảnh kinh tế vĩ mô còn nhiều rủi ro.

Quyền chọn bán là một loại hợp đồng cung cấp cho người nắm giữ quyền bán tài sản cơ bản ở mức giá định trước. Quyền chọn bán chiếm khoảng 28% khối lượng những hợp đồng đáo hạn vào 31/5 trên Deribit. Các nhà giao dịch nắm giữ vị thế này đang phòng ngừa rủi ro hoặc kỳ vọng giá sẽ giảm thêm.

Vì giá BTC đã phục hồi lên mức trên 64,000 USD nên các quyền chọn bán này không còn sinh lời nữa. Thay vào đó, các quyền chọn mua trong phạm vi từ 60,000 đến 65,000 USD sẽ bắt đầu hòa vốn và có lãi. Bên cạnh đó, các quyền chọn mua trị giá hơn 600 triệu đô la với giá thực hiện là 80.000 đô la hiện đang cạn tiền hoặc không có lãi.

Nếu xét về khối lượng giao dịch thì quyền chọn mua vẫn đang vượt trội so với quyền chọn bán và cho thấy kỳ vọng bullish của thị trường trong những tháng tới. Các hợp đồng quyền chọn bitcoin hết hạn vào ngày 27/9 chủ yếu là quyền chọn mua với 65,000 USD là mức giá thực hiện phổ biến nhất. Điều này có nghĩa là quyền chọn mua trị giá hơn 300 triệu đô la sẽ có lãi nếu Bitcoin giao dịch trên mức 65,000 đô la vào cuối tháng 9. Điều này cho thấy các nhà giao dịch đang lạc quan về việc giá giao dịch sẽ dao động quanh mức cao nhất mọi thời đại vào thời điểm đó.

Kaiko Research