Báo cáo Kinh tế tuần 2 tháng 1 của Well Fargo (Phần 1)

Tuấn Hưng

Junior Analyst

Bài viết dưới đây của chuyên gia đến từ Well Fargo đưa ra những nhận định về chủ đề nóng trong tuần này liên quan tới giá cả trong lĩnh vực dịch vụ và mức tăng việc làm vững chắc trong tháng 12. Khi kết hợp với sự bất ổn liên quan đến thuế quan đang rình rập, những diễn biến này càng củng cố thêm cho lập luận rằng Fed sẽ tạm dừng cắt giảm lãi suất tại cuộc họp sắp tới.

Tình hình kinh tế Hoa Kỳ

Vấn đề về điều kiện và vấn đề thực tế

Biên bản cuộc họp FOMC tháng 12, được công bố vào thứ Tư, cho thấy các nhà hoạch định chính sách nhìn chung cảm thấy thoải mái khi giữ nguyên lãi suất trong thời gian tới sau khi đã cắt giảm lãi suất một điểm phần trăm kể từ tháng 9. Biên bản đưa ra một tuyên bố có điều kiện thú vị (chúng tôi nhấn mạnh thêm) "nhiều người tham gia lưu ý rằng Ủy ban có thể giữ nguyên lãi suất chính sách ở mức hạn chế hoặc nới lỏng chính sách chậm hơn nếu lạm phát vẫn ở mức cao và một số người nhận xét rằng việc nới lỏng chính sách có thể diễn ra nhanh hơn nếu điều kiện thị trường lao động xấu đi".

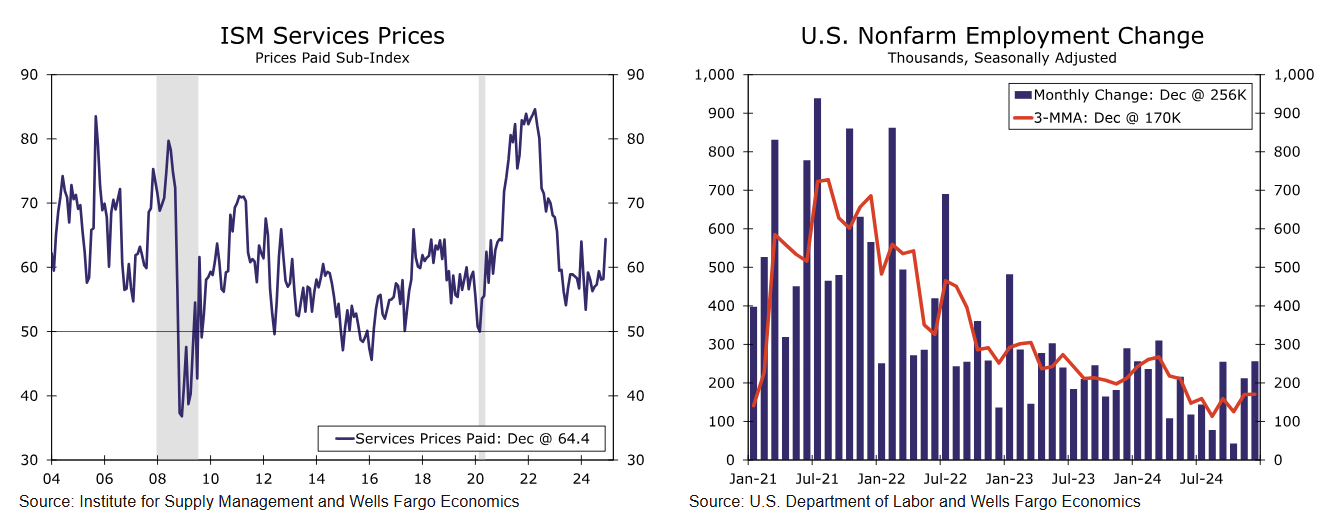

Việc đưa dữ liệu kinh tế của tuần này vào các tuyên bố có điều kiện đó là một bài tập khá đơn giản. Đầu tiên, lạm phát có tiếp tục ở mức cao không? Do không có dữ liệu cụ thể, dữ liệu lạm phát có liên quan nhất trong tuần này là dựa trên khảo sát. Chỉ số giá ISM cho ngành dịch vụ đã tăng 6.2 điểm vào tháng 12, báo hiệu mức tăng rộng nhất về chi phí của ngành dịch vụ kể từ tháng 2 năm 2023 (Hình 1) và kỳ vọng lạm phát dài hạn của người tiêu dùng (trước 5-10 năm) đã vượt ra khỏi phạm vi hẹp và tăng lên mức cao nhất kể từ năm 2008 vào đầu tháng 1. Còn điều kiện thị trường lao động thì sao; chúng có xấu đi không? Ngược lại, thị trường lao động đã tạo thêm hơn một phần tư triệu việc làm (biểu đồ), nhiều nhất kể từ tháng 3 và tỷ lệ thất nghiệp đã giảm xuống còn 4.1%.

Hình 1: Chỉ số giá dịch vụ ISM (bên trái) và chỉ số thay đổi người lao động Hoa Kỳ (bên phải)

Việc nắm bắt tình hình của các nhà hoạch định chính sách trong bối cảnh dữ liệu kinh tế hỗn hợp đôi khi có thể là một bài tập tinh tế, nhưng đây không phải là một trong những thời điểm như vậy. Việc nắm bắt biên bản cuộc họp trong bối cảnh dữ liệu của tuần này cho thấy lý do thuyết phục hơn để tạm dừng cắt giảm lãi suất so với một tuần trước.

Triển vọng kinh tế Hoa Kỳ

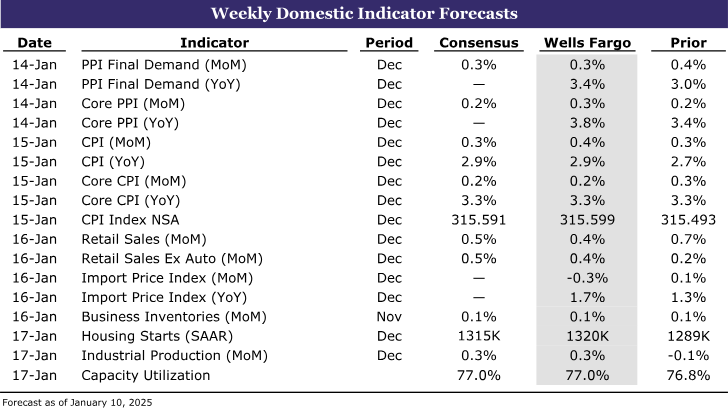

Hình 2: Kỳ vọng về các chỉ số kinh tế

CPI

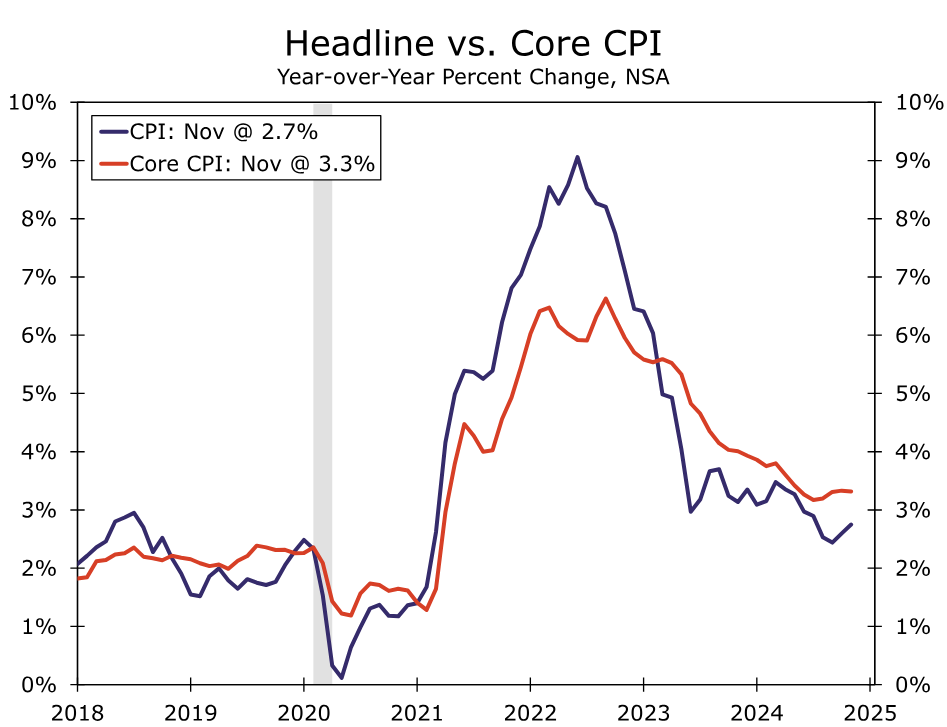

Nền kinh tế Hoa Kỳ đang tiến gần đến một chướng ngại vật khác trên con đường hướng đến lạm phát 2%. Giá năng lượng và thực phẩm tăng mạnh vào cuối năm 2024 củng cố dự báo của chúng tôi về mức tăng trưởng CPI 0.4% trong tháng 12. Nếu điều này xảy ra, tỷ lệ lạm phát hàng năm sẽ tăng lên mức cao nhất trong năm tháng là 2.9%. Không bao gồm thực phẩm và năng lượng, chúng tôi kỳ vọng rằng CPI cốt lõi sẽ tăng chậm ở mức 0.2% hàng tháng. Giá xe cộ hạ nhiệt và giá khách sạn giảm sẽ giúp kiểm soát lạm phát cốt lõi. So với cùng kỳ năm ngoái, CPI cốt lõi dự kiến sẽ giữ ổn định ở mức 3.3% vào tháng 12.

Mặc dù cả lạm phát tiêu đề và lạm phát lõi đều giảm so với tháng 12 năm 2023, CPI phần lớn có xu hướng đi ngang kể từ mùa hè. Việc thiếu đi những sự tiến bộ trong chỉ số lạm phát trong thời gian gần đây đã khiến Cục Dự trữ Liên bang tập trung trở lại vào mục tiêu ổn định giá cả.

Hình 3: Chỉ số lạm phát toàn phần và lạm phát cốt lõi tại Hoa Kỳ

Doanh số bán lẻ

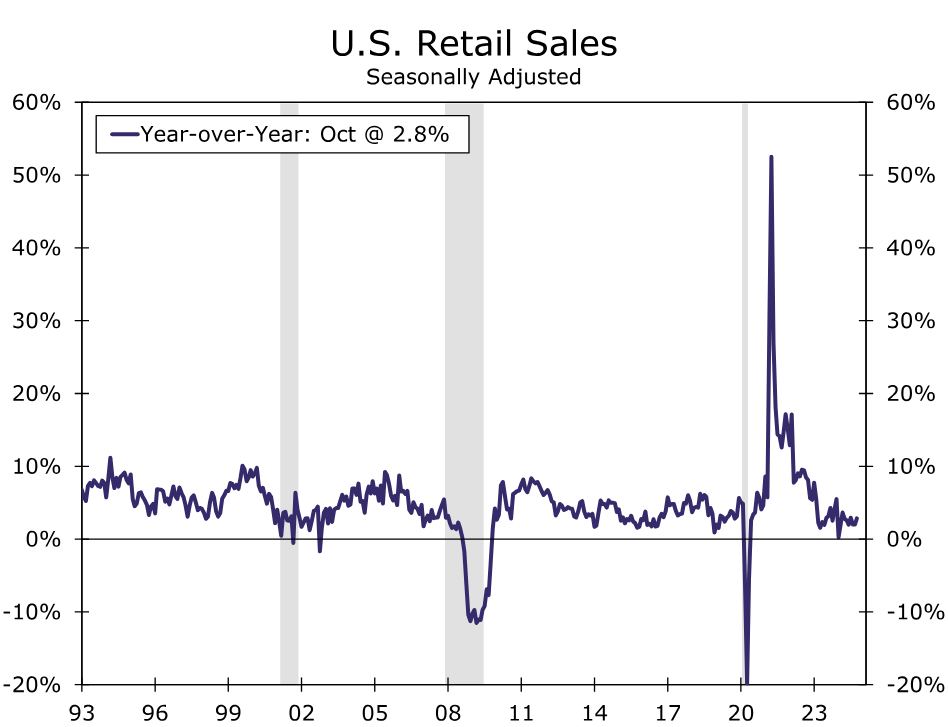

Chỉ số bán lẻ trong thời gian qua đã luôn ghi nhận những chuyển biến tích cực. Doanh số bán lẻ đã vượt qua kỳ vọng dự báo trong sáu tháng liên tiếp. Chúng tôi dự đoán tốc độ tăng trưởng sẽ chậm lại đôi chút với mức tăng 0.4% trong tháng 12. Nếu dự phóng này chính xác, doanh số bán lẻ sẽ kết thúc năm với mức tăng khoảng 3.4%. Dữ liệu tần suất cao riêng biệt từ Bloomberg chỉ ra một vài khả năng cho rằng con số thực tế có thể cao hơn vì các giao dịch tại các nhà bán lẻ không phải cửa hàng và nhà hàng đã công bố mức tăng hàng tháng lớn nhất kể từ nửa đầu năm 2023 vào tháng 12.

Với dữ liệu của tháng 12, chúng ta sẽ có cái nhìn toàn diện về mùa mua sắm trong kỳ nghỉ. Chúng tôi định nghĩa doanh số bán lẻ trong kỳ nghỉ là tổng doanh số bán lẻ diễn ra trong tháng 11 và tháng 12, không bao gồm doanh số tại các đại lý ô tô, trạm xăng và nhà hàng. Chúng tôi đã dự báo vào tháng 10 rằng doanh số bán hàng trong kỳ nghỉ sẽ tăng 3.3% trong năm nay và dự báo của chúng tôi về doanh số bán hàng chung trong tháng 12 sẽ đưa chúng ta gần với ước tính đó.

Hình 4: Doanh số bán lẻ Hoa Kỳ

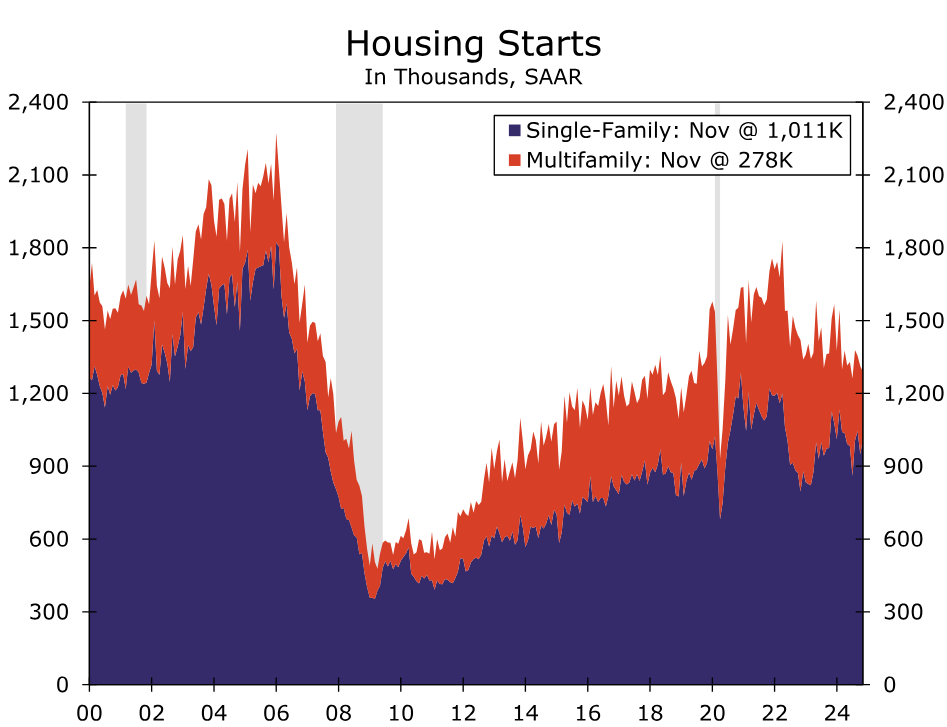

Chỉ số nhà ở

Xây dựng nhà ở vẫn ảm đạm. Tính theo năm, khởi công xây dựng nhà ở gia đình đơn lẻ tăng 7.2% vào tháng 11, trong khi khởi công xây dựng nhà ở chung cư giảm 27%. Nguồn cung căn hộ mới dồi dào đã hỗ trợ cho sự suy thoái trong xây dựng nhà ở chung cư. Hồ sơ xin giấy phép xây dựng căn hộ cũng giảm, báo hiệu hoạt động suy yếu trong những tháng tới. Tình hình sáng sủa hơn ở thị trường nhà ở gia đình đơn lẻ. Chỉ số của Hiệp hội Xây dựng Nhà ở Quốc gia về doanh số bán hàng trong tương lai đã tăng ba điểm lên 66 vào tháng 12, đây là mức cao nhất kể từ năm 2022. Trong khi lãi suất thế chấp tiếp tục có xu hướng tăng, các nhà xây dựng nhà ở gia đình đơn lẻ đã sử dụng các biện pháp giảm giá và các ưu đãi khác để giảm bớt những thách thức về khả năng chi trả. Chúng tôi dự kiến tổng số nhà ở khởi công sẽ tăng 2.4% vào tháng 12 đưa mức tăng trưởng hàng năm lên con số 1,320,000 căn hộ.

Hình 5: Chỉ số nhà ở tại Hoa Kỳ

Tình hình kinh tế thế giới

Cập nhật dữ liệu kinh tế mới nhất từ các nền kinh tế trên toàn cầu

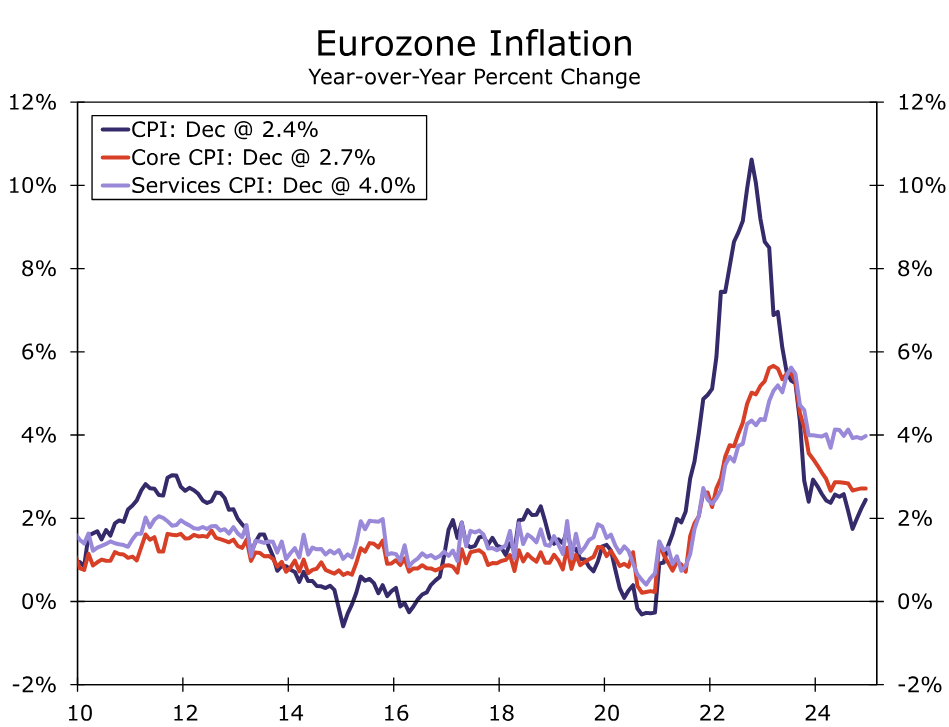

Một năm mới đã bắt đầu, và cùng với đó là một làn sóng dữ liệu kinh tế từ các quốc gia trên khắp thế giới. Bắt đầu với Khu vực đồng tiền chung châu Âu, dữ liệu lạm phát CPI từ tháng 12 đã diễn ra như mong đợi, với mức tăng trưởng chính lên tới 2.4% so với cùng kỳ năm trước và lạm phát cơ bản đạt 2.7%, tương đương với tốc độ của tháng 11. Lạm phát dịch vụ - quan tâm chính của các nhà hoạch định chính sách Ngân hàng Trung ương châu Âu (ECB) - đã tăng lên mức 4.0%. Mặc dù một số số liệu này cho thấy tốc độ tăng giá nhẹ, chúng tôi vẫn thoải mái với dự báo của mình về tốc độ cắt giảm lãi suất khá ổn định của ECB trong năm mới, với bối cảnh tăng trưởng không mấy khả quan cho khu vực và lạm phát vẫn đang tiến đến gần mục tiêu 2%, ngay cả khi có một số trở ngại trên con đường này. Đến thời điểm đó, chúng tôi dự báo sẽ cắt giảm lãi suất 25 điểm cơ bản tại mỗi cuộc họp trong quý 2 và một lần cắt giảm 25 điểm cơ bản cuối cùng trong quý 3 để đạt được lãi suất chính sách là 1.75%.

Hình 6: Chỉ số lạm phát toàn phần và lạm phát cốt lõi tại Khu vực đồng tiền chung Châu Âu

Tại Thụy Sĩ, lạm phát đã chậm lại như dự kiến vào tháng 12 xuống còn 0.6% so với cùng kỳ năm trước, trong khi lạm phát cơ bản cũng tiếp tục chậm lại. Tháng trước, thước đo áp lực giá cơ bản đã giảm xuống còn 0.7% so với cùng kỳ năm trước, thấp hơn một chút so với dự báo đồng thuận. Với áp lực giá tiếp tục giảm này, chúng tôi cho rằng Ngân hàng Quốc gia Thụy Sĩ (SNB) có khả năng sẽ giảm lãi suất chính sách thêm 25 điểm cơ bản vào tháng 3, xuống còn 0.25%. Mặc dù các nhà hoạch định chính sách đã đưa ra mức cắt giảm lên tới 50 điểm cơ bản tại cuộc họp vào tháng 12, chúng tôi tin rằng trong tương lai họ sẽ ủng hộ động thái nhẹ nhàng hơn là 25 điểm cơ bản khi lãi suất chính sách tiến gần đến ngưỡng bằng không. Về điểm đó, trong khi chúng tôi cho rằng triển vọng lạm phát đang nghiêng về rủi ro theo hướng nới lỏng hơn nữa, chúng tôi vẫn giữ quan điểm rằng các quan chức SNB sẽ duy trì mức độ do dự nhất định đối với khả năng đưa lãi suất chính sách của quốc gia này xuống bằng không.

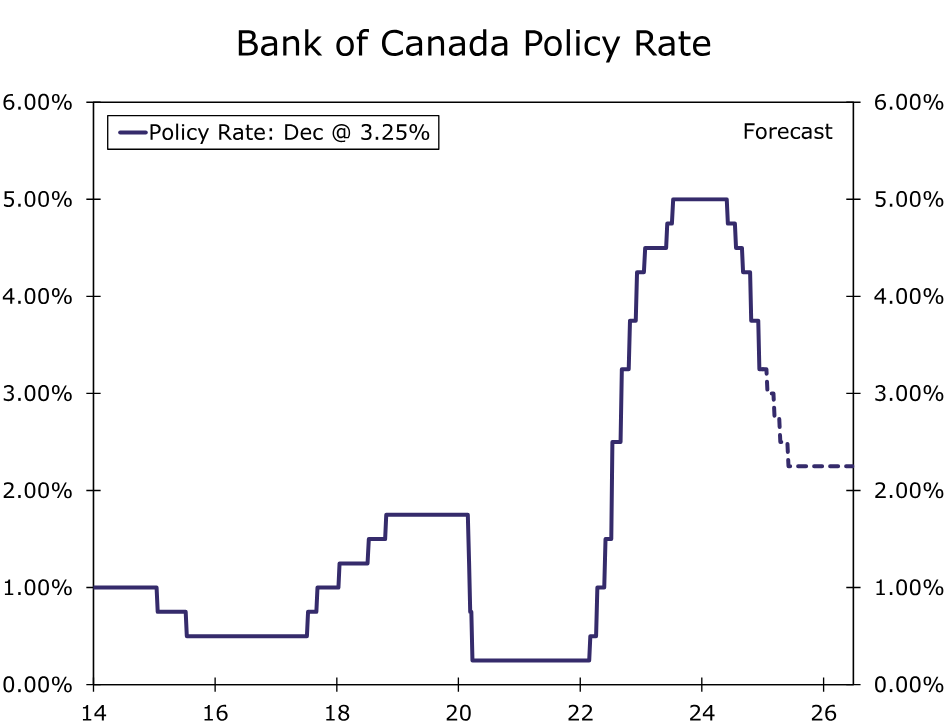

Các diễn biến ở Canada cũng đã trở thành tiêu điểm trong tuần này, với việc Thủ tướng Justin Trudeau từ chức lãnh đạo Đảng Tự do. Mặc dù ông vẫn giữ vai trò thủ tướng cho đến nay, ông sẽ chỉ giữ chức vụ này cho đến khi có người thay thế. Các cuộc thảo luận xung quanh khả năng bỏ phiếu bất tín nhiệm đối với chính phủ hiện tại đã lan truyền và thêm vào khả năng chính phủ Canada có thể chứng kiến sự thay đổi trong năm nay và thực tế là đảng đối lập chính - Đảng Bảo thủ do Pierre Poilievre lãnh đạo - hiện đang dẫn đầu đáng kể trong các cuộc thăm dò ý kiến. Cuộc bầu cử liên bang dự kiến sẽ diễn ra vào cuối tháng 10, nhưng xét đến những diễn biến gần đây, khả năng cuộc bầu cử diễn ra sớm hơn dường như đang gia tăng. Về những thông tin chúng tôi rút ra được từ các diễn biến chính trị trong tuần này, mặc dù chúng tôi tin rằng có khả năng các sự kiện gần đây cuối cùng sẽ dẫn đến một chính phủ ổn định hơn, nhưng vẫn còn nhiều điều không chắc chắn. Câu hỏi vẫn là liệu một nhà lãnh đạo mới sẽ có hiệu quả như thế nào trong việc đối phó với mối đe dọa về thuế quan từ Hoa Kỳ dưới thời chính quyền Trump sắp tới. Quay trở lại chính sách tiền tệ tại Canada, chúng tôi đã điều chỉnh dự báo của mình để thêm một đợt cắt giảm lãi suất 25 điểm cơ bản nữa trong nửa đầu năm nay do sự kết hợp của tăng trưởng kinh tế địa phương chậm chạp, thuế quan và bất ổn chính trị có thể trở thành lực cản đối với tăng trưởng. Chúng tôi dự báo Ngân hàng Canada sẽ hạ lãi suất chính sách của mình xuống 25 điểm cơ bản tại các cuộc họp vào tháng 1, tháng 3, tháng 4 và tháng 6 để đạt được lãi suất chính sách là 2.25%.

Hình 7: Kỳ vọng về lãi suất chính sách của Ngân hàng Trung ương Canada

Well Fargo