Báo cáo triển vọng kinh tế Mỹ 2025 JPMorgan - Phần 1: Phía cung đã hỗ trợ một nền kinh tế mạnh mẽ

Như Quỳnh

Junior Analyst

Nhận định của JPMorgan New York.

Con đường phía trước

Cuộc bầu cử gần đây là điểm khởi đầu không thể bỏ qua khi bàn về triển vọng kinh tế năm 2025. Chiến thắng của đảng Cộng hòa mở ra hai kịch bản về hướng đi của nền kinh tế trong năm tới. Một kịch bản cho rằng việc cắt giảm thuế và nới lỏng quy định sẽ kích thích niềm tin doanh nghiệp, từ đó thúc đẩy tăng trưởng năng suất và GDP trong khi giữ lạm phát trong tầm kiểm soát. Kịch bản khác dự báo rằng sự không chắc chắn về chính sách sẽ cản trở tăng trưởng, trong khi hạn chế thương mại và nhập cư sẽ tạo ra suy thoái kinh tế.

Ta đã từng có cuộc tranh luận này trước đây. Mặc dù bối cảnh khởi điểm năm 2016 và 2024 rất khác nhau, nhưng các chính sách cốt lõi trong cuộc thảo luận lại tương đối giống nhau. Vậy điều gì đã xảy ra trước đây? Ngoại trừ năm 2020 vì những lý do rõ ràng, GDP trong nhiệm kỳ Obama II tăng trung bình 2.5%, còn trong nhiệm kỳ đầu tiên của Trump đạt trung bình 2.8%. Sự khác biệt nhỏ này có thể giải thích bằng phép tính đơn giản của chính sách tài khóa. Quay trở lại lạm phát, tháng 1/2017 CPI lõi là 2.3%, và tháng 1/2020 vẫn là... 2.3%.

Điều này không có nghĩa là chính sách không quan trọng, chu kỳ kinh doanh vẫn tồn tại. Và tính đến cuối năm 2024, chu kỳ kinh doanh này đã tiến triển theo hướng thuận lợi. Tăng trưởng GDP có vẻ sẽ vượt kỳ vọng trong năm thứ hai liên tiếp, và JPMorgan kỳ vọng tăng trưởng cả năm sẽ đạt gần 2.5%. Chỉ số PCE lõi đã đạt đỉnh hai năm trước ở mức 5.6% và giờ đây đã giảm hơn 80% về mục tiêu 2% của Fed. Tất cả những điều này đã xảy ra ngay cả khi tỷ lệ thất nghiệp chỉ tăng lên mức 4.1%.

Khi FOMC dự báo kịch bản "giảm phát hoàn hảo" này vào đầu năm 2022 đã gặp phải sự hoài nghi, kể cả từ JPMorgan. Tuy nhiên, thực tế đã chứng minh sự lạc quan của Ủy ban là có cơ sở. Công việc kiềm chế lạm phát vẫn chưa hoàn tất: PCE lõi gần đây đã kẹt ở mức 2.x% (x trung học cơ sở) trong những tháng gần đây. Và tình hình việc làm chưa hoàn toàn an toàn: sự chững lại trong tuyển dụng chưa đủ để đảm bảo tỷ lệ thất nghiệp sẽ không tăng thêm. Nhưng so với hai năm trước, rủi ro đối với các mục tiêu tăng trưởng và việc làm của Fed rõ ràng đã giảm đi nhiều.

JPMorgan kỳ vọng những xu hướng này sẽ tiếp tục trong năm tới. Rủi ro giảm đối với tăng trưởng năm 2025 sẽ được hạn chế bởi việc Fed dự kiến hạ lãi suất 100bp trong nửa cuối năm 2024. Rủi ro lạm phát tăng trong năm tới sẽ được kiểm soát nhờ lạm phát tiền lương hạ nhiệt và kỳ vọng lạm phát vẫn trong tầm kiểm soát. Dù vậy, rủi ro về tăng trưởng và lạm phát vẫn chưa biến mất và có thể bị ảnh hưởng bởi các yếu tố mới sắp xuất hiện.

Như đã đề cập, các diễn biến chính sách ảnh hưởng đến cách ta nhìn nhận việc hạ cánh mềm tiến triển như thế nào. Nhập cư là ưu tiên hàng đầu của chính quyền mới. JMPorgan dự báo trong năm 2025, sự sụt giảm nhập cư ròng sẽ làm giảm tăng trưởng cung lao động, tăng trưởng việc làm và tăng trưởng GDP (mặc dù tác động đến GDP bình quân đầu người vẫn chưa rõ ràng). JPMorgan không kỳ vọng chính sách nhập cư sẽ có tác động lớn đến lạm phát.

Có nhiều ý kiến trái chiều về mức độ nghiêm túc trong cam kết của Trump đối với các biện pháp thương mại. Giả định đang được xây dựng của JPMorgan (có thể sẽ sai) là ông sẽ thực hiện áp thuế 60% toàn diện đối với Trung Quốc nhưng không áp dụng bất kỳ loại thuế phổ quát nào khác. Theo mô hình của JPMorgan, thuế Trung Quốc sẽ làm tăng 0.2% lạm phát lõi trong năm tới.

Các vấn đề chính sách tài khóa lớn có khả năng sẽ chưa được giải quyết cho đến cuối năm sau khi việc gia hạn các thành phần thuế cá nhân của TCJA được tranh luận. JPMorgan dự báo phần lớn bộ luật thuế hiện tại sẽ được gia hạn, dẫn đến thâm hụt ngân sách liên bang khoảng 7% GDP vào năm 2026, trong bối cảnh nền kinh tế đạt mức toàn dụng lao động và không trực tiếp tham gia vào một cuộc chiến lớn. Chu kỳ kinh doanh và địa chính trị đều làm tăng rủi ro về mức thâm hụt lớn hơn.

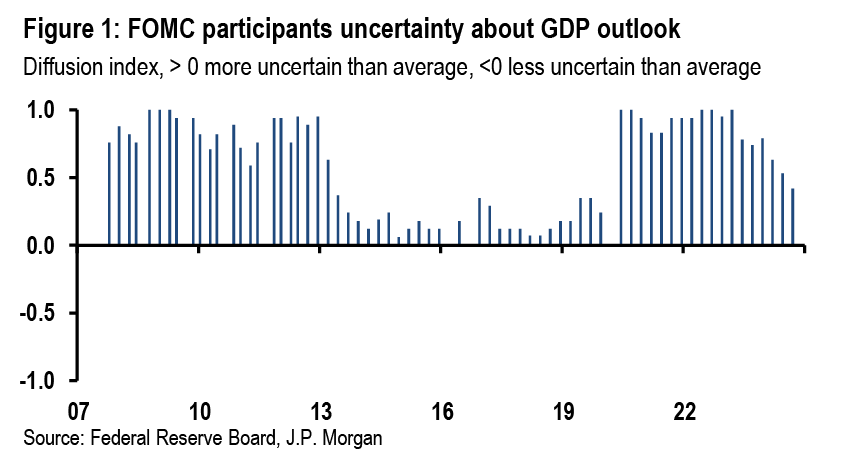

Với các vấn đề chính sách được đề cập ở trên, ta sẽ nhận thấy rằng mức độ không chắc chắn trong dự báo năm nay cao hơn bình thường; hơn nữa, các nhà dự báo cũng hiếm khi nhắc đến mức độ không chắc chắn thấp hơn bình thường. Dẫu vậy, JPMorgan vẫn giữ quan điểm rằng triển vọng năm tới mơ hồ hơn bình thường.

Một lĩnh vực mà sự bất định về chính sách không quá cao là phản ứng chính sách tiền tệ. Hiện tại, FOMC coi các lựa chọn chính sách của mình về cơ bản là giữ nguyên hoặc hạ lãi suất. Khi làm vậy, Ủy ban dường như đã chấp nhận rằng, như cựu Phó Chủ tịch Clarida từng nói, việc giải quyết lạm phát lõi ở mức "hai-phẩy-mấy" không đáng để gây nguy hiểm cho mục tiêu việc làm.

Tuy nhiên, với đà giảm lạm phát chậm lại và rủi ro việc làm giảm dần, JPMorgan dự báo Fed sẽ giảm tốc độ hạ lãi suất xuống còn một lần mỗi quý cho đến khi tạm dừng ở mức 3.5-3.75% vào cuộc họp FOMC tháng 9 năm sau.

Dẫu vậy, khi bước qua nửa sau năm tới, không khó để hình dung việc hoặc Fed tăng lãi suất trở lại hoặc thực hiện một chu kỳ nới lỏng mạnh mẽ hơn. Một sự không chắc chắn về chính sách tiền tệ không liên quan đến cách phản ứng là sự độc lập của Fed. JPMorgan cho rằng trung tâm quyền lực vẫn được giữ và Fed sẽ vẫn độc lập về mặt chức năng trong năm tới.

Vì phía cung của nền kinh tế

Trong những dự báo hàng năm như thế này, các cuộc thảo luận về mặt cung của nền kinh tế thường bị gạt sang một bên. Tuy nhiên, với việc phía cung đã hoạt động rất tốt và có rất nhiều câu hỏi vướng mắc, JPMorgan nghĩ rằng nó xứng đáng được ưu tiên trong triển vọng năm 2025. Kể từ quý IV/2022, GDP thực đã tăng với tốc độ hàng năm 2.3%, ngay cả khi tỷ lệ thất nghiệp không thay đổi. Xét theo giá trị, điều này gợi ý rằng tăng trưởng GDP tiềm năng hoặc xu hướng cũng ở mức 2.3%. Nếu đúng, điều này sẽ là một cải thiện đáng kể so với các ước tính 1.x% (x trung học cơ sở) thường thấy kể từ giữa thập niên 2010.

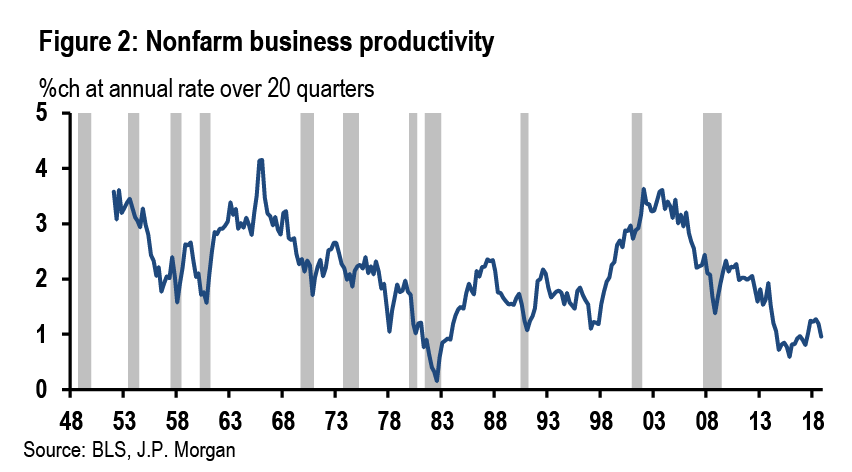

Các ước tính về tăng trưởng GDP xu hướng thường được phân tích thành tăng trưởng xu hướng của sản lượng mỗi giờ và số giờ làm việc, hay năng suất lao động và cung lao động. JPMorgan bắt đầu bằng cách xem xét năng suất. Trong bốn quý kết thúc vào quý III/2024, năng suất trong lĩnh vực kinh doanh phi nông nghiệp đã tăng 2.1%. Nhà nghiên cứu năng suất nổi tiếng Robert Gordon gần đây lập luận rằng tính chu kỳ thay đổi của tăng trưởng năng suất đòi hỏi một cái nhìn xuyên suốt chu kỳ. Theo lập luận này, kể từ quý IV/2019, năng suất kinh doanh phi nông nghiệp đã tăng với tốc độ hàng năm 1.8%, một sự cải thiện so với con số 1.5% của chu kỳ trước.

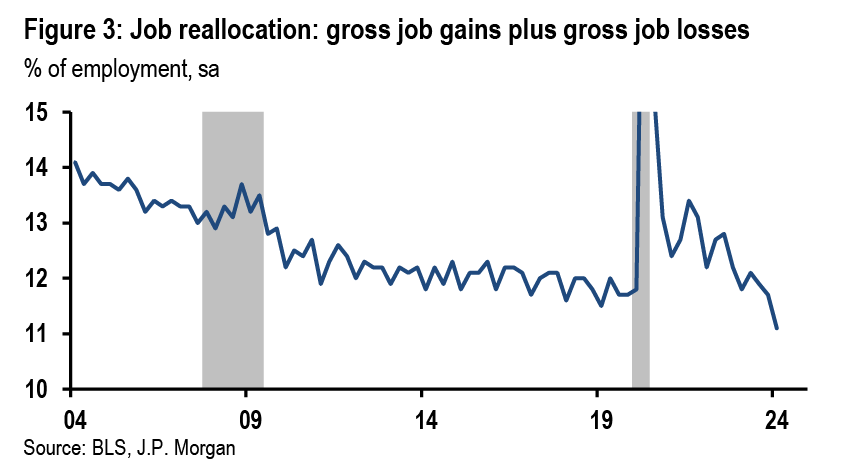

Nếu ta biết nguyên nhân của sự cải thiện này, ta có thể đánh giá tốt hơn liệu nó có kéo dài hay không. Một khía cạnh của sự gia tăng mà JPMorgan tin là sự kiện một lần và không có khả năng duy trì: đà tăng trong việc xoay vòng kinh doanh và tái phân bổ nguồn lực sau đại dịch. Sự gia tăng trong thành lập doanh nghiệp mới và nhảy việc trong những năm gần đây đã khiến hiệu quả giữa nhà tuyển dụng và người lao động khớp hơn, nâng cao năng suất trên toàn nền kinh tế. Tuy nhiên, sự thay đổi này dường như đã trở lại mức trước đại dịch, do đó, JPMorgan không kỳ vọng nó sẽ là một nguồn tăng trưởng năng suất lâu dài.

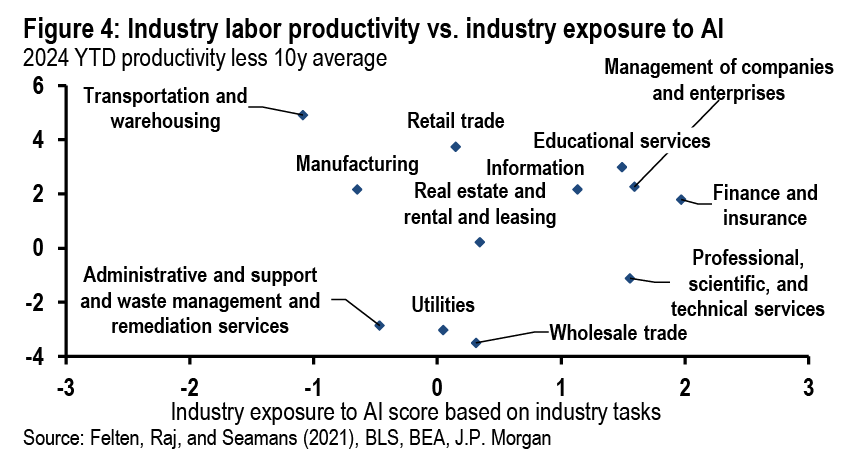

Một khía cạnh mang tính phỏng đoán và được tranh luận nhiều hơn của sự phục hồi năng suất gần đây là đóng góp của AI. Quan điểm thông thường cho rằng các công nghệ tổng quát mới phải mất nhiều năm, thậm chí nhiều thập kỷ, trước khi có tác động đáng kể đến năng suất tổng. Tuy nhiên, những người lạc quan về công nghệ tin rằng có những khía cạnh của AI có thể dẫn đến khoảng thời gian trễ ngắn hơn thường lệ, và do đó chúng ta có thể đã đang trải nghiệm những thành quả đầu tiên của công nghệ này.

Tuy nhiên, khi xem xét trên các ngành, JPMorgan khó có thể tự thuyết phục mình rằng AI là nguyên nhân đằng sau sự gia tăng năng suất gần đây. Dù vậy, việc đo lường tác động của AI lên năng suất vẫn là một chương trình nghiên cứu đang diễn ra.

Tóm lại, JPMorgan nghĩ rằng một phần của tăng trưởng năng suất 1.8% gần đây là do một lần tăng vọt trong tái phân bổ. Tuy nhiên, JPMorgan cũng sẵn sàng chấp nhận rằng khi động lực này phai nhạt, ta có thể thấy AI và các công nghệ liên quan bắt đầu đóng góp. Vì vậy, JPMorgan dự báo tăng trưởng năng suất trung hạn trong lĩnh vực kinh doanh phi nông nghiệp ở mức 1.8%, sau khi tính đến các khu vực chính phủ và hộ gia đình, điều này sẽ chuyển thành tăng trưởng năng suất trên toàn nền kinh tế ở mức 1.35%.

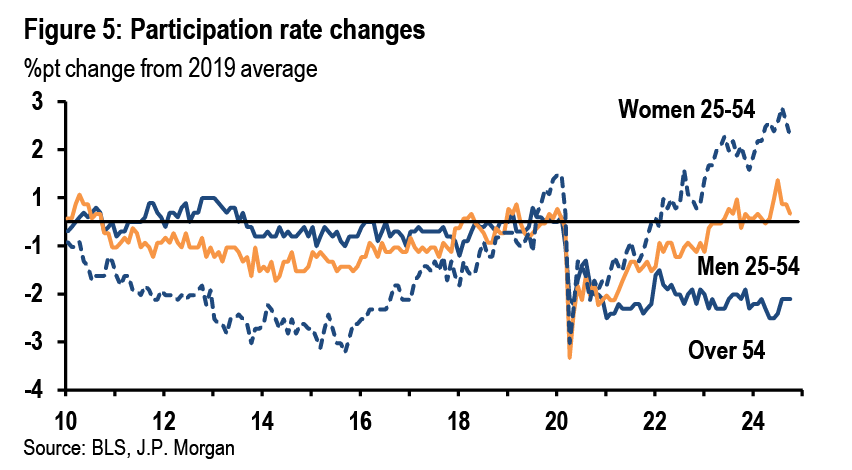

Chuyển sang cung lao động, về mặt số học, lực lượng lao động chỉ đơn giản là tỷ lệ tham gia lực lượng lao động nhân với dân số từ 16 tuổi trở lên. Người lao động trong độ tuổi chính (25-54 tuổi) đã dẫn đầu sự phục hồi chu kỳ trong tỷ lệ tham gia lực lượng lao động sau COVID. Tỷ lệ tham gia của phụ nữ trong nhóm này hiện cao hơn khoảng 2% so với mức trung bình năm 2019. Tỷ lệ tham gia của nam giới đã trở lại mức trước đại dịch vào năm 2023 và duy trì ổn định từ đó. Và không thấy tỷ lệ tham gia của nhóm tuổi chính tăng thêm. JPMorgan dự báo tỷ lệ tham gia tổng, bao gồm cả người lớn tuổi và trẻ hơn, sẽ giảm nhẹ trong năm tới, chủ yếu do các xu hướng nhân khẩu học dài hạn.

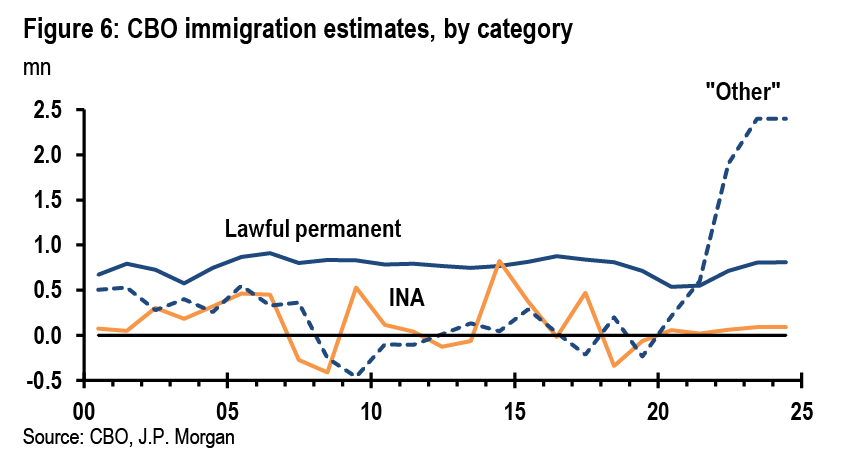

Tăng trưởng dân số gần đây trở nên thú vị hơn và chịu ảnh hưởng nhiều hơn bởi các thay đổi chính sách sau bầu cử. Điều này chủ yếu là do dòng người nhập cư lớn trong những năm gần đây. Đầu năm nay, CBO ước tính rằng lượng nhập cư vượt quá xu hướng trước đại dịch có khả năng đạt khoảng 6 triệu người trong ba năm qua. Danh mục khác của CBO trong Hình 6 bao gồm những người nhập cảnh trái phép hoặc được ân xá theo các chương trình tị nạn khác nhau.

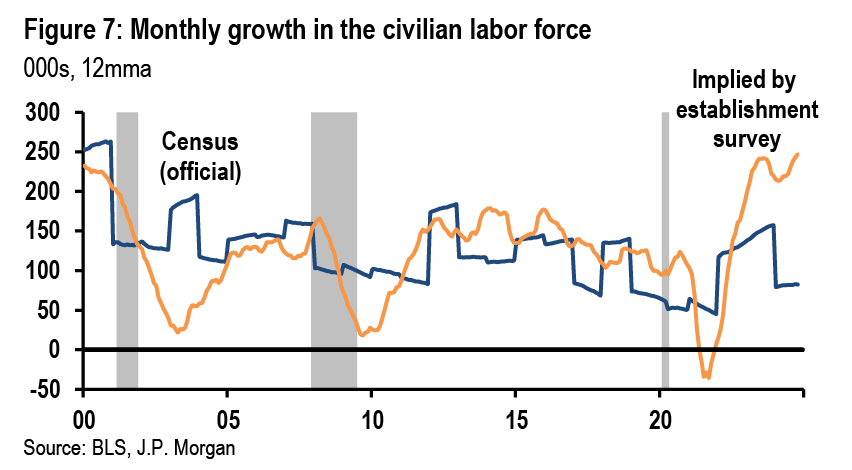

Giả sử những người nhập cư này có tỷ lệ tham gia tương tự như dân số bản địa (mà dữ liệu hỗ trợ), điều này ngụ ý sự gia tăng 1.2 triệu người mỗi năm trong lực lượng lao động, hoặc 100,000 người mỗi tháng trong ba năm qua. Người ta có thể sử dụng thông tin trong báo cáo việc làm hàng tháng để rút ra một thước đo thay thế về tăng trưởng lực lượng lao động, cũng cho thấy sự tăng khoảng 100,000 người mỗi tháng đối với lực lượng lao động trong những năm gần đây (Hình 7).

Giảm nhập cư là ưu tiên hàng đầu của chính quyền mới, và JPMorgan tin rằng họ có nhiều công cụ để giảm tốc độ này trở lại mức của chính quyền Trump đầu tiên. Điều này sẽ làm chậm tăng trưởng lực lượng lao động và tăng trưởng việc làm thực xuống 100,000 người mỗi tháng như đã đề cập, và cũng sẽ ảnh hưởng đến chi tiêu tiêu dùng, nhà ở, lạm phát và các biến số khác. Tổng hợp lại, JPMorgan cho rằng tăng trưởng xu hướng của lực lượng lao động sẽ chậm lại ở mức khoảng 0.45% mỗi năm. Cùng với tăng trưởng năng suất toàn nền kinh tế 1.35%, điều này sẽ đặt tăng trưởng xu hướng trung hạn ở mức 1.8%.

Một khía cạnh không chắc chắn hơn của chính sách nhập cư là số lượng trục xuất cần dự đoán. Rất ít nghi ngờ rằng chính quyền mới sẽ tìm cách trục xuất nhiều người nhập cư bất hợp pháp. Tuy nhiên, tốc độ trục xuất thực tế tăng nhanh đến mức nào vẫn là câu hỏi mở. Trong dự báo của JPMorgan, yếu tố này không phải là trọng tâm đối với năm 2025, mặc dù nó là một rủi ro khác cần lưu ý.

Việc tuyển dụng và sa thải đều sẽ duy trì ở mức thấp

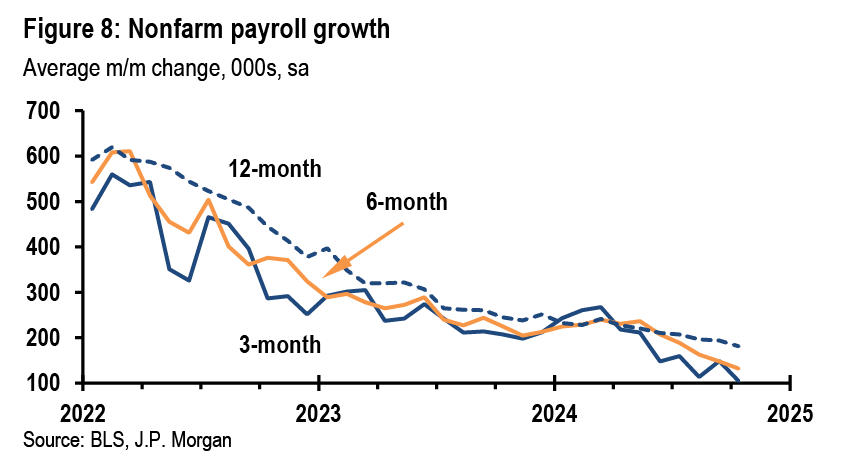

Tăng trưởng trung bình trong ba tháng của bảng lương phi nông nghiệp đã giảm xuống còn hơn 150,000 vào tháng 9, so với khoảng 250,000 vào đầu năm 2024. Điều này đủ để giữ tỷ lệ thất nghiệp ổn định phần lớn trong thời điểm hiện tại (khi xem xét sự giảm tốc trong tăng trưởng biên chế, JPMorgan loại trừ dữ liệu tháng 10 do ảnh hưởng của các cơn bão và không tính đến các điều chỉnh, dự kiến sẽ giảm tăng trưởng bảng lương hàng tháng gần 70.000 việc làm/tháng từ tháng 3/2023 đến tháng 3/2024). Mặc dù "Quy tắc Sahm" đã được kích hoạt vào mùa hè vừa qua, sự gia tăng tỷ lệ thất nghiệp kể từ mùa xuân năm 2023 dường như không khớp với các động thái điển hình của suy thoái kinh tế, và tỷ lệ này vẫn ở mức khá thấp trong lịch sử. Một phần của sự gia tăng này phản ánh những động lực phía cung đang cải thiện, chẳng hạn như nhập cư, nhưng những yếu tố này sẽ suy giảm trong năm tới. Do đó, JPMorgan chỉ dự báo tỷ lệ thất nghiệp sẽ tăng nhẹ hơn nữa trong nửa đầu năm sau, đạt đỉnh khoảng 4.5%, sau đó giảm trở lại mức 4.2% vào cuối năm.

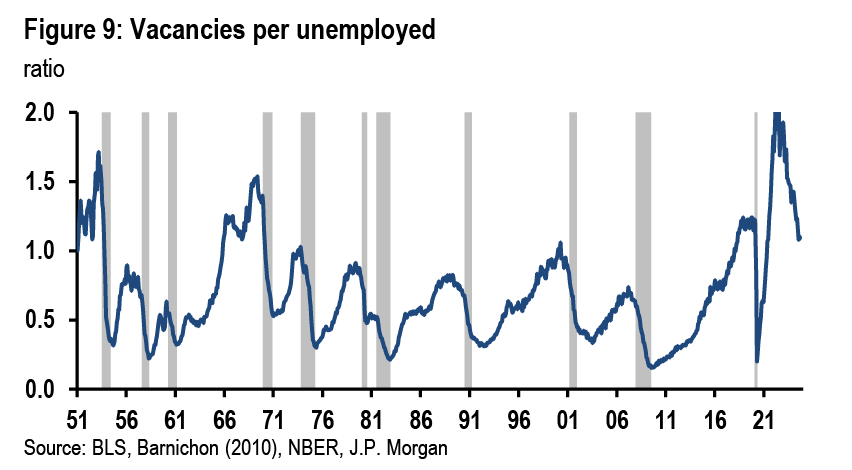

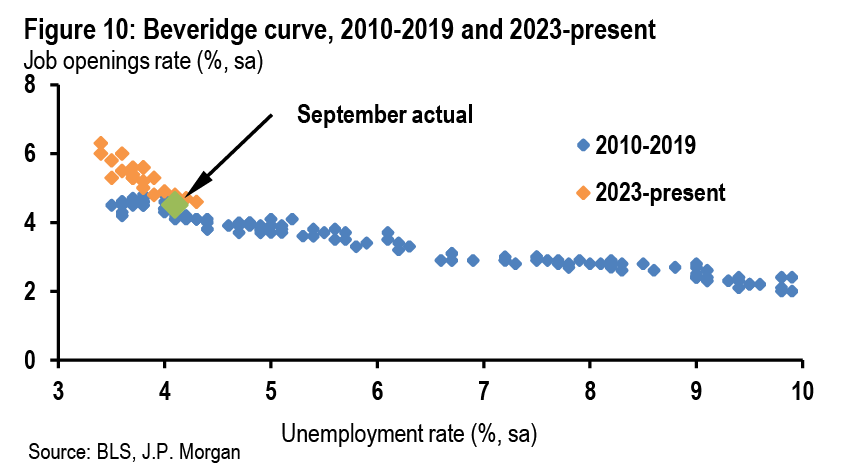

Sự chậm lại trong tăng trưởng biên chế tư nhân đã diễn ra trên diện rộng, trong khi việc làm tại các chính quyền địa phương và tiểu bang vẫn ổn định, qua đó chiếm tỷ trọng ngày càng lớn trong tạo việc làm gần đây. Kết quả ngân sách tích cực sẽ hỗ trợ tăng trưởng ở nhóm này trong năm 2025, mặc dù JPMorgan cho rằng tốc độ này có thể chậm lại đáng kể sau đó. Một dấu hiệu khác cho thấy nhu cầu lao động đang giảm nhiệt là số lượng vị trí tuyển dụng, đã giảm khoảng 20% trong năm qua, tiếp tục xu hướng giảm từ giữa năm 2022. Tuy nhiên, tỷ lệ tuyển dụng vẫn ở mức cao trong các ngành dịch vụ chuyên nghiệp và kinh doanh so với trước đại dịch. Tỷ lệ vị trí trống trên thất nghiệp đã giảm xuống chỉ còn hơn 1 trong dữ liệu mới nhất, gần với mức phù hợp với thị trường lao động cân bằng lành mạnh. Sự cân bằng này cũng có thể thấy ở đường cong Beveridge, trở lại bình thường chủ yếu nhờ vị trí tuyển dụng giảm thay vì thất nghiệp tăng.

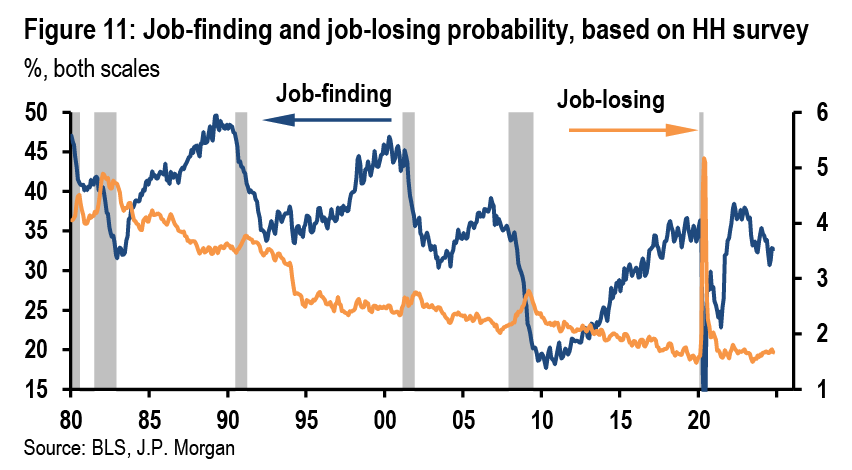

Như đã đề cập ở trên, có một số dấu hiệu cho thấy đà tăng của tỷ lệ thất nghiệp cho đến nay không phải là dấu hiệu báo trước một pha tăng mạnh hơn nữa và một cuộc suy thoái. Tỷ lệ thất nghiệp có thể tăng do cả việc tuyển dụng chậm lại hoặc sa thải tăng lên, và như một nghiên cứu từ Shimer (2005) đã nhấn mạnh, chỉ riêng việc tuyển dụng chậm lại cũng có thể đóng vai trò lớn trong việc gia tăng thất nghiệp. Cho đến nay, tỷ lệ sa thải vẫn rất thấp, nhưng tỷ lệ tuyển dụng được báo cáo trong dữ liệu JOLTS đã giảm xuống mức mà, ngoại trừ thời kỳ COVID, lần cuối được thấy vào năm 2014. Kết quả là, gần như toàn bộ đà tăng trong tỷ lệ thất nghiệp cho đến nay có thể được quy cho việc tuyển dụng giảm, mà không phải do tỷ lệ mất việc tăng lên. Nhìn về phía trước, JPMorgan dự báo rằng chính sách nới lỏng của Fed sẽ giúp ngăn chặn sự suy giảm trong tỷ lệ tuyển dụng và tỷ lệ sa thải sẽ duy trì ở mức thấp. Điều này sẽ góp phần vào sự ổn định ngắn hạn trong tỷ lệ thất nghiệp.

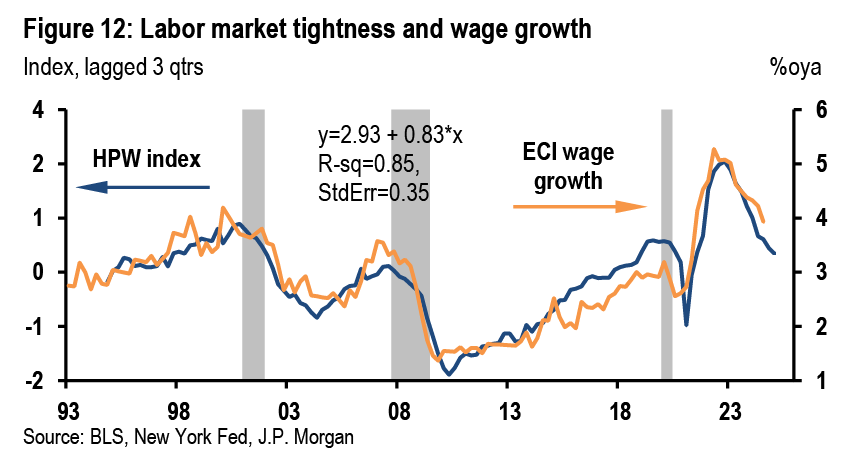

Sự hạ nhiệt trong nhu cầu lao động này đã trùng hợp với sự chậm lại trong tăng trưởng tiền lương trong hai năm qua, sau khi tăng mạnh trong các giai đoạn đầu của thời kỳ mở rộng khi thị trường lao động đặc biệt thắt chặt. Các nghiên cứu gần đây đã nhấn mạnh mối quan hệ giữa tỷ lệ nghỉ việc hoặc tỷ lệ V/U (số lượng vị trí tuyển dụng trên số người thất nghiệp) và tăng trưởng tiền lương. Một chỉ số thắt chặt thị trường lao động được phát triển bởi các nhà nghiên cứu tại Fed New York (là tổng hợp của tỷ lệ nghỉ việc và tỷ lệ vị trí trống trên người tìm việc) cho thấy tiền lương sẽ tiếp tục giảm trong vài quý tới. Tuy nhiên, việc lạm phát giảm mạnh hơn đã cho phép tăng trưởng tiền lương thực trong năm rưỡi qua. Đổi lại, điều này đã là một hỗ trợ chính cho việc chi tiêu tiêu dùng mạnh mẽ mà ta đã quan sát thấy trong những quý gần đây. Mặc dù việc bình thường hóa hơn nữa thị trường lao động nên đi kèm với tăng trưởng tiền lương danh nghĩa giảm thêm, nhưng lạm phát thấp và tăng trưởng số giờ làm việc ở mức khiêm tốn dự kiến sẽ mang lại mức tăng trưởng tổng thu nhập thực tế khoảng 2.5% vào năm tới. Mức này hoàn toàn có thể hỗ trợ tăng trưởng tiêu dùng vượt xu hướng khoảng 2%.

JPMorgan