Bloomberg Opinion: Triển vọng 1 đồng EUR đổi được 1 USD hoàn toàn có thể xảy ra trong năm nay

Tuấn Hưng

Junior Analyst

Bài viết dưới đây đưa ra những nhận định về xu hướng của cặp EUR/USD và cho rằng đồng EUR sẽ trở về với mức 1.0000 với đồng USD trong tương lai.

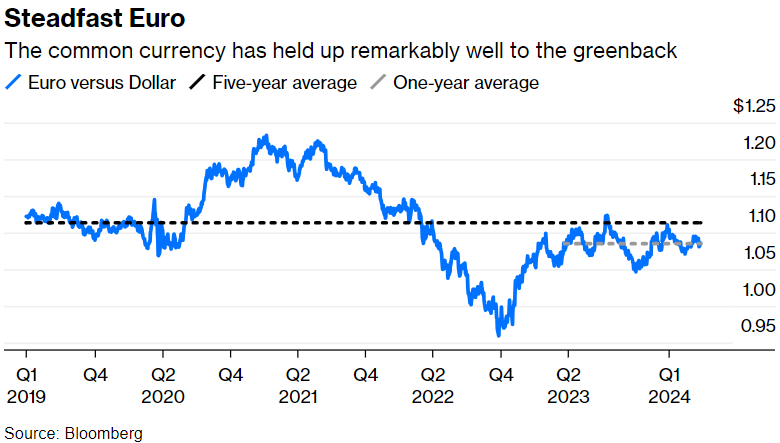

Mặc dù Châu Âu đang có mức lãi suất thấp hơn và nền kinh tế yếu hơn nhiều so với Hoa Kỳ, đồng EUR vẫn đang giữ giá rất tốt so với đồng USD. Cặp tiền tệ thanh khoản lớn nhất trên thị trường ngoại hối được giao dịch với mức trung bình là 1.085 USD trong năm vừa qua và duy trì dưới mức trung bình 5 năm là 1.1100 USD. Tuy nhiên, đồng tiền chung Châu Âu không thể mãi giữ ở mức này và khả năng đồng tiền này về lại về mức ngang bằng với đồng USD có thể xảy ra trong năm nay (1 EUR = 1 USD).

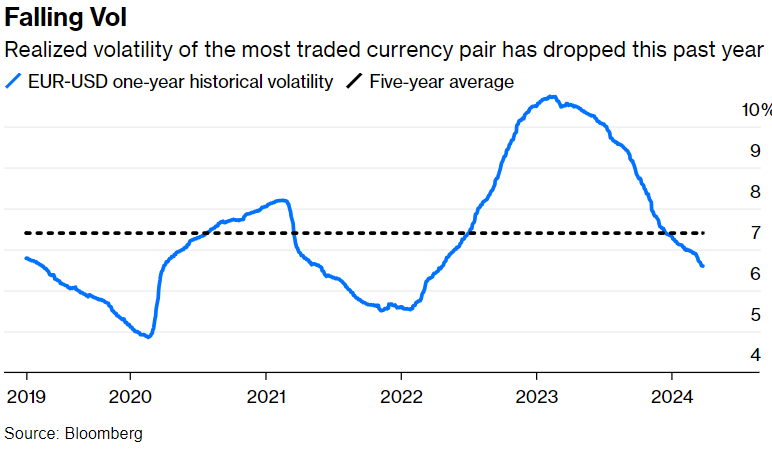

Mức độ biến động của cặp tiền này đang đã giảm từ mức 11% xuống mức thấp nhất kể từ tháng 11 năm 2021 là 6.6%. Điều đó cho thấy thị trường đã trở nên ổn định hơn nhiều. Trạng thái ổn định này có thể chỉ là tạm thời; do các chu kỳ cắt giảm lãi suất và suy thoái có xu hướng tác động nhiều hơn lên đồng tiền yếu hơn là đồng EUR.

Hai động lực chính của giá trị tiền tệ là lãi suất tương đối của ngân hàng trung ương và triển vọng tăng trưởng tương ứng. Cả hai đều đang suy yếu nhanh chóng hơn ở châu Âu so với Hoa Kỳ. Các chỉ số này sẽ ảnh hưởng đến việc thu hẹp hay mở rộng của thị trường ngoại hối. Trên cả hai phương diện này, vị thế của Mỹ trông có vẻ vượt trội hơn với USD cũng được củng cố vị thế với tư cách là đồng tiền dự trữ của thế giới.

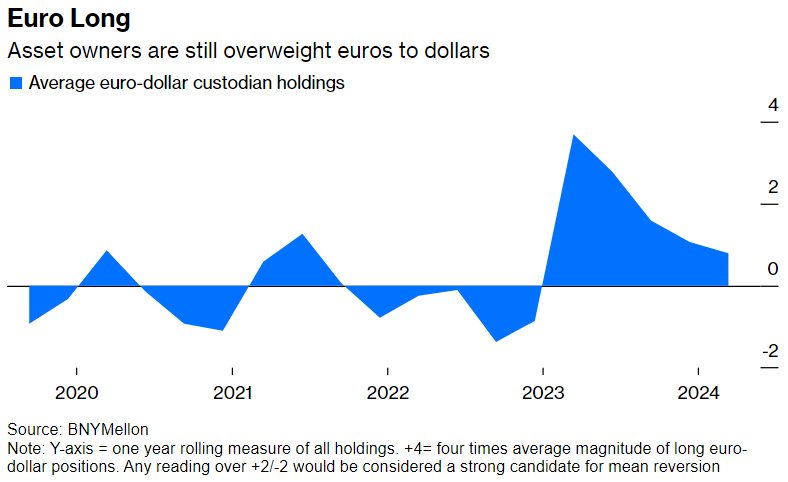

Một yếu tố quan trọng khác là vị thế của các nhà đầu tư. Hệ thống iFlow của Tập đoàn Bank of New York Mellon theo dõi các khoản tài sản của khách hàng toàn cầu của mình, có giá trị lên đến 46 nghìn tỷ USD, lớn nhất thế giới. Trên thực tế, khách hàng vẫn giữ vị thế đồng EUR quá cao. Geoffrey Yu, chiến lược gia cấp cao của ngân hàng, kỳ vọng sự ngang bằng giữa đồng EUR và đồng USD sẽ quay trở lại, không chỉ vì các lý do kinh tế và tiền tệ mà còn vì các nhà đầu tư đang chuyển đổi nhanh chóng từ việc mua vào đồng EUR.

Một cuộc tháo chạy ra khỏi đồng tiền chung Châu Âu trong bối cảnh cú sốc về giá năng lượng sau cuộc xung đột Nga-Ukraine đã khiến đồng tiền này tụt xuống dưới mức ngang bằng với đồng USD trong hầu hết những tháng cuối năm 2022. Các chủ sở hữu tài sản đã chuyển dần trở lại đồng EUR trong khoảng 18 tháng qua nhưng sự nhiệt tình đang suy giảm. Yu cho rằng việc nắm giữ đồng EUR đã được các nhà đầu tư sử dụng như một đối trọng để phòng ngừa rủi ro đồng USD giảm giá. Nhưng các tài sản rủi ro như cổ phiếu công nghệ Hoa Kỳ ngày càng được coi là khoản đặt cược lợi nhuận. Đối với những tài sản phi rủi ro, lợi suất 5.4% của trái phiếu Chính phủ Hoa Kỳ là khó có thể vượt qua. Việc giữ vị thế quá mức đồng EUR có thể không còn là lựa chọn tối ưu nữa.

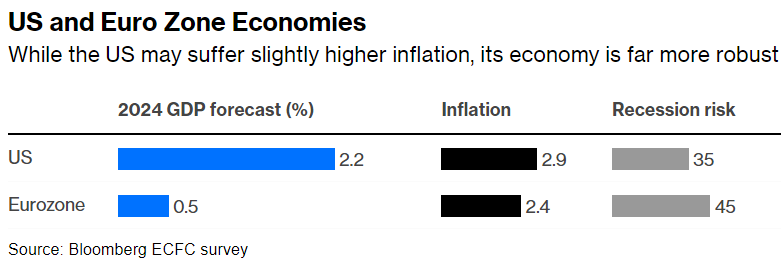

Triển vọng kinh tế của hai khối thương mại lớn nhất toàn cầu này có sự khác nhau rõ rệt không chỉ trong quá khứ mà còn về những kỳ vọng trong tương lai.

Đồng EUR đa được hưởng lợi từ mức tăng 2.5% giá trị thương mại của nó trong năm qua. Điều này được hỗ trợ bởi sự suy yếu về tiền tệ của một số thị trường xuất khẩu lớn như Trung Quốc và Nga.

Lạm phát đang có xu hướng giảm ổn định trên toàn cầu. Các thước đo chỉ số tiêu dùng của Hoa Kỳ và khu vực đồng tiền chung Euro đều đã đạt đỉnh ở mức trên 9% vào cuối năm 2022, trong đó tháng 2 chứng kiến lạm phát khu vực EU giảm xuống còn 2.6%, thấp hơn con số 3.1% của Hoa Kỳ. Nhưng xét về triển vọng tăng trưởng thì không có sự cạnh tranh. Cuộc khảo sát khách hàng hàng tháng của Deutsche Bank AG đã cho thấy sự thay đổi dần dần từ mối lo ngại về cuộc suy thoái ở Mỹ vào năm ngoái đã chuyển hướng sang việc mong đợi vào một cuộc hạ cánh mềm hoặc không hề hạ cánh với mức tăng trưởng vẫn dương. Tổng sản phẩm quốc nội của Mỹ trong quý 4 tăng với tốc độ 3.2% trong khi nền kinh tế khu vực đồng tiền chung Châu Âu trì trệ.

Hơn nữa, tương lai của khu vực Châu Âu vẫn đang ảm đạm. Đáng lo ngại nhất là nền kinh tế lớn nhất khối, Đức, đang phải vật lộn với sự sụt giảm xuất khẩu và sự chấm dứt nguồn năng lượng giá rẻ của Nga. Họ có khả năng rơi trở lại tình trạng suy thoái vào đầu năm nay. Phần còn lại của khối Châu Âu đang trong hoặc gần đến thời kỳ suy thoái, với kịch bản mờ nhạt ít nhất là trong vài năm tới; nhà kinh tế dự báo tăng trưởng chỉ 0.5% trong năm nay, so với 2.2% của Mỹ.

Về lãi suất, Ngân hàng Trung ương Châu Âu đang phát đi thông điệp về việc cắt giảm lãi suất tiền gửi vào tháng 6. Chủ tịch Christine Lagarde đã dũng cảm cố gắng kiềm chế những kỳ vọng về những gì sẽ xảy ra sau đó, nhưng thị trường đang không thực sự ở chế độ lắng nghe.

Một khi đợt cắt giảm đầu tiên được thực hiện, một loạt những đợt cắt giảm thường sẽ theo sau. Cục Dự trữ Liên bang vẫn đang nhiệt tình về việc nới lỏng chính sách trong năm nay nhưng nó thực sự phụ thuộc vào dữ liệu. Nền kinh tế Mỹ vẫn còn đủ mạnh mẽ để tiếp tục kiềm chế lạm phát. Cả hai ngân hàng trung ương đều có thể cắt giảm lãi suất vào tháng 6; nhưng trong khi thị trường tương lai cho rằng khả năng Fed hạ lãi suất là 63% thì khả năng cắt giảm của ECB là 84%.

Một đồng tiền chung yếu hơn dường như là hướng đi ít gặp trở ngại nhất đối với thị trường ngoại hối. Hội đồng quản trị ECB có thể hài lòng khi thấy nó suy yếu nhẹ vì nó sẽ thúc đẩy nền kinh tế vốn dựa vào xuất khẩu. Họ sẽ muốn tránh bất kỳ sự sụt giảm đột ngột nào nhưng sự lơ là đối với đồng EUR có thể là một phần chiến lược của ngân hàng trung ương trong những tháng tới.

Bloomberg