Chiến lược giao dịch theo phân tích Macro của ngân hàng JPMorgan

Tùng Trịnh

CEO

Tóm tắt các phân tích Macro và khuyến nghị giao dịch của ngân hàng JPMorgan

1. Tóm tắt phân tích Macro và khuyến nghị giao dịch của JPMorgan

- Tâm lý thị trường lạc quan cũng như nhu cầu cân nguồn với USD đã hạ nhiệt trong tháng 4 nhờ chính sách hỗ trợ từ ngân hàng trung ương và chính phủ, xáo trộn trong tâm lý nhà đầu tư xung quanh kỳ vọng về phương thuốc cho Covid-19, tất cả các yếu tố trên sẽ có ảnh hưởng nhất định tới chiến lược giao dịch trong tuần này.

- Chúng tôi nhận định còn quá sớm để từ bỏ chiến lược phòng thủ (Long USD, JPY, CHF, Short các đồng AUD, NZD, CAD, GBP) vì khả năng điều chế thành công vaccine chưa xuất hiện hoặc còn rất xa, nhưng chúng tôi sẵn sàng thay đổi một cách chiến thuật nếu điều kiện cho phép

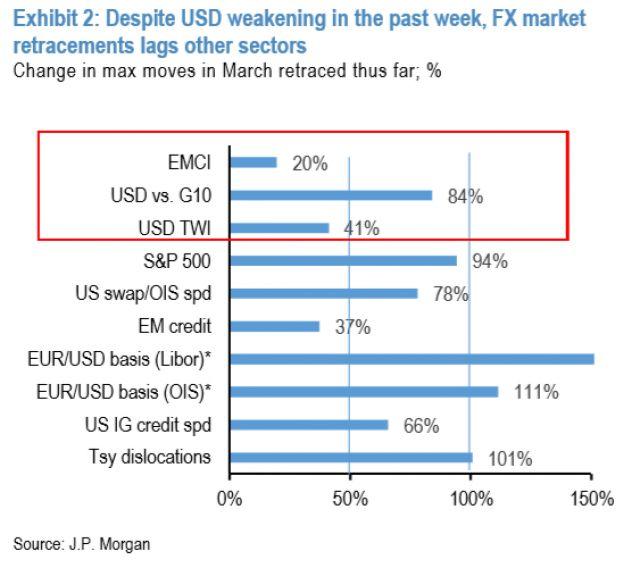

- Hiện nay điều kiện thanh khoản kém, phản ứng bất đối xứng của Dollar Mỹ với các cú shock về độ dao động (volatility) và những yếu kém trong việc huy động đồng Dollar tại các khu vực mới nổi vẫn đang là mối lo ngại.

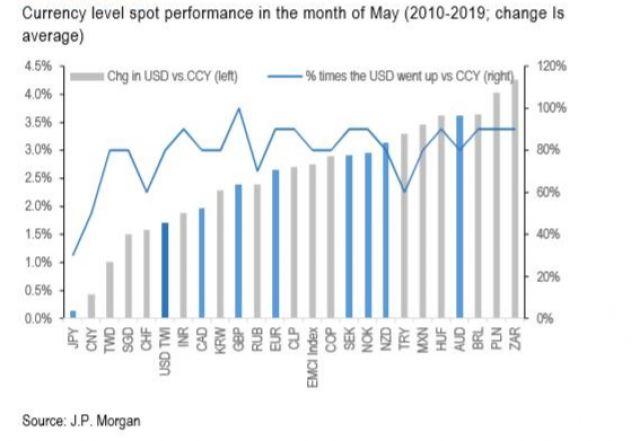

- Căng thẳng Mỹ-Trung leo thang và tính chu kỳ (seasonality) điển hình của tháng Năm có thể là tâm điểm của thị trường FX. Trong 10 năm qua, có 8 lần đồng USD tăng mạnh trong tháng 5 với mức tăng trung bình 1.8%.

- Khuyến nghị chiến lược giao dịch vĩ mô: Tiếp tục Long USD, CHF và Short các đồng bạc yếu hơn (EUR, GBP, CAD, NZD)

2. Phân tích chi tiết các yếu tố vĩ mô tác động tới thị trường ngoại hối

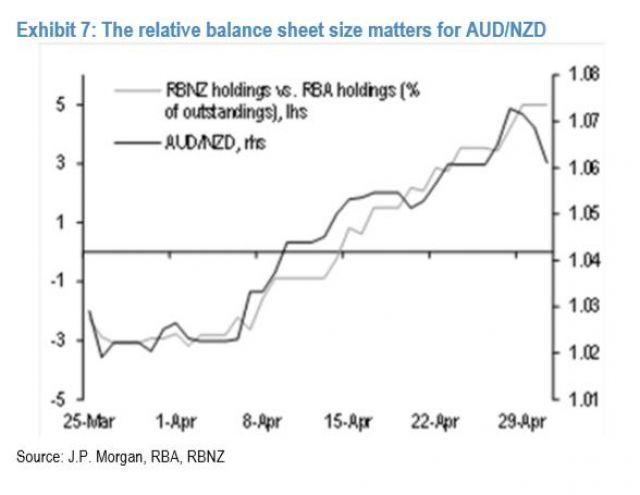

Thị trường toàn cầu tiếp tục phục hồi vào tháng 4, và tuần cuối cùng của tháng cũng không ngoại lệ. Chỉ số Dollar Mỹ do JP Morgan lập ra và theo dõi (JBDNUSD) giảm xuống đáy của biên độ 1 tháng. Nguyên nhân giúp cải thiện tâm lý ưa thích rủi ro đến từ một loạt chính sách hỗ trợ của các ngân hàng trung ương cũng hy vọng của thị trường vào vắc-xin COVID-19. Các câu chuyện và tin tức liên quan hoặc có từ khoá “Vaccine” tăng chóng mặt (Hình 1).

Hình 1: Từ khóa "Vaccine" được nhắc đến rất nhiều trong thời gian gần đây

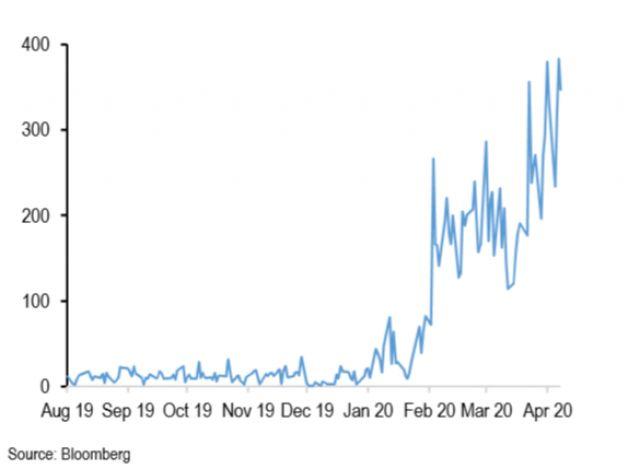

Giá cổ phiếu được đẩy lên cao hơn, nhiều biện pháp cải thiện thanh khoản của ngân hàng trung ương liên tục được áp dụng giúp giảm bớt căng thẳng trong việc huy động vốn. Những biểu hiện cho thấy việc funding Dollar Mỹ bớt căng thẳng so với giai đoạn giữa tháng 3 bao gồm: lãi suất LIBOR Mỹ giảm và các giao dịch hoán đổi cơ sở tiền tệ dựa trên DM OIS cũng thoái lui hoàn toàn (hình 2).

Tuy nhiên, ngay cả với tuần cuối cùng của tháng 4, đà giảm của đồng Dollar tương phản rõ rệt với các thị trường khác (ô màu đỏ trong hình 2). Trong khi chứng khoán Mỹ đã phục hồi gần 95% đà sụt giảm của tháng 3, chỉ số Dollar Mỹ giảm 40% từ đỉnh của tháng 3 và thể hiện phần lớn trên nhóm G10, trong khi đó nhóm EM vẫn có độ trễ khá lớn.

Chúng tôi vẫn giữ quan điểm thận trọng do 5 yếu tố: (1) Chưa có bằng chứng rõ ràng cho thấy việc giảm tốc độ tăng trưởng sắp kết thúc, khả năng các chính phủ dỡ bỏ cách ly và đưa hoạt động kinh tế trở lại bình thường được kỳ vọng sẽ tăng lên; (2) Khối lượng các vị thế trên thị trường chưa ở đạt tới giới hạn cực biên (3) phản ứng bất đối xứng ngày càng tăng của đồng đô la đối với các cú sốc dao động (4) thanh khoản nghèo nàn và (5) yếu kém trong việc huy động USD tại các quốc gia mới nổi đang là mối lo ngại.

Bốn yếu tố cuối chưa có dấu hiệu thay đổi và đang hỗ trợ quan điểm của chúng tôi về xu hướng giảm của thị trường. Tuy nhiên cũng tồn taị một số tín hiệu tích cực (mặc dù vẫn hơi sớm) – các hoạt động kinh tế cho tới nay vẫn không quá tệ như dự kiến, và triển vọng của vaccine, nếu thành sự thực, sẽ là một nhân tố rất tích cực. Mặc dù vậy, cả hai yếu tố trên vẫn chưa rõ ràng và chưa đủ mạnh để chúng tôi từ bỏ quan điểm thận trọng.

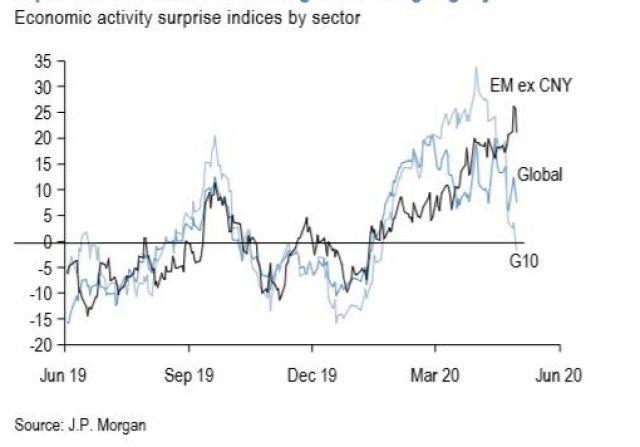

Về tăng trưởng kinh tế, dù đã được dự báo sẽ chậm lại đáng kể, các dữ liệu công bố thực tế dường như không gây ngạc nhiên so với nhận định từ trước. Ví dụ: các chỉ báo về mức độ bất ngờ của dữ liệu kinh tế do chúng tôi lập ra khá lưỡng với nhóm G10 và hơi tích cực đối với EM (Hình 3).

Tương tự, các báo cáo GDP quý 1 công bố cao hơn mong đợi và Flash PMI đến nay vẫn đang cho thấy các hoạt động kinh tế trên toàn cầu vẫn có phần tích cực hơn dự báo của chúng tôi. Tuy nhiên, vẫn còn sớm để kết luận đây là đáy của nền kinh tế dựa trên những số liệu này. Tốc độ phục hồi sau khi lệnh phong toả được dỡ bỏ sẽ chỉ ở mức dè chừng nếu không có vaccine, các nhà kinh tế của chúng tôi lưu ý rằng PMI của Trung Quốc vẫn thấp hơn mức dự báo. Về cơ bản, một loại vaccine được phát triển thành công mới có đủ khả năng nâng cao triển vọng kinh tế, vấn đề ở đây là chúng ta chưa biết khi nào vaccine mới ra đời.

Với tình hình trên, chúng tôi tiếp tục ủng hộ lập trường thận trọng, nhưng đồng thời cũng thừa nhận rằng thị trường FX có thể tiếp tục tích lũy nếu các dữ liệu kinh tế không tiêu cực hơn, hoặc nếu khả năng điều chế vaccine thành công cao hơn; chúng tôi sẽ đánh giá lại các quan điểm của mình nếu các nhân tố này rõ ràng hơn trong tháng tới. Còn trong ngắn hạn, chúng tôi vẫn gắn bó với các vị thế phòng thủ vì hai nguyên nhân:

Nguyên nhân đầu tiên phải kể đến là yếu tố chu kỳ, tháng 5 luôn là một tháng tốt cho đồng Dollar. Trong vòng 10 năm qua, có tới 8 lần chỉ số Dollar Mỹ tăng mạnh trong tháng 5 với mức trung bình 1.8% (hình 4).

Mặc dù không có lý giải nào rõ ràng cho tính chất chu kỳ này, nhưng nó có thể liên quan một phần đến dòng vốn nước ngoài đổ vào mua các tài sản nợ định giá bằng đồng USD. Trên góc độ tiền tệ, cả nhóm G10 và EM thường có xu hướng bị bán tháo so với đồng Dollar. Trong nhóm G10, hai đồng Antipodes (AUD và NZD) đứng đầu về khả năng suy yếu trong tháng 5, ngoài ra đồng GBP cũng tăng mạnh vào tháng 5 trong thập kỷ qua (hình 5).

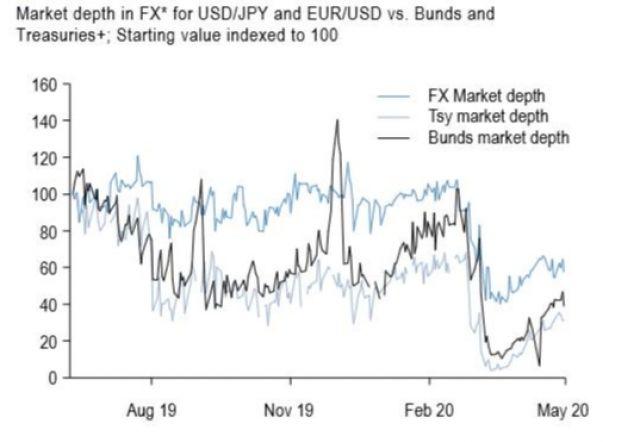

Bên cạnh tính chu kỳ, một lý do khác đáng để thận trọng trong thời gian tới là tình trạng quan hệ Mỹ-Trung, căng thẳng dường như một lần nữa gia tăng trước cuộc bầu cử Mỹ năm nay. Điều kiện thanh khoản đo bằng market depth cũng tiếp tục duy trì ở mức thấp hơn 40% so với trước khi bùng phát (hình 6).

Nhìn chung, chúng tôi vẫn thận trọng với các quan điểm (phần lớn không thay đổi tại thời điểm này) của mình, đồng nghĩa với việc vẫn duy trì các chiến lược Long USD và CHF với các đồng bạc yếu trong nhóm G10 (EUR, GBP, CAD, NZD)

3. Các khuyến nghị giao dịch dựa trên phân tích vĩ mô

3a. Duy trì chiến lược Short GBP/USD

Chúng tôi đã khuyến nghị Short GBP kể từ đầu tháng 4 và đây là một phần cốt lõi trong chiến lược phòng thủ chung. Quan điểm về xu hướng giảm của đồng Bảng được thúc đẩy bởi nhiều yếu tố cơ bản. Quá trình đàm phán thương mại Brexit đang diễn ra và vẫn tiềm ẩn nhiều yếu tố rủi ro, thâm hụt tài khoản vãng lai hiện nay khá lớn và thâm hụt ngân sách cũng ở mức đáng kể. Trọng tâm hiện đang hướng về khả năng gia hạn của giai đoạn chuyển tiếp mà theo các điều khoản hai bên đã ký kết, phải được quyết định vào cuối tháng 6. Sự bùng phát COVID-19 đã dẫn đến chậm trễ trong tiến trình thảo luận đồng thời khiến nền kinh tế chịu thiệt hại rõ rệt, đó là lý do tại sao các nhà kinh tế của chúng tôi nghĩ rằng việc gia hạn thêm 1 năm (đến cuối năm 2021) ngày càng có khả năng. Trong khi EU ngỏ cửa cho một đề nghị gia hạn, tin tức gần đây cho thấy chính phủ Anh không đồng tình với giải pháp này. Lập trường này của Vương quốc Anh làm tăng khả năng thị trường bước vào tháng 7 mà không có sự gia hạn nào và điều này sẽ dẫn tới sự xáo trộn và có thể làm tăng khả năng về một Brexit không thỏa thuận (no deal). Sự chú ý được dồn vào vòng đàm phán thứ 2 diễn ra ngày 11/5. Cuộc họp BoE sẽ là tâm điểm thị trường tuần này, chúng tôi kỳ vọng Ngân hàng trung ương Anh sẽ tăng QE thêm 50% hoặc 100 tỷ bảng, nâng tổng khối lượng mua vào tài sản trong gói QE lên 13,5% GDP. Chúng tôi nhận định đồng Bảng Anh sẽ phải đối mặt với những hệ quả từ QE quá mức, chính sách phát hành trái phiếu quá hấp dẫn và thâm hụt tài khoản vãng lai lớn.

3b. Short CAD với các đồng USD, JPY, CHF

USD/CAD giao dịch khá nặng nề khi bước vào giai đoạn cuối tháng 4, nhưng sau đó đã phục hồi hơn một nửa sau khi có thông tin về vị thống đốc BoC mới. Thủ tướng Trudeau đã bổ nhiệm Tiff Macklem, trước đây là Phó Thống đốc cấp cao dưới thời Mark Carney, sẽ là người kế nhiệm Thống đốc Poloz vào tháng 6. Mặc dù thị trường cần thời gian để nhìn lại những gì ông đã làm cho BoC trong thời kỳ là phó thống đốc, nhưng cuộc họp báo ra mắt của ông rất đáng chú ý vì đã nhắc đến chính sách lãi suất âm như một công cụ tiềm năng trong phản ứng chính sách của BoC đối với COVID-19. Nhưng thống đốc đương nhiệm Poloz thể hiện sự thận trọng nhất định và đề cập đến các hệ quả tiêu cực của lãi suất âm, ông cũng ra tín hiệu ngầm rằng chính sách này sẽ không được xem xét ngay lập tức. Vì vậy, điều đặc biệt đáng chú ý là vị thống đốc kế nhiệm có thể sẽ đi ngược lại với ý kiến của Poloz. Triển vọng về thái độ cởi mở hơn với chính sách lãi suất âm của thống đốc mới sẽ tăng thêm tâm lý tiêu cực cho đồng CAD trong bối cảnh bức tranh kinh tế vốn đã ủng hộ xu hướng giảm của Loonie, khi ngành năng lượng đối mặt với nguy cơ sống còn và cán cân thanh toán bấp bênh. Chúng tôi duy trì các vị thế Short CAD với USD, JPY và CHF.

3c. Short NZD với các đồng AUD và USD

Chúng tôi đề xuất Short NZD so với rổ AUD và USD. Các chiến lược gia local của chúng tôi tiếp tục nhận định rằng AUD có thể tiếp tục duy trì sự phục hồi gần đây của mình so với NZD do sự phân kỳ trong chính sách tiền tệ: RBA đã bắt đầu giảm quy mô gói QE trong khi RBNZ vẫn chú trọng vào các danh mục tài sản nước ngoài. Tương quan giữa 2 bảng cân đối kế toán của RBNZ và RBA tác động tới xu hướng tăng của cặp chéo AUDNZD (Hình 7) và chúng tôi hy vọng ảnh hưởng này vẫn sẽ tiếp diễn. NZD là một trong những đồng yếu nhất nhất nhóm G10 do tác động của thâm hụt tài khoản vãng lai, cũng như các phản ứng quyết liệt của RBNZ