Cơ hội nào dành cho chiến lược "carry trade" trong năm 2021?

Tú Đỗ

Senior Economic Analyst

Chiến lược giao dịch chênh lệch lãi suất (carry trade) có thể sẽ có "đất dụng võ" trở lại trong năm tới

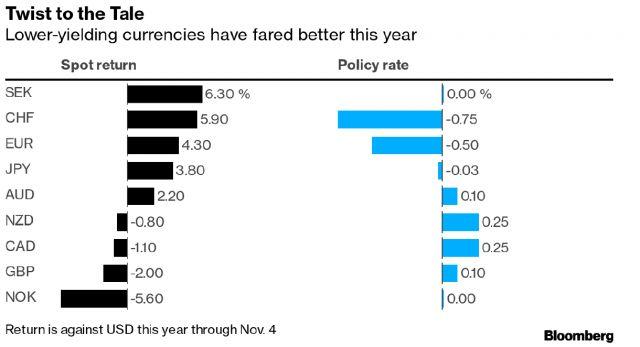

2020 có vẻ như là một năm không hề thuận lợi đối với các giao dịch chênh lệch lãi suất (carry trade) khi những đồng tiền có lợi suất cao nhất lại có màn thể hiện kém cỏi nhất. Tình hình có thể sẽ được cải thiện trong năm tới khi lãi suất điều hành của các NHTW lớn tiến dần tới mức đáy trong chu kỳ chính sách tiền tệ hiện tại.

Một khoản đầu tư bao gồm một rổ 3 đồng tiền có lãi suất cao nhất trong nhóm ngoại tệ G-10 và tài trợ bởi nhóm 3 đồng tiền lợi suất thấp nhất sẽ có mức thua lỗ khoảng 5%. Đây sẽ là mức lỗ lũy kế nếu như các nhà đầu tư bắt đầu mở trạng thái từ đầu năm nay và liên tục gia hạn sau mỗi 3 tháng.

Mức thua lỗ trên là minh chứng cho việc tại sao các giao dịch có chênh lệch lãi suất âm lại có mức lợi nhuận lớn trong năm nay. Đồng Krona Thụy Điển, Franc Thụy Sỹ, Euro và Yên Nhật đã có phong độ áp đảo so với đồng USD.

Các nhà đầu tư thường ưa thích các cặp tiền tệ với mức chênh lệch lãi suất dương nhằm kiếm lợi nhuận bằng cách mua vào đồng tiền có lợi suất cao và bán ra đồng tiền với lợi suất thấp hơn. Do vậy diễn biến xảy ra trong năm nay là điều tương đối hiếm gặp. Việc bán khống các cặp tiền có chênh lệch lãi suất âm chỉ đem lại lợi nhuận trong 6/20 năm qua. Trên thực tế, điều này có thể do hiện tượng cân bằng lãi suất không đảm bảo (Uncovered interest-rate parity) mà ở đó mức chênh lệch lợi suất giữa 2 quốc gia bị triệt tiêu bởi biến động của tỷ giá. Ví dụ như đồng USD, dù là một trong những đồng tiền có mức lợi suất cao, nhưng đã giảm giá mạnh kể từ cuối tháng 3 đến nay.

Chiến thuật bán khống trên có thể sẽ không còn hiệu quả trong năm 2021 khi lãi suất điều hành của hầu hết các NHTW ở các nước phát triển đang tiệm cận dần tới mức đáy. Cục dự trữ Liên bang Mỹ dường như đã đưa lãi suất xuống mức đáy và không có ý định tiếp tục giảm xuống mức âm. Trong khi đó, ECB, NHTW Thụy Sỹ và Thụy Điển, nằm trong các quốc gia có lãi suất điều hành thấp nhất trên toàn cầu, nhiều khả năng sẽ chưa thay đổi chính sách trong tương lai gần. Dù cho ECB đã phát đi tín hiệu sẽ tiếp tục tăng cường nới lỏng vào cuộc họp chính sách Tháng 12 tới, cơ quan này nhiều khả năng sẽ chỉ dừng lại ở việc mở rộng chương trình mua tài sản khẩn cấp thay vì cắt giảm thêm lãi suất điều hành.

Một sự chuyển dịch của đường cong lợi suất TPCP cũng có thể thay đổi câu chuyện của năm 2020. Các biện pháp kích thích tài khóa trong năm tới có thể điều chỉnh lại độ dốc của đường cong lợi suất, và qua đó giúp đồng USD với mức lợi suất cao lấy lại sự hấp dẫn của mình. Điều này có thể làm giảm sức hấp dẫn của các đồng tiền lợi suất thấp và khiến các giao dịch chênh lệch lãi suất được ưa chuộng trở lại vào năm sau.