Danske Bank Research: Báo cáo vĩ mô Eurozone - Ngành dịch vụ và cú hích 'vàng' từ Olympic Paris 2024

Thành Duy

Junior editor

Báo cáo của Danske Bank Research.

Điểm chính

Lạm phát dự kiến sẽ giảm, tuy nhiên lĩnh vực dịch vụ vẫn duy trì ở mức cao. GDP năm 2024 được kỳ vọng sẽ tăng trưởng khả quan sau một năm 2023 tương đối trì trệ. Chúng tôi dự báo Ngân hàng Trung ương Châu Âu (ECB) sẽ cắt giảm lãi suất chính sách vào tháng 9 và tháng 12, sau đó là ba lần nữa với 25 bps trong năm 2025.

Chỉ số PMI Dịch vụ Eurozone nhận được cú hích 'vàng' từ Olympic Paris 2024

Hoạt động kinh tế Eurozone đã có dấu hiệu phục hồi nhẹ vào tháng 8, với chỉ số PMI tổng hợp bất ngờ tăng lên 51.2 từ mức 50.2 của tháng trước. Tuy nhiên, ngành sản xuất vẫn gặp nhiều khó khăn, đặc biệt là tại Đức, khi hoạt động công nghiệp suy yếu và chỉ số niềm tin kinh doanh Ifo giảm. Ngược lại, ngành dịch vụ chứng kiến sự tăng trưởng mạnh mẽ, nhờ vào sự lan tỏa tích cực từ Olympic Paris 2024. Cụ thể, chỉ số PMI Dịch vụ của Pháp đã tăng vọt lên 55.0 từ mức 50.1. Nếu không tính đến yếu tố này, chỉ số PMI Dịch vụ của toàn khu vực vẫn giữ ổn định ở mức 51.9, thể hiện sự tăng trưởng tương đối khiêm tốn. Điều này cho thấy sự phân hóa rõ rệt trong nền kinh tế khu vực, với một số lĩnh vực tăng trưởng mạnh mẽ trong khi phần còn lại vẫn gặp khó khăn.

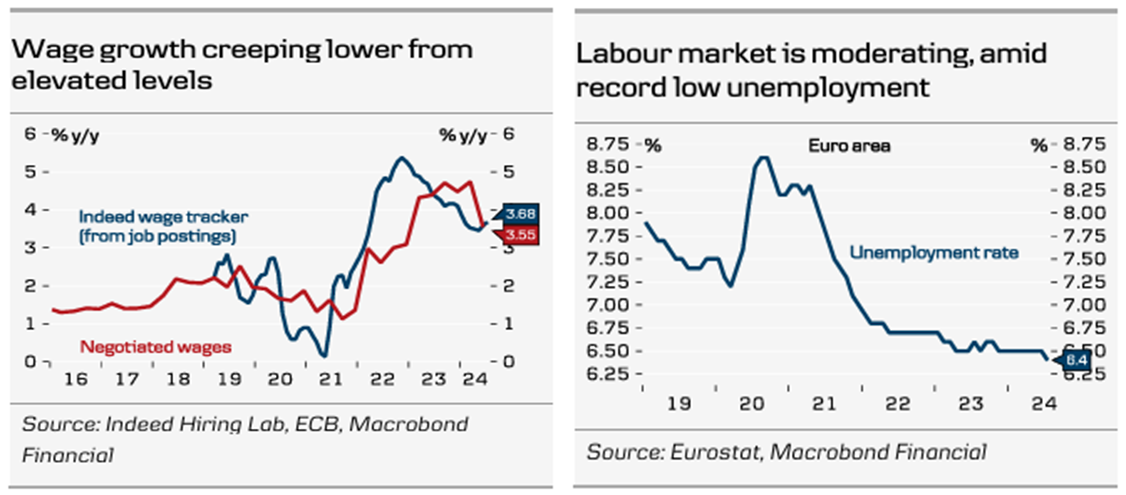

Mặt khác, thị trường lao động có dấu hiệu hạ nhiệt nhẹ trong thời gian gần đây. Chỉ số việc làm trong PMI đã giảm xuống mức âm lần đầu tiên trong vòng 8 tháng, chủ yếu do sự suy yếu trong ngành sản xuất. Tuy nhiên, việc làm trong lĩnh vực dịch vụ lại tăng nhẹ. Dù vậy, với tỷ lệ thất nghiệp ở mức thấp kỷ lục 6.4% vào tháng 7, thị trường lao động vẫn được đánh giá là rất mạnh so với các giai đoạn trước đây. Chúng tôi dự báo thị trường lao động sẽ tiếp tục duy trì đà này, mặc dù các chỉ số nhu cầu việc làm dựa trên khảo sát đã có xu hướng giảm.

Mức tăng lương thương lượng đã sụt mạnh xuống còn 3.55% trong Q2, so với mức 4.72% trong Q1. Do tiền lương chiếm đến 2/3 tổng chi phí nhân công, nên đây là một cơ sở đáng tin cậy để dự báo cho tiền lương bình quân trên mỗi nhân viên (CpE) - một thước đo mà ECB thường dùng. Với dự báo của ECB cho thấy đà tăng trưởng lương tổng thể trong Q2 quay trở lại, ngân hàng trung ương này có thể sẽ đón tin vui khi dữ liệu CpE Q2 được công bố vào ngày 06/09. Tuy nhiên, một phần nguyên nhân dẫn đến sự sụt giảm của mức tăng lương thương lượng là do hiệu ứng cơ sở tại Đức. Ngoài ra, các chỉ số khác như công cụ theo dõi lương của Indeed Hiring Lab cũng cho thấy tốc độ giảm của tăng trưởng lương chậm đi. Điều này ngụ ý rằng mức tăng lương tổng thể có khả năng sẽ không giảm mạnh như lương thương lượng.

Dữ liệu thị trường lao động Eurozone

Lạm phát chung đã giảm xuống mức thấp nhất trong ba năm, đạt 2.2% vào tháng 8, phù hợp với dự báo. Diễn biến này chủ yếu do hiệu ứng cơ sở của giá năng lượng. Tuy nhiên, lạm phát lõi vẫn giữ nguyên ở mức 2.84%. Điều này là do lạm phát trong lĩnh vực dịch vụ tiếp tục tăng mạnh, chủ yếu đến từ chi phí tăng cao và nhu cầu lao động lớn. Bên cạnh đó, các chỉ số giá trong PMI cho thấy lạm phát hàng hóa lõi đang có xu hướng ổn định. Chúng tôi dự báo lạm phát lõi sẽ giảm dần và đạt mục tiêu 2% vào cuối năm 2025. Đồng thời, lạm phát chung có thể đạt 2% vào tháng tới và dự kiến sẽ duy trì ở mức trung bình 2.1% trong năm 2025.

Chúng tôi đã điều chỉnh nhẹ dự báo của mình về triển vọng chính sách tiền tệ của ECB. Dự kiến ngân hàng trung ương này sẽ cắt giảm lãi suất 25 bps vào cả tháng 9 và tháng 12. Đối với năm 2025, chúng tôi dự báo sẽ có thêm ba lần cắt giảm, đưa lãi suất về mức 2.5% vào cuối năm. Sự điều chỉnh này là do hoạt động kinh tế và tăng trưởng tiền lương có dấu hiệu chậm lại, làm giảm bớt áp lực lạm phát. Bên cạnh đó, chúng tôi tin rằng ngoài lạm phát, ECB sẽ cân nhắc toàn bộ bức tranh kinh tế và tính bền vững của đà giảm về mục tiêu 2%, trước khi tiếp tục thực hiện các biện pháp nới lỏng chính sách tiền tệ.

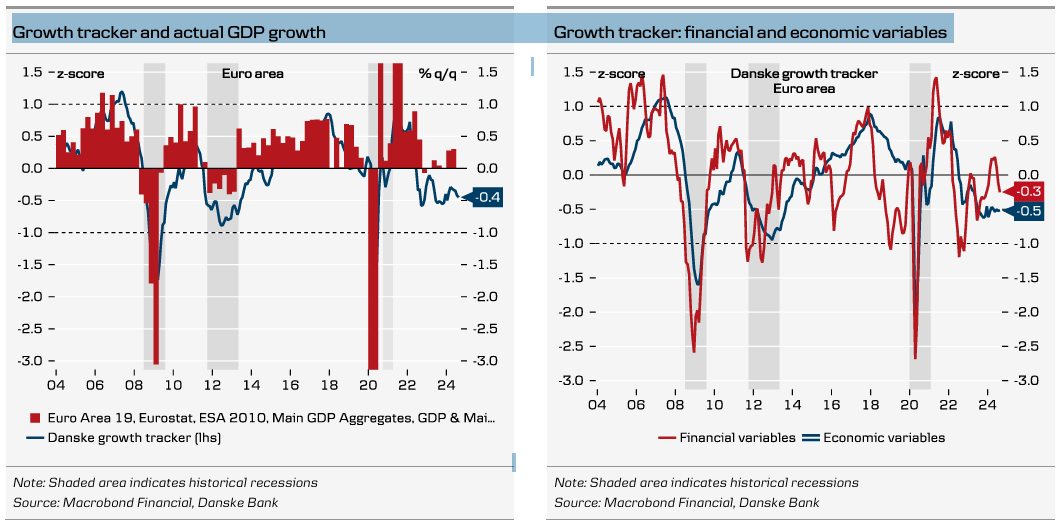

Công cụ theo dõi tăng trưởng Eurozone của Danske Bank

Công cụ theo dõi tăng trưởng của chúng tôi vẫn ở mức -0.4 vào tháng 8. Các yếu tố tài chính tiếp tục suy yếu, nguyên nhân chính là do chỉ số Sentix giảm. Mặt khác, các yếu tố kinh tế hầu như không đổi ở mức -0.5. Cụ thể, tăng trưởng cung tiền M1 thực tế, ZEW và PMI tổng hợp đã có cải thiện; trong khi tỷ lệ thất nghiệp và tăng trưởng tín dụng lại xấu đi.

Tuy nhiên, chúng tôi nhận thấy rằng, nếu chỉ nhìn vào các con số theo nghĩa đơn thuần để dự báo tăng trưởng GDP, độ chuẩn xác đã giảm đi đáng kể trong thời gian gần đây. Do đó, chúng tôi sẽ tập trung nhiều hơn vào việc phân tích sự thay đổi của các chỉ số này thay vì chỉ quan sát và kết luận một cách đơn thuần.

(Điều này có nghĩa là, thay vì chỉ phát biểu rằng: "Chỉ số A đang ở mức -0.4, cho thấy …", các nhà phân tích sẽ quan tâm nhiều hơn đến câu hỏi: "So với tháng trước, chỉ số A đã tăng hay giảm, mức độ là bao nhiêu và tại sao?...)

Kết quả phân tích cho thấy đà tăng trưởng kinh tế tích cực trong nửa đầu năm đã có dấu hiệu chậm lại trong suốt mùa hè. Để dự báo chính xác hơn về tăng trưởng kinh tế trong thời gian tới, chúng tôi sẽ đặt trọng tâm vào việc đánh giá các yếu tố kinh tế. Dựa trên những phân tích hiện tại, chúng tôi vẫn kỳ vọng nền kinh tế sẽ phục hồi dần dần trong thời gian ngắn.

Công cụ theo dõi tăng trưởng Eurozone của Danske Bank

Danske Bank Research