Dừng phụ thuộc Australia, Trung Quốc đi đâu để đảm bảo nguồn cung quặng sắt?

Tin Tức Tổng Hợp

feeder

Trung Quốc quan tâm đến nhiều mỏ quặng sắt ở nước ngoài với trữ lượng lớn nhưng không thể tiếp cận hầu hết trong số đó do vấn đề thể chế và nguồn vốn có hạn.

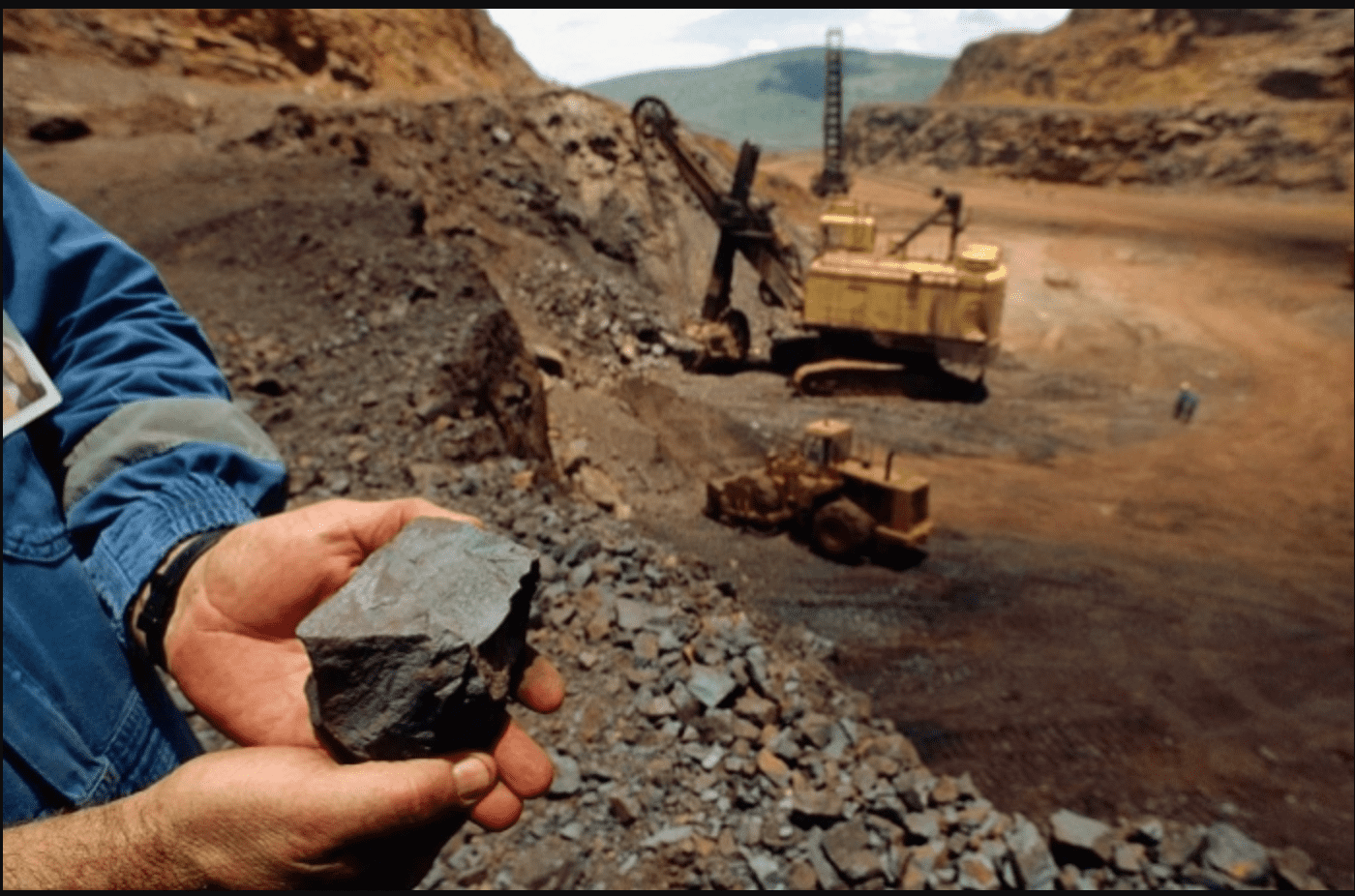

Các nhà phân tích cho rằng bây giờ là thời điểm để Trung Quốc bắt đầu đa dạng hóa nguồn cung quặng sắt, dần tách khỏi Australia, tiến đến những nơi như Brazil và Tây Phi. Nhưng với những lựa chọn thay thế trong ngắn hạn bị hạn chế, phụ thuộc vào quặng sắt Australia hiện vẫn là lựa chọn tốt nhất của Trung Quốc. (Minh họa: Perry Tse)

Paulo Salvador, giám đốc điều hành của công ty điều hành cảng Brazil Grao Para Multimodal, cho biết miền bắc Brazil có rất nhiều quặng sắt chất lượng cao chưa được khai thác nhưng những vấn đề đan xen trong bộ máy hành chính và sự hạn chế nguồn vốn đã cản trở các nỗ lực sản xuất trong nhiều năm.

Các bang như Para, Piaui và Toncantins có ít nhất 3 mỏ quặng sắt với trữ lượng gần 10 tỷ tấn sẵn sàng để khai thác, nhưng vẫn chưa được đưa vào hoạt động. Paulo Salvador cũng nói rằng đây chỉ phần nổi của tảng băng chìm về thực tế quặng sắt của Brazil.

Tuy nhiên, cũng theo Salvador, với quyết tâm thương mại và nguồn lực tài chính, những mỏ quặng trên có thể sản xuất đủ quặng sắt để cân bằng thị trường, vốn đang ghi nhận mức tăng giá lịch sử, và thỏa mãn nhu cầu từ thị trường Trung Quốc.

Brazil có rất nhiều nguyên liệu thô, nhưng mấu chốt là khai thác chúng, ông nói.

Vào cuối năm ngoái, giá quặng sắt chạm mốc 180 USD/tấn – cao kỷ lục kể từ năm 2011 trong giai đoạn phục hồi sau khủng hoảng tín dụng. Ngược lại, khi Trung Quốc vượt qua suy thoái kinh tế vào năm 2015, giá quặng sắt giảm xuống thấp nhất 38 USD/tấn.

|

|

Diễn biến giá quặng sắt năm 2020. |

Với những xung đột chính trị đan xen ngày càng gia tăng giữa Trung Quốc và Australia – đã bước sang tháng thứ 9 – và với mục tiêu của Bắc Kinh là giảm lượng khí thải carbon trong lĩnh vực sản xuất thép sử dụng than để giải quyết các mục tiêu về khí hậu, Salvador cho rằng đây là thời điểm thích hợp để Trung Quốc đa dạng hóa nguồn cung quặng sắt.

“Theo quan điểm của tôi, việc các nhà đầu tư Trung Quốc không tham gia thăm dò khoáng sản ở Brazil không hề liên quan đến các rào cản, mà bởi họ chưa cảm thấy có nhu cầu này”, ông nói.

“Trong nhiều năm, thị trường quặng sắt đã cân bằng về cả cung cầu, và kết quả có được là giá ổn định. Với những diễn biến về cả cung và cầu gần đây, thị trường cần phải có sự cân bằng lại”.

Theo số liệu của hải quan Trung Quốc, nước này vẫn đang phục thuộc rất nhiều vào nguồn quặng sắt của Australia. Ít nhất trong vòng 6 năm trở lại đây, Trung Quốc nhập khẩu 60% tổng lượng quặng sắt từ Australia và 20% từ Brazil.

Tuy nhiên, ngay trước khi năm 2020 kết thúc, Bộ Công nghiệp và Công nghệ thông tin Trung Quốc (MIIT) công bố kế hoạch cải cách 5 năm, bao gồm đầu tư nhiều hơn vào các mỏ quặng sắt ở nước ngoài và tăng cường sản xuất thép từ phế liệu.

MIIT cũng kêu gọi đa dạng hóa các nguồn thay thế cho kim loại sản xuất thép, bao gồm mangan và crom.

“Trung Quốc sẽ đẩy nhanh xây dựng các dự án quặng sắt lớn ở Tây Phi và Tây Australia”. MIIT cho biết thêm rằng Trung Quốc sẽ tăng cường quan hệ hợp tác với các nước giàu tài nguyên khác như Nga, Kazakhstan, Mông Cổ, Campuchia và các quốc gia láng giềng.

“Ngành thép nên cân nhắc các mỏ ở Đông Nam Á, Trung Á và châu Phi… để tạo nguồn cung nguyên liệu thô hiệu quả càng sớm càng tốt”.

Bên cạnh việc đa dạng hóa, Trung Quốc cũng tìm cách hạ nhiệt nhu cầu. Bộ trưởng MIIT Xiao Yaquing, tại Hội nghị Công tác Thông tin và Công nghiệp quốc gia năm 2021 vào tháng 12, yêu cầu ngành thép “kiên quyết” giảm sản lượng vào năm 2021.

Nhưng các nhà phân tích cũng dự đoán rằng con đường đa dạng hóa nguồn cung quặng sắt của Trung Quốc – bằng cách sử dụng thép phế liệu nhiều hơn, mở các mỏ mới ở nước ngoài, tìm các nguồn nhập khẩu mới và tăng sản lượng quặng sắt trong nước – đang gặp nhiều trở ngại.

Rất ít người tin rằng quốc gia sản xuất thép lớn nhất trên thế giới có thể loại bỏ sự phụ thuộc vào những nguồn cung cấp hiện tại, đặc biệt là từ Australia, vào năm 2025 – thời điểm kết thúc kế hoạch 5 năm mới được MIIT công bố.

“Để thay thế mức nhập khẩu hiện tại thông qua đầu tư sản xuất mới đơn giản là không thực tế, đặc biệt là trong vòng 5 năm”, nhà phân tích quặng sắt Erik Hedborg nói.

|

|

Một nhà máy thép ở thành phố Thừa Đức, tỉnh Hà Bắc. Ảnh: AFP/Getty Images. |

Kim Christie, chuyên gia phân tích cấp cao tại công ty nghiên cứu năng lượng Wood Mackenzie, cũng đồng quan điểm. “Trung Quốc đang có nguồn cung quặng sắt chất lượng tốt, giá rẻ từ Australia và Brazil, và ít nhất là trong 5 năm tới, chúng tôi không cho rằng điều này sẽ thay đổi”.

Theo Viện nghiên cứu và Quy hoạch công nghiệp luyện kim, dự báo sản lượng thép của Trung Quốc cho năm 2021 là một con số khổng lồ: 1,065 tỷ tấn. Thông thường, để sản xuất một tấn thép cần 1,5 tấn quặng sắt. Vậy nên, Trung Quốc cần khoảng 1,38 tỷ tấn sắt nhập khẩu để bổ sung cho 240 triệu tấn quặng sẳt dự kiến khai thác được trong nước, để sản xuất khối lượng thép mục tiêu.

Điều này có nghĩa là dựa trên tỷ lệ hiện tại, Australia có khả năng cung cấp khoảng 700 đến 800 triệu tấn quặng sắt cho Trung Quốc trong năm nay, trong khi Brazil cung cấp khoảng 300 triệu tấn.

Sản lượng quặng sắt trong nước của Trung Quốc đã giảm từ mức 400 triệu tấn vào năm 2014, chủ yếu là do các nhà sản xuất không chịu được chi phí cao và do mức phát thải lớn đến từ việc sản xuất quặng sắt chất lượng thấp thành thép. Phần lớn quặng cấp thấp cần được trộn lẫn với quặng chất lượng cao từ Brazil mới có thể luyện thành thép.

Các nhà phân tích cho rằng việc đẩy mạnh sản xuất trong nước dường như chỉ là ngõ cụt.

“Trung Quốc có thể và sẽ tăng sản lượng trong nước khi cần, nhưng các mỏ quặng trong nước thường nhỏ, chi phí cao, do đó giá cả cũng phải đủ cao để khuyến khích các nhà sản xuất trong nước. Theo giá hiện tại, sản xuất nội địa của Trung Quốc vẫn đang mang tính kinh tế, nhưng một khi giá giảm xuống dưới mốc 80 USD/tấn, hầu hết tỷ trọng sản xuất nội địa sẽ trở thành không kinh tế”, Christie nói.

Một lựa chọn rõ ràng cho Trung Quốc là ký thỏa thuận với các nhà xuất khẩu mới hoặc vận hành các mỏ quặng mới ở nước ngoài, như Salvador ám chỉ.

Trung Quốc đã có một khởi đầu thuận lợi. Các doanh nghiệp nhà nước ký các thỏa thuận xung quanh phần mỏ quặng sắt chưa khai thác lớn nhất trên thế giới – mỏ Simadou khổng lồ tại Guinea Tây Phi với hàng tỷ tấn quặng sắt cao cấp.

Trung Quốc nắm giữ lợi ích ở cả khối phía bắc và phía nam của khu trữ lượng, thông qua các công ty Shandong Weiqiao và Aluminium Corp (Chinalco)

Dù vậy, để mỏ Simandou bắt đầu hoạt động, các cơ sở sản xuất quy mô lớn và hậu cần sẽ cần phải được xây dựng. Điều này đòi hỏi thời gian, và có thể sẽ gặp trục trặc, giống như hầu hết các dự án mỏ siêu quy mô khác, các chuyên gia phân tích cảnh báo. Chính phủ Guinea đặt mục tiêu cao, cam kết đưa hai lô đất phía bắc vào sản xuất vào khoảng năm 2025. Tuy nhiên, Christie của Wood Mackenzie tỏ ra không lạc quan về năng lực của chính phủ Guinea.

“Chúng tôi không mong đợi những tấn quặng sắt đầu tiên đến từ Simandou, ít nhất là cho đến năm 2026 – 2028, giả sử rằng việc này sẽ được tiếp tục”, bà nói. “Hầu hết dự án ở châu Phi là đầu tư mới, rủi ro về mặt chính trị và đòi hỏi nguồn vốn lớn. Đây không phải là giải pháp ngắn hạn”.

Và ngay cả khi dự án thực sự đi vào hoạt động vào năm 2025, công suất tối đa khoảng 150 triệu tấn của Simandou sẽ vẫn chỉ là một phần nhỏ trong thị phần toàn cầu do Australia và Brazil thống trị, Hedborg của CRU Group cho biết.

Ngoài Simandou, các khoản đầu tư nước ngoài khác của Trung Quốc – chẳng hạn như Sino Iron và Karara ở Australia, mỏ Tonkolili ở Sierra Leone và Marcona ở Peru – có thể đóng góp tổng cộng khoảng 45 triệu tấn quặng sắt mỗi năm.

Đối với tham vọng tìm kiếm những mở quặng mới của Trung Quốc, trưởng nhóm nghiên cứu toàn cầu của IHS Markit về than, kim loại và khai thác, tiến sĩ James Stevenson, cảnh báo rằng việc cấp phép có thể mất nhiều năm, đặc biệt là ở các quốc gia có danh sách kiểm tra nghiêm ngặt về môi trường. Sẽ rất khó để bên khai thác có thể bắt đầu đào quặng sắt từ các dự án mới vào năm 2025, dù đây có thể là một lựa chọn hợp lý về dài hạn.

Đất nước càng phát triển, thời gian cấp phép càng kéo dài. Ở những nơi như Australia, các bên khai thác mỏ có thể mất đến 5 năm để đảm bảo giấy tờ phù hợp, Stevenson nói.

“Chỉ riêng một tuyên bố về tác động môi trường có thể mất đến khoảng 18 tháng hoặc hơn”, ông nói.

Tuy nhiên, Trung Quốc có cơ hội cao hơn để loại bớt phần nào sự phụ thuộc vào quặng sắt nước ngoài bằng cách tăng cường sản xuất thép từ phế liệu, theo CEO Sean Davidson của cơ quan báo cáo giá Davis Index.

MIIT, trong quá trình cải tổ, đặt mục tiêu nâng mức sử dụng thép phế liệu trong nước hàng năm lên 300 triệu tấn vào năm 2025, từ mức tiêu thụ khoảng 240 triệu tấn hiện tại. Đồng thời hứa hẹn đảm bảo lượng thép sản xuất từ phế liệu từ các lò điện hồ quang (EAF) sẽ chiếm 20% tổng sản lượng hàng năm, như một phần của kế hoạch đa dạng hóa. Thép Trung Quốc hầu hết được sản xuất bằng quy trình khử oxy trong lò cao bằng than.

Davidson cho rằng đây là mục tiêu không hề viển vông, đặc biệt là khi “13% thép hiện nay đã là thép do EAF sản xuất” và việc sử dụng thêm 60 triệu tấn phế liệu không hề nằm ngoài khả năng của Trung Quốc. “Đương nhiên là điều này cần phải thực hiện cùng lúc với việc dừng sản xuất thép bằng lò cao”, ông nói.

Việc xây dựng các nhà máy EAF mới không quá tốn kém, ông nói thêm, nhưng chi phí này có thể sẽ tăng nếu các lò hiện tại đóng cửa.

Nếu Trung Quốc có thể xây dựng nhiều EAF hơn và khắc phục chi phí gia tăng thì việc đạt mục tiêu tiêu thụ 300 triệu tấn phế liệu trong 5 năm sẽ vô cùng đơn giản.

Tuy nhiên, dù Trung Quốc có rất nhiều kim loại phế liệu nhưng vận chuyển chúng từ các vùng xa xôi của đất nước đến các nhà máy chế biến bên bờ biển, và sau đó là các nhà máy thép, là khá khó khăn. Một lần nữa, thời gian là điều vô cùng quan trọng để vượt qua những trở ngại trên.

“Tại thời điểm hiện tại, việc xử lý khối lượng lớn phế liệu nằm xa bờ biển là rất tốn kém”, Davidson nói. “Chính vì vậy, giá cả cuối cùng, sau khi tính cả yếu tố vận chuyển, là rất cao. Trong những năm tới, đây sẽ không còn là vấn đề nữa. Và điều này sẽ giúp cho phế liệu trong nước đem lại nhiều lợi nhuận hơn”.

Trong Quốc có thể sẽ cần nhập khẩu nhiều phế liệu hơn nữa, nhưng quốc gia này đang đi trước trong vấn đề này sau khi dỡ bỏ lệnh cấm vận 2 năm vào ngày 1/1, Davidson nói.

Nhưng ngay cả khi sản xuất thép từ phế liệu, quặng sắt vẫn cần thiết, Davidson cảnh báo. Để cho ra thép tốt, phế liệu trộn với gang – trung gian giữa quặng sắt và thép – là rất quan trọng.

Theo Salvador của Grao Para Multimodal, nhìn vào mục tiêu đa dạng hóa nguồn cung và tách khỏi sự phụ thuộc vào Australia của Trung Quốc, công ty khai thác Vale của Brazil có thể sẽ tạo ra thêm 100 triệu tấn quặng sắt để thay thế các lô hàng Australia nếu hoạt động hết công suất và tiếp tục mở rộng. Tuy nhiên điều này vẫn còn phải xem xét.

Với việc bổ sung các nguồn quặng sắt thay thế có tiềm năng, Trung Quốc có thể thay thế từ 300 triệu đến 350 triệu tấn quặng sắt Australia, nhưng không phải là trong ngắn hạn. Và thậm chí sau đó, nguồn thay thế này vẫn chỉ ít hơn một nửa những gì Australia đang cung cấp cho Trung Quốc.

Do đó, các nhà phân tích cho rằng Trung Quốc sẽ vẫn phải phụ thuộc vào quặng sắt của Australia trong nhiều năm tới.

link gốc tại đây

ndh.vn tổng hợp theo SCMP