JPMorgan Research: Kinh tế Mỹ xuất hiện tín hiệu rạn nứt

Đức Nguyễn

FX Strategist

Nhận định của JPMorgan Research tại New York.

Loạt dữ liệu kinh tế mới nhất đang củng cố kỳ vọng Fed sẽ bắt đầu hạ lãi suất vào cuối năm nay. Dữ liệu chi tiêu phản ánh tăng trưởng GDP ở mức khiêm tốn trong quý II và có thể thấp hơn dự báo 2.0% của JPMorgan, sau mức tăng 1.4% trong quý I. Dữ liệu mới nhất về lạm phát lương và giá cả cũng đang hạ nhiệt. Hơn nữa, biên bản cuộc họp FOMC tháng 6 cho thấy Ủy ban nhìn chung dự báo triển vọng lạm phát nhẹ nhàng. Dù JPMorgan vẫn tin Fed sẽ hạ lãi suất lần đầu vào tháng 11, khả năng hạ lãi suất vào tháng 9 đang gia tăng.

Tin tức quan trọng nhất trong tuần này là báo cáo việc làm tháng 6. Trong khi biên chế tăng 206,000, gần với kỳ vọng, hầu hết các chi tiết khác lại hơi yếu. Đáng chú ý nhất là tỷ lệ thất nghiệp tăng nhẹ lên 4.1% và đã tăng trong ba tháng qua. Thu nhập trung bình theo giờ tăng 0.3% so với tháng trước (như dự báo) và 3.9% so với cùng kỳ. Biên chế tháng trước được điều chỉnh giảm 111,000, tiếp tục xu hướng điều chỉnh giảm.

Các chỉ số thị trường lao động khác trong tuần này đều trái chiều. Cơ hội việc làm tăng trong tháng 5, đi ngược lại xu hướng giảm gần đây. Số đơn xin tiếp tục nhận trợ cấp thất nghiệp trong tuần kết thúc ngày 22/6 tăng lên mức cao nhất kể từ cuối năm 2021, cho thấy thị trường lao động đang tiếp tục suy yếu khi bước vào tháng 7.

Dữ liệu hoạt động kinh tế tháng 5 nhìn chung cũng đều yếu. Chi tiêu xây dựng giảm nhẹ, thâm hụt thương mại tăng lên mức cao nhất kể từ cuối năm 2022, đồng thời đơn đặt hàng và vận chuyển hàng hóa vốn lại giảm. Một số chỉ số khác cho thấy tăng trưởng hoạt động trong lĩnh vực sản xuất hàng hóa vẫn khiêm tốn. Số liệu ISM sản xuất giảm sâu khỏi mức 50 và việc làm sản xuất giảm 8,000 vào tháng trước. Hoạt động ngành dịch vụ cũng có thể đang yếu đi do số liệu ISM dịch vụ tháng 6 giảm mạnh.

Tâm điểm tuần tới sẽ là báo cáo CPI tháng 6 vào thứ Năm. JPMorgan và thị trường chung kỳ vọng chỉ số CPI lõi trừ năng lượng và thực phẩm sẽ tăng 0.2%. Hai ngày trước báo cáo, Chủ tịch Powell sẽ điều trần tình hình chính sách tiền tệ bán niên trước ủy ban ngân hàng Thượng viện.

Tỷ lệ thất nghiệp tăng cao hơn

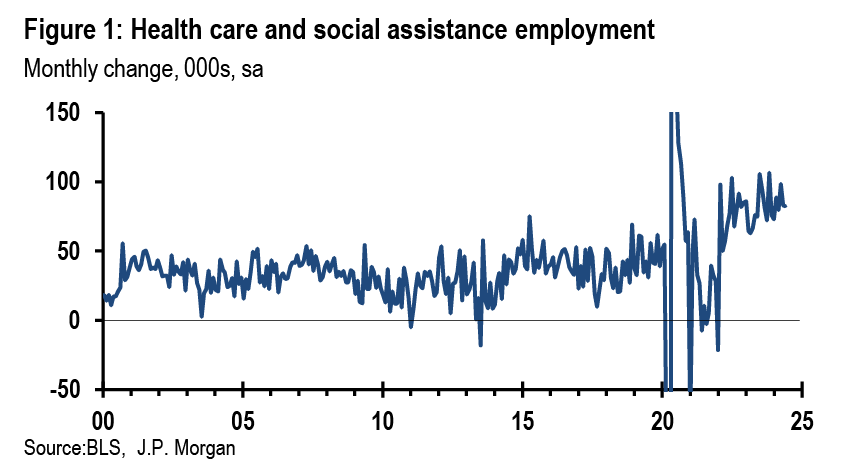

Biên chế tăng 206,000 đã được hỗ trợ từ lĩnh vực công, với 70,000 việc làm mới, do chính quyền tiểu bang và địa phương thúc đẩy. Việc làm tư nhân tăng 136,000; mảng y tế và an sinh xã hội chiếm 82,000 trong số đó (Hình 1). Việc làm trợ giúp tạm thời giảm 49,000 - đây được là một chỉ báo sớm, mặc dù công việc trợ giúp tạm thời đã giảm kể từ đầu năm 2022. Việc làm tại nhà máy giảm 8,000.

Hình 1: Tăng trưởng việc làm y tế và an sinh xã hội

Thời gian làm việc trung bình tuần duy trì ổn định ở mức 34.3 giờ, dù thời gian làm việc của lao động sản xuất và cấp không quản lý giảm xuống còn 33.7 giờ. Số giờ làm việc tăng 1.6% trong quý trước (so với cùng kỳ) — khi tốc độ tăng trưởng đang ở mức bằng hoặc dưới 2.0% — phản ánh một quý tăng trưởng năng suất yếu. Thu nhập trung bình mỗi giờ tăng 0.3% ở tất cả lao động và lao động sản xuất. Trong quý, thu nhập tăng 3.5%, và 3.2% đối với lao động sản xuất. Trước đây, Chủ tịch Powell đã từng đề cập đến mức tăng lương khoảng 3.5% phù hợp với lạm phát giá cả ổn định.

Chuyển sang khảo sát hộ gia đình, ngoài thất nghiệp tăng, hầu hết các chi tiết khác đều không đến nỗi. Chính xác đến từng số thập phân, thất nghiệp đã tăng từ 3.964% trong tháng 5 lên 4.054% vào tháng trước. Trung bình 3 tháng gần nhất đạt 4.0%, tăng 0.5% so với đáy chu kỳ. Phần lớn đà tăng đến từ phụ nữ trưởng thành, tăng từ 3.4% lên 3.7%. Xét theo trình độ học vấn, thất nghiệp tại nhóm người có bằng cử nhân tăng đáng kể, từ 2.1% lên 2.4%. Tỷ lệ tham gia lực lượng lao động tăng lên 62.6%, hồi phục một nửa mức giảm của tháng trước. Tỷ lệ việc làm trên dân số giữ ổn định ở mức 60.1%.

Thước đo việc làm hộ gia đình đã tăng thêm 116,000 vào tháng trước, và tăng 322,000 khi được điều chỉnh khớp với định nghĩa khảo sát cơ sở; xét theo cái nào, việc làm hộ gia đình vẫn khá yếu so với năm trước. Thất nghiệp đã tăng 162,000 vào tháng trước, cho thấy tỷ lệ việc làm trống/thất nghiệp sẽ tiếp tục xu hướng giảm. Tháng trước ghi nhận số lượng người làm việc bán thời gian giảm mạnh vì lý do kinh tế và vì điều này, thước đo sử dụng lao động chưa đạt mức không đổi ở mức 7.4%.

Hình 2: Tỷ lệ thất nghiệp và sử dụng lao động chưa đạt mức

Báo cáo JOLTS tháng 5 ghi nhận số cơ hội việc làm từ 7.919 triệu (điều chỉnh giảm, 8.059 triệu trước đó) lên 8.140 triệu. Dữ liệu này đã làm gián đoạn xu hướng giảm trong nhu cầu lao động. Cả cơ hội việc làm và tỷ lệ tuyển dụng đều tăng 0.1% trong tháng 5; ở mức 4.9%, tỷ lệ mở tuyển dụng vẫn cao hơn một chút so với mức 4.5% khi bắt đầu đại dịch, khi đó cũng là giai đoạn thị trường lao động thắt chặt. Tỷ lệ việc làm trống/thất nghiệp duy trì ở mức 1.2.

Hình 3: Tỷ lệ việc làm trống trên thất nghiệp

Số đơn xin trợ cấp thất nghiệp lần đầu đã tăng từ 234 nghìn lên 238 nghìn trong tuần kết thúc vào ngày 29/6. Số liệu trợ cấp thất nghiệp có vẻ đã ổn định trong biên độ cao hơn một chút so với đầu năm, dù nhìn chung đang tương đương với mùa hè năm ngoái. Đơn xin tiếp tục nhận trợ cấp cũng tăng trong tuần 22/6, lên 1.858 triệu và hiện đang cao hơn biên độ từ năm ngoái.

Hoạt động kinh tế quý II đang đuối sức

Ngoài thị trường lao động, dữ liệu tháng 5 về xây dựng, đơn đặt hàng và vận chuyển của nhà máy cũng như thương mại quốc tế đều hụt hơi và có thể dự báo GDP 2.0% của JPMorgan sẽ không đạt được. Chi tiêu xây dựng giảm 0.1% trong tháng 5. Trong khi chi tiêu xây dựng đang có xu hướng tăng bền vững kể từ giai đoạn phục hồi sau đại dịch, động lực đã chững lại trong những tháng gần đây. Cả đơn đặt hàng và vận chuyển hàng hóa tư liệu sản xuất lõi — một chỉ báo cho chi tiêu tài sản cố định — đều giảm 0.6% trong tháng 5. Cuối cùng, thâm hụt thương mại danh nghĩa đã tăng từ 74.5 tỷ USD (điều chỉnh) lên 75.1 tỷ USD trong tháng 5. Xuất khẩu giảm 0.7% trong khi nhập khẩu giảm 0.3%, với hàng hóa giảm và dịch vụ tăng mạnh ở cả xuất nhập khẩu.

Có một số tin tức trái chiều trong khảo sát kinh doanh tháng 6, tùy việc ta nhìn vào nhìn vào PMI S&P hay ISM. Số liệu ISM dịch vụ giảm mạnh vào tháng trước, dù tín hiệu đáng lo ngại đó không được phản ánh trong PMI S&P (Hình 4).

Hình 4: Đơn hàng mới/chỉ số ISM dịch vụ

Với báo cáo CPI tháng 6 của tuần tới, JPMorgan dự kiến lạm phát tháng đạt 0.1%, với toàn phần giảm bị hãm lại bởi giá năng lượng giảm và giá thực phẩm tăng nhẹ. Không tính lương thực và năng lượng, JPMorgan kỳ vọng CPI cơ bản sẽ tăng 0.2%. Chi phí nhà ở tăng mạnh sẽ tiếp tục bị cản lại bởi giá hàng hóa thấp hơn.

Trọng tâm: Tín hiệu thất nghiệp từ chênh lệch lao động

Tỷ lệ thất nghiệp trong tháng 6 đạt 4.1% (4.054% chưa làm tròn) — vẫn thấp so với lịch sử, nhưng cao hơn 0.7% so với đáy tháng 4/2023. Một chỉ báo kịp thời về xu hướng cơ bản của thất nghiệp là sự chênh lệch lao động từ khảo sát niềm tin người tiêu dùng hàng tháng của Conference Board. Số liệu đo khoảng cách giữa những người trả lời rằng công việc “nhiều” và “khó tìm”. Khoảng cách đó càng lớn thì quan điểm về điều kiện thị trường lao động càng thuận lợi và tỷ lệ thất nghiệp trung bình càng thấp (Hình 1). Chênh lệch lao động đã giảm so với mức cao nhất mọi thời đại vào năm 2022, nhưng vẫn ở gần mức cao nhất so với lịch sử và nhìn chung phù hợp với tỷ lệ thất nghiệp ở mức hơn 4% một chút. Tuy nhiên, mức giảm khiêm tốn trong chênh lệch lao động có thể ám chỉ thất nghiệp tăng một cách đáng ngại hơn: việc giảm xuống 15, vẫn cao so với lịch sử, báo hiệu thất nghiệp tăng 0.5% lên 4.6%.

Hình 1: Thất nghiệp và chênh lệch lao động Conference Board

Trong giai đoạn đầu của quá trình phục hồi sau đại dịch, chênh lệch lao động báo hiệu một trong những thị trường lao động mạnh nhất kể từ năm 1967, với chỉ số duy trì trên 30 trong 29 tháng liên tiếp. Trong thời gian đó, thất nghiệp ở mức dưới 4% trong 30 tháng liên tiếp - thời gian dài nhất kể từ cuối những năm 1960. Chênh lệch lao động đã giảm nhẹ trong những tháng gần đây nhưng đã hồi phục lên 24.0 trong cuộc khảo sát tháng 6.

Hình 2 biểu thị dữ liệu hàng tháng về chênh lệch lao động và tỷ lệ thất nghiệp, cho thấy các đường hồi quy phù hợp với cả hồi quy tuyến tính (màu cam) và bậc hai (màu xanh lá cây). Hồi quy tuyến tính ám chỉ thất nghiệp nằm trong khoảng từ 4.0-4.2%, còn hồi quy bậc hai ở mức 4.2-4.3%.

Hình 2: Chênh lệch lao động và thất nghiệp, hồi quy từ tháng 1/1967-2-2024, bỏ qua giai đoạn 2020-2021

Các quan sát kể từ tháng 1/2022 (chấm xanh nhạt) thường nằm dưới phân phối lịch sử, cho thấy một số biến đổi theo thời gian. Một phép hồi quy đơn giản sử dụng dữ liệu kể từ tháng 1/2022 cho thấy với chênh lệch lao động ở mức 24, 95% khả năng tỷ lệ thất nghiệp sẽ nằm trong khoảng từ 3.7-3.9%—thấp hơn so với hiện tại, cho thấy rằng một sự thay đổi có thể xảy ra trong mối quan hệ gần đây có thể đang diễn ra.

Ta có thể khái quát hóa điều này qua “hồi quy cục bộ” để ước tính mối quan hệ phi tuyến tính (và phi tham số) linh hoạt trong dữ liệu. Hình 3 phóng to phần mẫu có chênh lệch lao động dương và so sánh ước tính mức thấp nhất (màu xanh lá cây) với ước tính tuyến tính (màu cam). Mô hình gợi ý rằng, đối với các giá trị trên 24 hiện tại, tỷ lệ thất nghiệp dự kiến sẽ duy trì ở mức khoảng 4% và thay đổi rất ít. Nhưng khi chênh lệch lao động giảm so với mức hiện tại, tỷ lệ thất nghiệp ước tính sẽ tăng nhanh hơn so với mô hình tuyến tính. Ở giá trị 15 – vẫn là mức chênh lệch lao động cao đáng kể trong lịch sử – mô hình cho thấy tỷ lệ thất nghiệp nằm trong khoảng từ 4.6-4.7%. Tỷ lệ này không quá cao nhưng sẽ dấy lên mối lo ngại việc thị trường lao động suy yếu. Chênh lệch lao động giảm xuống dưới 10 - vẫn là một con số tốt - sẽ đưa tỷ lệ thất nghiệp lên tới gần 5%.

JPMorgan