Khi mà S&P500 đạt đỉnh, dưới đây là cách để phòng vệ rủi ro giảm giá

Huyền Trần

Junior Analyst

Chỉ số S&P 500 đã đạt ngưỡng cao kỷ lục 5,150 điểm, nhưng có vẻ thị trường đang được định giá quá cao khi chỉ số P/E tăng gần 21 lần. Thị trường có khả năng suy thoái khi tiềm ẩn các nguy cơ từ việc gia tăng lạm phát, suy thoái kinh tế hay việc Fed không muốn thực hiện cắt giảm lãi suất.

Tôi đã có một số bài viết về chỉ số S&P 500 để chia sẻ quan điểm của mình về thị trường cổ phiếu. Gần nhất là tháng 1, khi chỉ số S&P 500 đạt mốc 4760 điểm, tôi đã đưa ra khuyến nghị giữ cổ phiếu và những kỳ vọng trong ngắn hạn khi dự đoán chỉ số sẽ sớm cán mức kỷ lục. Đồng thời, tôi cũng bày tỏ nỗi lo ngại về triển vọng dài hạn của cổ phiếu khi chỉ số liên tục tăng nhanh.

Dự đoán của tôi đã thành hiện thực khi chỉ số S&P 500 đã cán mốc 5150 điểm -mức cao nhất mọi thời đại. Nhưng điều này tiềm ẩn quá nhiều rủi ro khiến tôi phải thận trọng hơn và có những biện pháp phòng ngừa rủi ro trong đầu tư dài hạn. Tôi sẽ chia sẻ thêm một vài quan điểm về chỉ số S&P 500 cùng những rủi ro có thể xảy ra và một chiến lược phòng ngừa hiệu quả.

Tình hình hiện tại

Gần đây, S&P 500 đã đạt mức cao nhất mọi thời đại là 5.150 điểm.

Điều đó nghe có vẻ tuyệt vời nhưng nó cũng đồng nghĩa với việc thị trường cổ phiếu đang được định giá quá cao so với giá trị thực. Dự kiến vào năm 2024, lợi nhuận trên mỗi cổ phiếu sẽ đạt 246 đô la, tăng hai chữ số so với năm ngoái, và điều này khiến tỷ lệ P/E tăng 21 lần. Đây là con số chưa từng có trong lịch sử.

Những rủi ro hiện nay

Không ai có thể đoán trước tương lai, mặc dù nền kinh tế đang phát triển mạnh mẽ và không một dấu hiệu nào cho thấy thị trường sẽ suy yếu. Nhưng liệu đây có phải là bình yên trước cơn bão?

Tôi cho rằng các yếu tố dưới đây có thể tác động lên thị trường, dựa theo mức ảnh hưởng lần lượt là:

1- Lạm phát sẽ quay trở lại

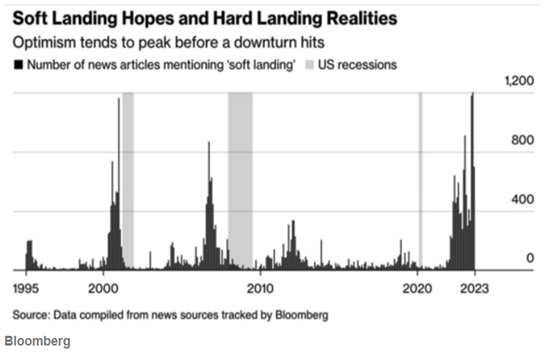

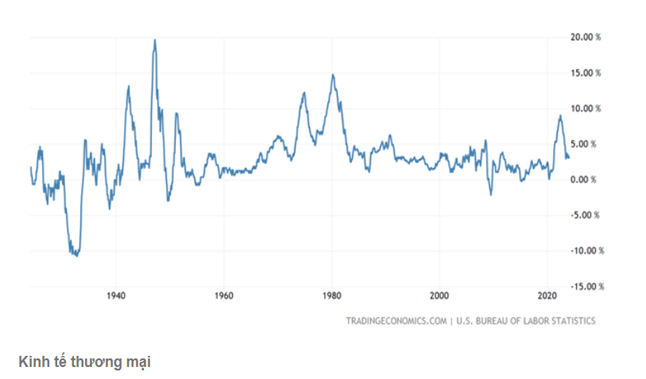

Nếu bạn nhìn vào biểu đồ dưới đây, bạn sẽ thấy rằng lạm phát hiếm khi ổn định sau đợt tăng giá đầu tiên. Thường thì, sẽ có một đợt tăng giá thứ hai với quy mô lớn hơn( theo số liệu các năm 1950 và 1980) . Tuy nhiên hiện nay không có dữ liệu nào cho thấy lạm phát có dấu hiệu gia tăng, thị trường vẫn đang phát triển, nhưng tác động của lạm phát là quá lớn nên ta cần đặc biệt chú ý .

2- Suy thoái kinh tế

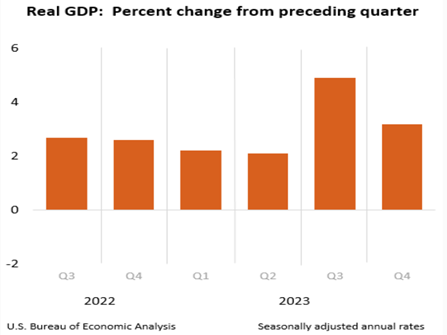

Trong hơn một năm qua, đã có nhiều đồn đoán về một cuộc suy thoái kinh tế nhưng nó vẫn chưa xảy ra. Thậm chí, GDP vẫn tăng trưởng mạnh mẽ vượt mục tiêu hơn 2% mà Fed đề ra. Gần đây nhất, GDP tăng đạt mức 3,2% trong quý 4 năm ngoái. Song vẫn cần chú ý về vấn đề suy thoái kinh tế khi đường cong lãi suất vẫn đang bị đảo ngược. Dựa theo kinh nghiệm về các cuộc suy thoái kinh tế trong lịch sử, tôi dự đoán đây có thể là khởi đầu của cuộc suy thoái diễn ra vào tháng 5 năm nay. Nó có thể dẫn đến việc Fed cắt giảm lãi suất trên diện rộng so với dự định ban đầu và đó sẽ là một tác động tiêu cực đối với chỉ số S&P 500, mặc dù mức giảm thấp hơn đáng kể so với nguy cơ lạm phát gia tăng.

3- Fed miễn cưỡng cắt giảm lãi suất

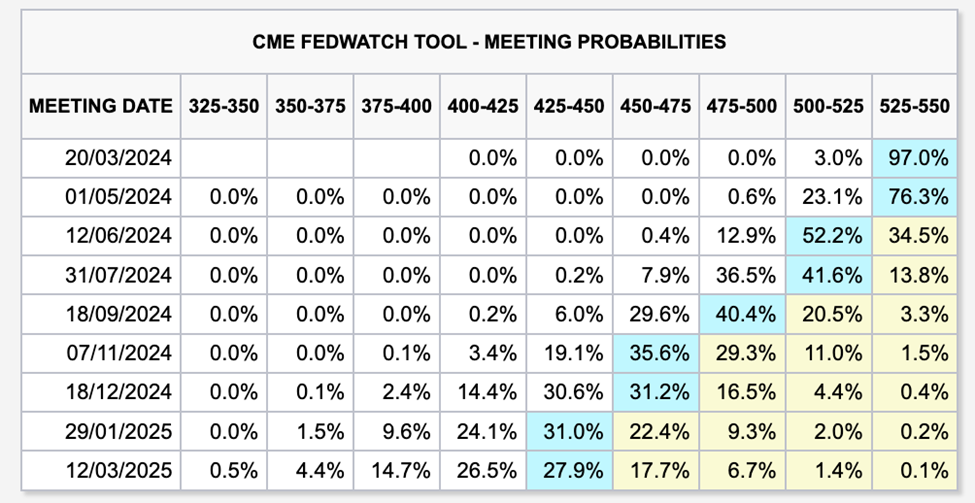

Cuối cùng, rủi ro tuy có tác động ít nhất nhưng có khả năng xảy ra nhất là việc Fed sẽ tiếp tục duy trì lãi suất hiện tại để có thể kiềm chế lạm phát khi chính sách tiền tệ được nới lỏng (tránh sự việc đã xảy ra vào năm 1950 và 1980).

Hiện tại, khả năng Fed sẽ tiến hành cắt giảm lãi suất lần đầu tiên vào tháng 5, tháng 6 lần lượt ở mức 23% và 65%. Thành thật mà nói, việc cắt giảm lại suất tại các tháng sau đó sẽ không còn quá quan trọng khi chúng ta tránh được hai rủi ro đầu tiên. Và việc tăng nhanh chóng của chỉ số S&P sẽ không còn là vấn đề đáng lo ngại.

Sử dụng phương pháp Hedging như thế nào trong bối cảnh này?

Bởi vì thị trường đang có triển vọng nên tôi vẫn muốn tiếp tục nắm giữ các khoản đầu tư và theo dõi thêm các chỉ số. Nhưng đồng thời, vì tôi vẫn quan ngại về việc tăng nhanh của chỉ số S&P 500 và những rủi ro tiềm ẩn có thể dẫn đến một đợt bán tháo lớn trên thị trường. Vậy nên tôi cần phòng vệ vị thế của mình trước mọi rủi ro.

Để làm được điều đó, tôi đã sử dụng quyền chọn chi phí bằng không (zero cost option collar).

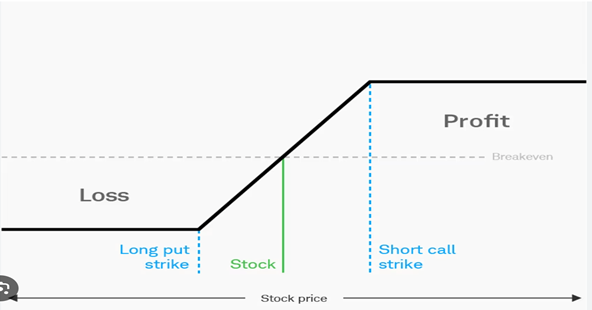

Chiến lược này liên quan đến việc bảo vệ vị thế của cổ phiếu (SPY hoặc một công cụ phái sinh tương tự chỉ số S&P 500) bằng việc đặt quyền chọn bán ở mức giá thực hiện thấp hơn giá cổ phiếu để tránh việc cổ phiếu rớt giá quá mức. Sau đó, tôi bán quyền chọn mua với giá thực hiện cao hơn giá hiện tại, để có tiền cho phí quyền chọn bán. Lúc này, ta từ bỏ lợi thế tiềm năng trên một mức giá nhất định, nhưng bù lại ta sẽ được trả một khoản phí bảo hiểm (premium) và không tốn chi phí cho việc phòng ngừa rủi ro.

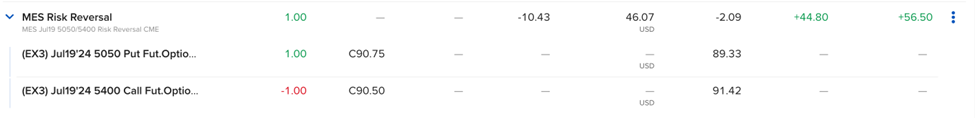

Tôi sẽ sử dụng quyền chọn cổ phiếu không mất phí tới tháng 7 năm nay. Hiện nay có rất nhiều loại hợp đồng để lựa chọn, tùy thuộc vào người mô giới và khả năng của bạn. Nhưng hầu hết các quyền chọn được bán theo bội số của 100, nghĩa là 1 hợp đồng quyền chọn trên SPY tương ứng với khoản phòng hộ là 50.000 USD. Bạn cũng có thể lựa chọn các hợp đồng có giá trị thấp hơn như trên MES - Micro E-Mini S&P500 Futures. Các hợp đồng quyền chọn này được bán theo bội số của 5 đô la, nghĩa là 1 hợp đồng quyền chọn tương ứng với khoảng 25.000 USD phòng ngừa rủi ro. Do những hạn chế của nhà môi giới, tôi không thể mua quyền chọn trên SPY, nên tôi đã sử dụng quyền chọn trên MES để phòng ngừa rủi ro.

Ngay ngày hôm qua, tôi đã tăng mức bảo hiểm của mình lên 50% vị thế thông qua:

• Tùy chọn Mua tới ngày 19/07 với giá thực hiện là 5.050 và mức phí là 89,33 USD

• Tùy chọn Bán tới ngày 19/07 với giá thực hiện là 5.400 với mức phí là 91,42 USD

Vì phí quyền chọn mua cao hơn một chút so với phí quyền chọn bán nên tôi có 1 khoản chênh lệch 2$ trên vị thế. Giờ đây, 25.000 USD tiền đầu tư của tôi đã được bảo vệ khỏi mức giảm dưới 5.050 điểm, giới hạn mức giảm khoảng 2%. Khả năng tăng giá của tôi được giới hạn ở mức 5.400 điểm, có tiềm năng tăng giá khoảng 5% từ nay đến giữa tháng 7.

Lưu ý rằng, thời điểm tốt nhất để sử dụng chiến lược này là khi thị trường có xu hướng biến động mạnh, bởi khi đó quyền chọn mua sẽ có giá trị cao nhất và ta nhận được một khoản phí bảo hiểm lớn khi bán khống quyền chọn mua đó. Nhìn chung, chiến lược này khá tuyệt vời vào thời điểm hiện tại.

Tôi đánh giá SPY là nên GIỮ vì đây là thời điểm thích hợp để phòng ngừa ít nhất một số rủi ro.

Seeking Alpha