Làn sóng lạm phát hiện tại sẽ còn kéo dài

Nguyễn Phương Anh

Junior Analyst

Lạm phát tháng 4 đã phá huỷ mọi nỗ lực của Fed, giữ tỉ lệ ở mức 0.3% trong tháng và 3.4% trong năm. Hai làn sóng lạm phát: lạm phát do cầu kéo (demand-pull) trong ngắn hạn và lạm phát do chi phí đẩy (cost-push) kéo dài đến từ việc in thêm quá nhiều tiền. Kế hoạch của Fed nhằm thu hẹp bảng cân đối kế toán trị giá 8 nghìn tỷ USD là một thử nghiệm chưa từng có, tiềm ẩn những rủi ro nghiêm trọng.

Lạm phát tháng 4 ở mức 0.3% trong tháng và 3.4% trong năm đã tiếp tục thách thức nỗ lực của Cục Dự trữ liên bang trong việc giảm tỷ lệ này xuống mức mục tiêu 2%. Đây là một nỗi thất vọng lớn với những người đã kỳ vọng Fed sẽ giảm lãi suất, nhưng nhiều người trong số họ vẫn tiếp tục dự báo mức giảm này vẫn có khả năng xảy ra trong năm nay, chẳng hạn như vào tháng 9, thậm chí tỷ lệ này có thể đạt dưới 2%.

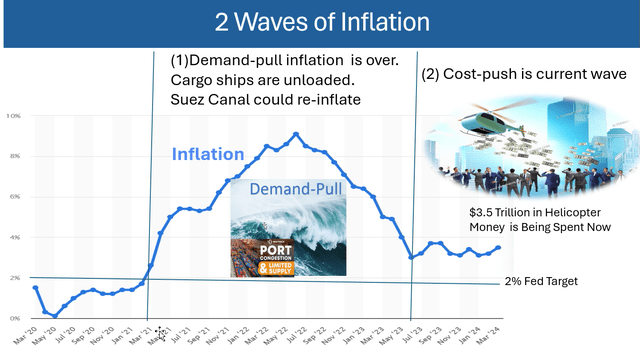

Tuy nhiên, trên thực tế, (1) làn sóng lạm phát hiện tại sẽ còn kéo dài, và (2) làn sóng đầu tiên sẽ kết thúc nếu không có sự hỗ trợ từ Fed bởi nó chỉ là hiện tượng có tính nhất thời.

Hai làn sóng lạm phát

Lạm phát đã giảm mạnh từ mức 9% vào tháng 6/2022 xuống mức 3% ở hiện tại. Tỷ lệ này chỉ là tạm thời, kéo dài trong 3 năm. Sự sụt giảm này luôn có khả năng xảy ra kể cả khi không có sự can thiệp từ Fed, bởi sự gián đoạn chuỗi cung ứng do COVID-19 gây ra cũng đã được giải quyết xong xuôi. Đây được gọi là hiện tượng lạm phát do cầu kéo (demand-pull), xuất hiện khi cầu về hàng hoá và dịch vụ vượt quá cung.

Làn sóng lạm phát tiếp theo sẽ thách thức nền kinh tế và Fed. Đây sẽ không còn là một hiện tượng nhất thời như làn sóng thứ nhất. Sự quay trở lại của thời kỳ Chính sách lãi suất bằng 0 (ZIRP) sẽ làm cho tình hình trở nên ngày một nghiêm trọng.

Đây là hình thức lạm phát khác có tên lạm phát do chi phí đẩy (cost-push), và nó sẽ không kết thúc trong ngắn hạn. Đây là kiểu lạm phát cổ điển xuất hiện khi lượng tiền áp đảo số hàng hoá trên thị trường. Hiện tượng này xảy ra khi chính phủ cho in quá nhiều tièn, được ghi nhận trên toàn cầu trong thập kỷ qua.

Argentina và Venezuela là những quốc gia giàu tài nguyên nhưng vẫn đang phải hứng chịu siêu lạm phát, được hiểu là tỷ lệ lạm phát trên 50% do chính phủ của họ mắc phải những sai lầm nghiêm trọng về tiền tệ. Giờ đây, Mỹ đang đi trên vết xe đổ của các quốc gia này.

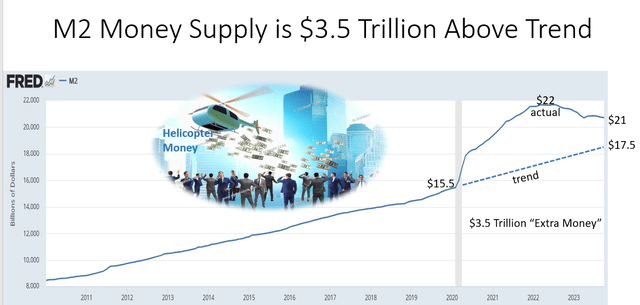

Mỹ đã in rất nhiều tiền trong giai đoạn COVID-19 hơn bất kỳ quốc gia nào khác, khiến cho Mỹ hiện nay phải đối mặt với lạm phát cho chi phí đẩy - và hiện tượng này sẽ còn kéo dài, đẩy lạm phát lên trên mức 3%. Đây là làn sóng lạm phát tiếp theo. Được trình bày trong biểu đồ dưới đây, nguồn cung tiền của Mỹ cao hơn khoảng 3.5 nghìn tỷ USD so với số tiền cần thiết để vận hành nền kinh tế. 3.5 nghìn tỷ USD thừa là quá nhiều.

Lý thuyết đằng sau vấn đề

Ai đang phải trả giá cho COVID-19? Lần cuối cùng chúng ta nghe nói về cụm từ “ngân sách cân bằng" là khi nào? Hoạt động cứu trợ COVID-19 tiêu tốn khoản chi lên tới 5 nghìn tỷ USD.

Lý thuyết tiền tệ hiện đại (Modern Monetary Theory - MMT) là cách mà Mỹ biện minh cho số tiền mà họ đã “in" trong 15 năm qua kể từ 2008. Lý thuyết này cho rằng các chính phủ sở hữu máy in có thể in bao nhiêu tuỳ ý nhằm giải quyết khủng hoảng kinh tế. Trong trường hợp việc in tiền gây ra lạm phát, số tiền được in ra cần được thu hồi qua thuế.

Có rất ít động lực chính trị để có thể rút số tiền thừa ra khỏi nền kinh tế thông qua thuế, do đó lạm phát vẫn sẽ còn tiếp diễn.

Một lời khuyên hợp lý trong trường hợp này, đó là: Khi ta thấy mình đang ở trong một cái hố, hãy ngưng đào. Khi việc giảm lãi suất dài hạn (“nới lỏng") đòi hỏi chính phủ in thêm tiền, thì việc “thắt chặt" cho phép lãi suất được xác định bởi các lực lượng khác trên thị trường.

Cục Dự trữ liên bang tự đổ thêm dầu vào ngọn lửa lạm phát

Thật trớ trêu khi Fed cố gắng kiểm soát lạm phát, khi họ cũng chính là một trong những tác nhân gây ra lạm phát.

Việc “in" theo lý thuyết MMT không nhất thiết phải hiểu theo nghĩa đen là in thêm tiền. Kho bạc Mỹ vay có thể vay tiền dưới dạng trái phiếu kho bạc và tín phiếu để kiểm soát nguồn cung tiền. Trong giai đoạn bình ổn, có rất nhiều người mua trái phiếu. Nhưng trong giai đoạn khó khăn như hiện tại, Cục Dự trữ Liên bang sẽ là người mua chúng, thao túng giá trái phiếu để thực hiện chính sách ZIRP. Bằng cách này, tiền có thể được “in" thêm mà không tốn giấy, tốn mực.

Theo Cục Dự trữ Liên bang, bảng cân đối kế toán của họ đã tăng vọt từ mức bình thường dưới 1 nghìn tỷ USD lên 8 nghìn tỷ USD, với mức tăng phần lớn là do đại dịch.

Kế hoạch của Fed là giải phóng 8 nghìn tỷ USD hiện nay để quay trở lại mức 1 nghìn tỷ USD. Hậu quả của việc thu hẹp bảng cân đối kế toán của Fed vẫn chưa được xác định, khi đây có lẽ là một thử nghiệm với quy mô chưa có tiền lệ.

Lời kết

Thị trường chứng khoán Mỹ đã trở nên vô cùng đắt đỏ, theo hầu hết các thước đo kể từ để tăng giá dài nhất từ trước đến nay. Nhưng giới quan sát tin rằng Fed sẽ can thiệp để tránh sự sụp đổ của thị trường chứng khoán, bằng cách kích thích nền kinh tế thông qua việc hạ lãi suất, đặc biệt trong năm bầu cử. Việc giảm lãi suất trong bối cảnh lạm phát do chi phí đẩy sẽ thúc đẩy các đợt bùng phát lạm phát mà Fed sẽ phải đứng ra xử lý. Nhìn chung, Fed nên “ngưng đào" trong cái hố mà Fed đã tạo ra.

SeekingAlpha