Làn sóng mới trên thị trường ngoại hối: Cơ hội và thách thức tháng 9/2024 (Phần 2)

Ngọc Lan

Junior Editor

Tổng quan thị trường, triển vọng và nhận định xu hướng lãi suất của các đồng tiền trên thế giới.

Đồng Bảng Anh

Tổng quan thị trường

Tháng 8 vừa qua chứng kiến sự tăng giá của đồng bảng Anh so với đồng USD. Cụ thể, tỷ giá GBP/USD tại thời điểm đóng cửa ở London đã tăng từ mức 1.2840 lên 1.3138. Đồng thời, GBP cũng có sự cải thiện nhẹ so với đồng EUR, với tỷ giá EUR/GBP giảm từ mức 0.8427 xuống 0.8420. Ủy ban Chính sách Tiền tệ (MPC), trong cuộc họp ngày 1/8, đã quyết định cắt giảm lãi suất chính sách chủ chốt 25 bps xuống còn 5.00%. Đây là lần cắt giảm đầu tiên sau 14 lần tăng lãi suất liên tiếp kéo dài đến tháng 8 năm ngoái. Quyết định này được thông qua với tỷ lệ phiếu sát sao 5-4.

Triển vọng

Tháng 8 vừa qua chứng kiến sự tăng trưởng ấn tượng của đồng bảng Anh so với đồng USD. Tuy nhiên, khi so sánh với đồng Euro, mức tăng này khá khiêm tốn. Điều này phản ánh quyết định cắt giảm lãi suất với tỷ lệ biểu quyết sát nút 5-4 của BoE, cùng với những thông điệp thận trọng từ các quan chức ngân hàng về lộ trình nới lỏng chính sách tiền tệ sắp tới. Tính từ đầu năm đến nay, đồng bảng Anh vẫn là ngôi sao sáng giá nhất trong nhóm tiền tệ G10, tăng giá 3.1% so với USD. Đồng Euro là đồng tiền duy nhất trong nhóm này có thể đạt được mức tăng nhẹ 0.1% so với USD.

Tại hội nghị Jackson Hole tháng 8, Thống đốc BoE Bailey đã chia sẻ quan điểm mới nhất của ngân hàng trung ương. Mặc dù nhấn mạnh sự thận trọng trong thời gian tới, ông vẫn thể hiện sự lạc quan về triển vọng lạm phát. Bailey khẳng định đã có những tiến triển tích cực và nỗi lo về sự dai dẳng của lạm phát đang dần tan biến, đặc biệt là đối với lạm phát nội địa vốn khó kiểm soát.

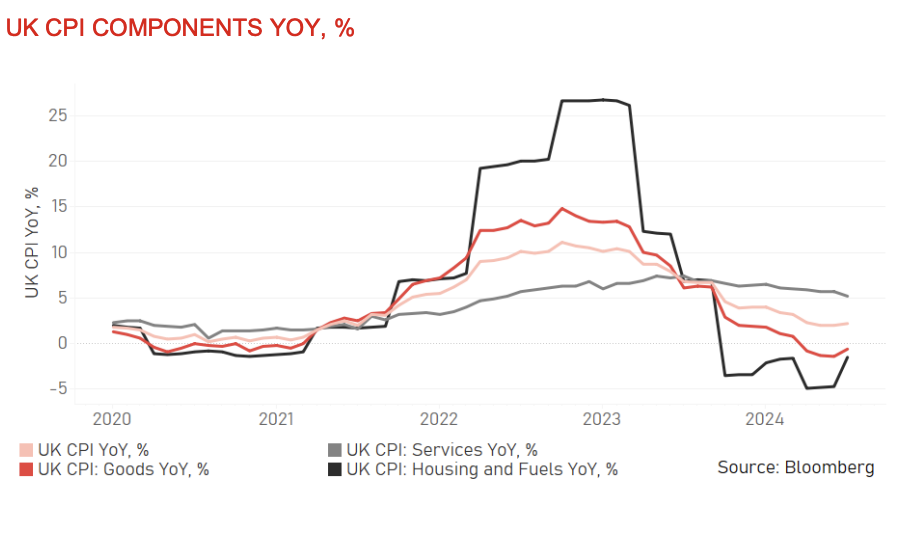

Số liệu tiền lương công bố trong tháng 8 (cho tháng 6) đã góp phần làm dịu bớt những lo ngại này. Mức tăng thu nhập danh nghĩa đã giảm xuống 4.5% - thấp nhất kể từ tháng 11/2021. Chỉ số CPI hàng năm cũng tăng ít hơn dự kiến trong tháng 7, trong khi CPI ngành dịch vụ giảm từ 5.7% xuống 5.2%. Thêm vào đó, dữ liệu từ Hiệp hội Bán lẻ Anh (BRC) công bố trong tháng 8 cho thấy dấu hiệu giảm phát trên thị trường bán lẻ, với giá cả hàng hóa giảm

0.3%. Những thông tin này càng củng cố thêm bức tranh tích cực về tình hình lạm phát tại Anh.

BoE vẫn lo ngại về lạm phát dai dẳng trong lĩnh vực dịch vụ

Chúng ta có thể hiểu được tại sao các chuyên gia vẫn thận trọng về tốc độ cắt giảm lãi suất sắp tới. Lý do là vì cuộc bỏ phiếu cắt giảm lãi suất tháng 8 diễn ra với tỷ lệ sát nút 5-4, cùng với đó là tăng trưởng GDP nửa đầu năm 2024 vượt kỳ vọng. Tuy nhiên, khi nhìn xa hơn đến giữa năm 2025, chúng tôi thấy một điểm đáng chú ý: dựa trên giá thị trường OIS hiện tại và dự báo lạm phát, lãi suất thực của BoE có thể đạt 1.75%. Đây sẽ là mức cao nhất trong nhóm G10 và vượt khoảng 0.5% so với Fed.

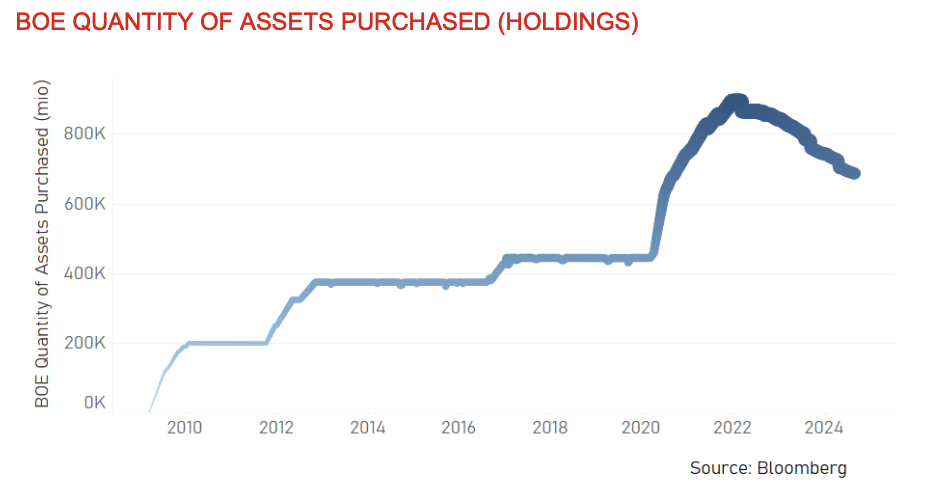

Trong khoảng thời gian đó, chúng tôi nhận thấy khả năng BoE có thể cắt giảm lãi suất mạnh hơn dự đoán hiện tại. Nhận xét của Thống đốc Bailey về việc bớt lo ngại về tính dai dẳng của lạm phát có thể là dấu hiệu cho thấy MPC đang cảm thấy tự tin hơn về việc nới lỏng chính sách. Chúng tôi dự đoán trong tháng 9, BoE sẽ tiếp tục chính sách thắt chặt định lượng (QT) ở mức 100 tỷ Bảng mỗi năm. Điều này có thể tạo điều kiện cho việc nới lỏng nhiều hơn ở đầu đường cong lãi suất. Mặc dù đã có thỏa thuận tăng lương đáng kể cho các tài xế tàu hỏa và bác sĩ, nhưng tác động này sẽ được cân bằng bởi kế hoạch tăng thuế mà Bộ trưởng Tài chính Reeves sẽ công bố vào tháng 10. Những diễn biến này có thể dẫn đến sự điều chỉnh của đường cong OIS.

Số lượng tài sản được BoE mua vào (nắm giữ)

Chúng tôi nhận thấy BoE có thể cắt giảm lãi suất thêm một lần nữa so với dự đoán trước đây về 4 đợt cắt giảm đến giữa năm 2025. Do đó, chúng tôi đã điều chỉnh tăng nhẹ dự báo tỷ giá EUR/GBP. Tuy nhiên, do chúng tôi cũng hạ mạnh dự báo cho đồng USD, nên dự báo tỷ giá GBP/USD cho quý II năm 2025 vẫn cao hơn so với dự báo trước đây (1.3450 so với 1.3180).

Nhận định về xu hướng lãi suất

Lợi suất trái phiếu Chính phủ Anh (Gilt) kỳ hạn 10 năm đã trải qua một tháng đầy biến động. Ban đầu, lợi suất giảm trong phần lớn thời gian của tháng, nhưng sau đó đã hồi phục mạnh mẽ, kết thúc với mức tăng 5 bps, đạt 4.02%. Sự sụt giảm ban đầu có nguyên nhân từ việc BoE cắt giảm lãi suất và sự bất ổn trên thị trường khi các nhà đầu tư giảm bớt vị thế carry trade đồng Yên Nhật. Thêm vào đó, số liệu lạm phát và tiền lương thấp hơn dự kiến cũng góp phần làm dịu lo ngại về lạm phát dai dẳng tại Anh.

Cuối cùng, thông điệp từ chính phủ đã chỉ rõ rằng ngân sách dự kiến công bố vào ngày 30/10 sẽ mang tính "thắt lưng buộc bụng". Theo đó, ngân sách này sẽ bao gồm các biện pháp tăng thuế nhằm bù đắp khoản thâm hụt ngân sách 20 tỷ Bảng. Chính phủ Công đảng cáo buộc rằng khoản thâm hụt này là di sản từ chính quyền tiền nhiệm thuộc đảng Bảo thủ. Tuy nhiên, cần lưu ý rằng phần lớn khoản thâm hụt này có thể xuất phát từ việc tăng lương cho khu vực công.

Tháng 9 được dự đoán là tháng quan trọng khi BoE có thể sẽ tiếp tục chính sách thắt chặt định lượng (QT) ở mức 100 tỷ Bảng mỗi năm. Động thái này, mặc dù là một hình thức thắt chặt tiền tệ, có thể tạo điều kiện cho việc nới lỏng trong tương lai, đặc biệt khi tăng trưởng GDP chậm lại và áp lực lạm phát giảm bớt.

Chúng tôi ước tính rằng lãi suất chính sách thực kỳ vọng của Anh cao hơn đáng kể so với các nước G10 khác. Điều này cho thấy BoE có thể cắt giảm lãi suất mạnh hơn dự đoán hiện tại của thị trường (125 bps so với 100 bps). Trong bối cảnh này, lợi suất trái phiếu Chính phủ Anh kỳ hạn 10 năm có khả năng sẽ tiếp tục giảm nhẹ trong thời gian tới.

Đồng AUD

Tổng quan thị trường

Trong tháng 8, đồng AUD đã tăng giá so với đồng USD, dựa trên tỷ giá đóng cửa tại London. Cụ thể, tỷ giá AUD/USD đã tăng từ 0.6527 lên 0.6770. Tại cuộc họp tháng 8, RBA đã quyết định giữ nguyên lãi suất chính sách ở mức 4.35%. Quyết định này được đưa ra sau một loạt các đợt tăng lãi suất với tổng cộng 425 bps trước đó.

Triển vọng

Tháng 8 vừa qua chứng kiến sự tăng trưởng ấn tượng của đồng AUD. Mặc dù giai đoạn đầu tháng có nhiều rủi ro, thị trường chứng khoán toàn cầu đã nhanh chóng hồi phục. Hai yếu tố chính góp phần làm suy yếu đồng USD là tâm lý lạc quan về rủi ro và kỳ vọng ngày càng tăng về việc Fed sẽ cắt giảm lãi suất.

Trong tháng, tỷ giá AUD/USD đã trải qua một giai đoạn biến động mạnh, giảm từ 0.6800 xuống 0.6500 trước khi phục hồi trở lại mức ban đầu. Dựa trên đà phục hồi mạnh mẽ này và mức tỷ giá cuối tháng 8, chúng tôi đã nâng dự báo của mình. Tuy nhiên, chúng tôi vẫn cho rằng xu hướng bán ra đồng USD sẽ bị hạn chế do tăng trưởng toàn cầu yếu và biến động thị trường tài chính gia tăng.

Đồng AUD được dự đoán sẽ tiếp tục có hiệu suất tốt nhờ vào quan điểm thận trọng của RBA trong việc nới lỏng chính sách tiền tệ. Cuộc họp tháng 8 đã khẳng định điều này khi Thống đốc Bullock nhấn mạnh rằng việc tăng lãi suất đã được cân nhắc rất kỹ lưỡng, đồng thời cho rằng kỳ vọng của thị trường về việc cắt giảm lãi suất là quá sớm. RBA đang thận trọng vì chưa có nhiều dấu hiệu cho thấy thị trường lao động đang hạ nhiệt. Số liệu việc làm tháng 7 cho thấy có thêm 58,200 việc làm mới được tạo ra. Tuy nhiên, tỷ lệ thất nghiệp đang có xu hướng tăng, đạt 4.2% - mức cao nhất kể từ tháng 1/2022.

Điều đáng lo ngại là các rủi ro về điều khoản thương mại đang gia tăng. Ngành công nghiệp thép Trung Quốc đang sản xuất dư thừa, khiến giá thép giảm và tạo áp lực lên giá quặng sắt. Hợp đồng kỳ hạn SIMEX đã giảm gần 8% trong tháng 8, xuống mức thấp nhất kể từ cuối năm 2022. Chúng tôi dự đoán RBA sẽ cắt giảm lãi suất vào tháng 12 do tình hình tăng trưởng toàn cầu xấu đi. Vì vậy, tốc độ phục hồi của tỷ giá AUD/USD có thể sẽ chậm lại so với thời gian gần đây.

So sánh xu hướng việc làm và tỷ lệ thất nghiệp tại Úc (2018-2024)

Đồng NZD

Tổng quan thị trường

Tháng 8 vừa qua chứng kiến sự tăng giá ấn tượng của đồng NZD so với USD. Cụ thể, tỷ giá NZD/USD tại thời điểm đóng cửa ở London đã tăng từ mức 0.5939 lên 0.6245. Tại cuộc họp vào tháng 8, RBNZ đã quyết định cắt giảm lãi suất chính sách lần đầu tiên, với mức giảm 25 bps, xuống còn 5.25%.

Triển vọng

Giống như các nơi khác, đồng AUD đã phục hồi mạnh mẽ trong tháng 8, chủ yếu do kỳ vọng Fed sẽ cắt giảm lãi suất, khiến lợi suất trái phiếu Mỹ giảm mạnh. Tuy nhiên, NZD cũng vượt trội hơn so với đồng AUD, cho thấy ngoài yếu tố liên quan đến USD, còn có các yếu tố khác ảnh hưởng đến hiệu suất của nó. Chúng tôi tin rằng việc RBNZ chuyển hướng sang cắt giảm lãi suất và báo hiệu có thể còn cắt giảm thêm, thực tế đã có tác động tích cực đến NZD. Điều này là do trước đó (và hiện tại) có nguy cơ thực sự RBNZ giữ chính sách tiền tệ quá thắt chặt, gây bất lợi cho triển vọng tăng trưởng kinh tế.

Trong 12 tháng tới, thị trường OIS dự đoán RBNZ sẽ cắt giảm lãi suất tổng cộng 175 bps, so với chỉ 80 bps vào cuối tháng 6. Tháng 5, RBNZ đã cân nhắc tăng lãi suất và dự kiến lần cắt giảm đầu tiên sẽ vào nửa cuối năm 2025.

Kể từ năm 2022, hiệu suất của NZD đã theo sát chênh lệch lãi suất hoán đổi 2 năm giữa New Zealand và Mỹ. Tuy nhiên, mối tương quan này đã không còn đúng khi các nhà đầu tư xem việc cắt giảm lãi suất để hỗ trợ tăng trưởng một cách tích cực hơn. Dù vậy, xu hướng này có thể không ổn định và trong những giai đoạn thị trường tránh rủi ro, NZD có thể dễ bị điều chỉnh giảm mạnh hơn.

RBNZ hiện dự báo tăng trưởng kinh tế sẽ tiếp tục suy giảm trong quý II và quý III. Hiệu suất của NZD trong thời gian tới có thể sẽ phụ thuộc vào mức độ suy thoái kinh tế trong những tháng tới. Thị trường hiện kỳ vọng RBNZ và Fed sẽ nới lỏng chính sách tiền tệ ở mức tương đương trong 12 tháng tới, điều này sẽ hạn chế khả năng giảm sâu của NZD từ mức hiện tại. Tuy nhiên, tình trạng bất ổn đầu tháng 8 do lo ngại về nền kinh tế có thể một lần nữa hạ cánh cứng, và sự biến động gia tăng trên thị trường tài chính sẽ gây áp lực lên sự phục hồi của tỷ giá NZD/USD trong thời gian tới.

Spread hợp đồng swap ngắn hạn NZD/USD

Đồng CAD

Tổng quan thị trường

Trong tháng 8, đồng CAD đã mạnh lên so với đồng USD, dựa trên tỷ giá đóng cửa tại London. Tỷ giá USD/CAD đã giảm từ 1.3813 xuống 1.3496. BoC không tổ chức cuộc họp nào trong tháng 8, do đó lãi suất chính sách vẫn giữ nguyên ở mức 4.50%, sau hai lần cắt giảm trong hai tháng trước đó.

Triển vọng

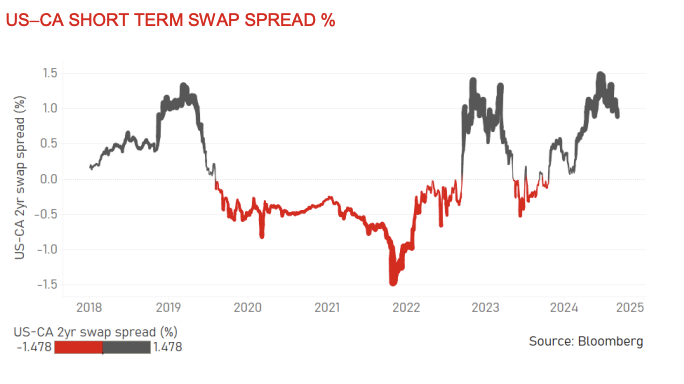

Trong tháng 8, đồng CAD cùng các đồng tiền G10 khác đều tăng giá so với đồng USD. Nguyên nhân chính là do kỳ vọng Fed sẽ cắt giảm lãi suất, sau khi có báo cáo việc làm yếu, thị trường tài chính bất ổn và các quan chức Fed đưa ra tín hiệu rõ ràng về việc sẽ giảm lãi suất vào tháng 9. Hợp đồng swap us-ca kỳ hạn 2 năm giảm khoảng 25 bps so với mức đỉnh cuối tháng 7. Điều này làm giảm áp lực đẩy tỷ giá USD/CAD vượt ngưỡng 1.4000 - một mức khó vượt qua trong lịch sử.

Đồng CAD được hỗ trợ bởi việc thanh lý các vị thế short lớn nhất kể từ tháng 1. Tuy nhiên, CAD vẫn tụt hậu so với hầu hết các đồng tiền G10 khác trong tháng 8, chỉ mạnh hơn USD, Euro và Bảng Anh. Mối quan hệ chặt chẽ với Mỹ khiến đồng CAD thường yếu đi khi lo ngại về suy thoái ở Mỹ tăng cao. Thêm vào đó, khả năng Donald Trump thắng cử vào tháng 11 cũng gây áp lực lên đồng tiền này.

BoC đã nới lỏng chính sách tiền tệ, tạo ra chênh lệch lãi suất lớn với Mỹ (khoảng 100 bps). Tuy nhiên, khoảng cách này có thể thu hẹp khi Fed tích cực hơn trong 12 tháng tới. Nếu kinh tế Mỹ hạ cánh mềm, CAD có thể sẽ mạnh lên. Mặc dù vậy, với việc BoC dự kiến cắt giảm lãi suất tương đương Fed, chính sách tiền tệ của Canada sẽ nới lỏng hơn so với toàn cầu. Điều này có thể khiến CAD yếu hơn so với một số đồng tiền G10 khác. Thêm vào đó, biến động gia tăng và triển vọng tăng trưởng toàn cầu không đồng đều cũng có thể ảnh hưởng tiêu cực đến hiệu suất của đồng CAD.

Spread hợp đồng swap ngắn hạn USD/CAD

Đồng CHF

Tổng quan thị trường

Trong tháng 8, đồng franc Thụy Sĩ đã tăng giá đáng kể so với đồng Euro, dựa trên tỷ giá đóng cửa tại London. Tỷ giá EUR/CHF đã giảm từ 0.9522 xuống 0.9394. Ngân hàng Quốc gia Thụy Sĩ (SNB) không tổ chức cuộc họp nào trong tháng 8, do đó lãi suất chính sách vẫn giữ nguyên ở mức 1.25%. Mức lãi suất này được duy trì sau hai đợt cắt giảm 25 bps vào tháng 3 và tháng 6.

Triển vọng

Đồng franc Thụy Sĩ tiếp tục tăng giá trong tháng 8. Mặc dù việc đồng tiền này mạnh lên trong giai đoạn thị trường tài chính biến động mạnh là điều dễ hiểu, nhưng việc nó tiếp tục tăng giá trong thời kỳ thị trường hồi phục mạnh mẽ, cổ phiếu toàn cầu và lợi suất trái phiếu tăng lại là điều khó giải thích. Rõ ràng, mối tương quan giữa rủi ro thị trường và đồng franc Thụy Sĩ đã không còn đúng, và khó có thể xác định chính xác nguyên nhân.

Trước đây, chúng tôi đã nói về khả năng các nhà đầu tư bị thu hút bởi đồng franc Thụy Sĩ như một nơi trú ẩn an toàn trước rủi ro lạm phát. Nói cách khác, khi rủi ro lạm phát đang giảm dần trên toàn cầu, các nhà đầu tư có thể đang kỳ vọng lãi suất chính sách ở Thụy Sĩ sẽ vẫn hấp dẫn theo giá trị thực.

Lợi suất trái phiếu kỳ hạn 10 năm của Thụy Sĩ đã giảm mạnh và đang giao dịch ở mức khoảng 0.40%, tương đương với mức giữa năm 2022. Vào thời điểm đó, lợi suất trái phiếu 10 năm của Đức đang giao dịch ở mức khoảng 1.00%. Hiện nay, lợi suất trái phiếu kỳ hạn 10 năm của Đức cao hơn đáng kể, ở mức khoảng 2.25%.

Đường cong OIS cho thấy chỉ còn hơn hai lần cắt giảm lãi suất nữa từ SNB - liệu điều này có đủ khi kỳ vọng lạm phát dường như đang giảm mạnh? Nếu SNB được đánh giá là thận trọng bằng cách cắt giảm lãi suất ít hơn so với các ngân hàng trung ương G10 khác, đặc biệt là ECB, đồng franc có thể tiếp tục chịu áp lực tăng giá khi lợi suất toàn cầu giảm so với Thụy Sĩ.

Ở mức lãi suất chính sách 0.75% (nếu SNB cắt giảm thêm hai lần nữa), có thể sẽ có sự miễn cưỡng lớn hơn trong việc tiếp tục cắt giảm, và SNB có thể chuyển sang can thiệp ngoại hối để hạn chế sức mạnh của đồng franc. Các thông điệp từ SNB có thể sẽ trở nên rõ ràng hơn trong việc phản đối sự tăng giá của đồng tiền và can thiệp vào thị trường. Có thể cần nhiều đợt cắt giảm lãi suất hơn dự kiến từ SNB để đẩy tỷ giá EUR/CHF tăng lên.

Lãi suất chính sách thực của Thụy Sĩ (% so với cùng kỳ năm trước)

Đồng Việt Nam

Tổng quan thị trường

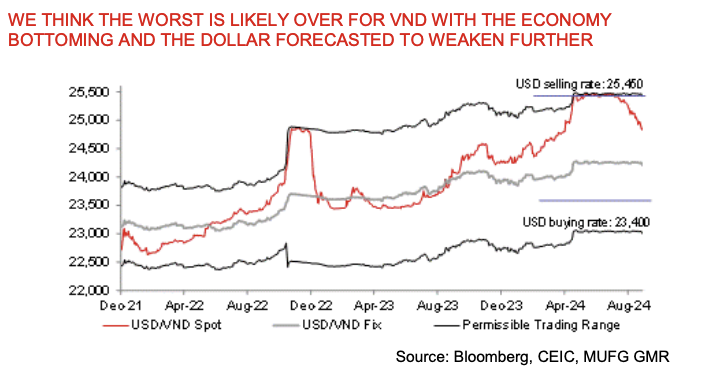

Trong tháng 8, đồng Việt Nam đã mạnh lên so với USD, với tỷ giá VND/USD giảm từ 25,256 xuống 24,870. Các mức giá kỳ hạn ngoại hối ở các kỳ hạn khác nhau không còn bị giới hạn bởi trần tỷ giá kỳ hạn USD/VND nữa. Lãi suất liên ngân hàng ngắn hạn nhìn chung vẫn được giữ ở mức xấp xỉ 4.50% - tương đương với lãi suất tái cấp vốn. Tuy nhiên, chúng ta đang bắt đầu thấy những dấu hiệu cho thấy Ngân hàng Nhà nước đang hạ thấp lãi suất trong các hoạt động thị trường mở (OMO), phản ánh sự mạnh lên gần đây của đồng tiền này.

Triển vọng

Trong bối cảnh kinh tế hiện tại, chúng tôi dự báo đồng Việt Nam sẽ tiếp tục xu hướng tăng giá từ mức hiện tại. Cụ thể, chúng tôi đã điều chỉnh dự báo tỷ giá USD/VND xuống mức 24,800 cho quý IV năm 2024 và 24,600 cho quý II năm 2025, giảm đáng kể so với dự báo trước đó. Sự thay đổi này một phần xuất phát từ các giả định về tỷ giá toàn cầu của chúng tôi. Đáng chú ý, đồng Việt Nam đã thể hiện sức mạnh vượt trội so với kỳ vọng ban đầu, khiến chúng tôi phải xem xét lại nhận định trước đây. Ba yếu tố chính dẫn đến sự đánh giá lại này bao gồm: Thứ nhất, sự tăng giá mạnh mẽ của các đồng tiền châu Á, đặc biệt là đồng Yên Nhật, đã tác động tích cực đến đồng Việt Nam. Thứ hai, lãi suất tại Mỹ đã giảm nhanh hơn dự kiến, dù vẫn nằm trong xu hướng chung mà chúng tôi dự báo. Cuối cùng và quan trọng nhất, chúng tôi đã đánh giá quá cao tác động của dòng vốn chảy ra khỏi Việt Nam và chính sách nới lỏng của các cơ quan quản lý, trong khi đánh giá thấp sự cải thiện trong lĩnh vực xuất khẩu và đầu tư trực tiếp nước ngoài. Bên cạnh đó, các dấu hiệu khởi sắc từ nhu cầu nội địa đang dần hiện rõ, thể hiện qua tăng trưởng tín dụng đạt 15% so với cùng kỳ năm trước, tăng mạnh từ mức đáy 9%. Đồng thời, thị trường trái phiếu doanh nghiệp cũng ghi nhận sự phục hồi đáng kể trong quý II năm 2024, được hỗ trợ bởi sự tích cực từ khu vực ngân hàng. Với những tín hiệu cho thấy nền kinh tế đã vượt qua giai đoạn khó khăn nhất, bao gồm cả các lĩnh vực định hướng nội địa, cùng với dự báo về sự suy yếu của đồng USD trong năm 2025, chúng tôi tin rằng triển vọng của đồng Việt Nam sẽ tiếp tục được cải thiện. Tuy nhiên, các diễn biến chính trị nội bộ vẫn là yếu tố cần được theo dõi chặt chẽ, có thể ảnh hưởng đến xu hướng này trong thời gian tới.

Giai đoạn khó khăn nhất của đồng Việt Nam đã qua đi, đồng Việt Nam được dự đoán sẽ tăng giá dần từ mức hiện tại

MUFG