Liệu quyết định cắt giảm lãi suất của ECB có bị ảnh hưởng bởi Fed?

Huyền Trần

Junior Analyst

Các yếu tố vĩ mô có thể làm thay đổi thời điểm cắt giảm lãi suất của Fed và ECB mặc cho thị trường kỳ vọng việc cắt giảm lãi suất sẽ xảy ra vào tháng 6.

Ở các nước đã phát triển, tỷ lệ lạm phát đang tiếp tục giảm, dẫn tới thị trường đang mong chờ đợt cắt giảm lãi suất đầu tiên. Cục Dự trữ Liên bang Hoa Kỳ và Ngân hàng Trung ương Châu Âu (ECB) đưa ra quyết định về chính sách tiền tệ tại cuộc họp diễn ra vào tháng 6. Giới đầu tư đang kỳ vọng cả hai NHTW lớn này sẽ tiến hành cắt giảm lãi suất tại thời điểm đó. Dựa vào các dữ liệu đã được công bố trước đó, chúng tôi nghĩ rằng khả năng cao là điều này sẽ xảy ra.

Nhưng một yếu tố bất kỳ cũng có thể làm ảnh hưởng tới việc cắt giảm lãi suất. Bởi mỗi ngân hàng trung ương đều có nhiệm vụ riêng để có thể xác định ảnh hưởng của các chính sách tới nền kinh tế. Việc thị trường lao động Mỹ tăng trưởng mạnh đã làm dấy lên nỗi lo ngại về việc tốc độ lạm phát giảm chậm hơn kỳ vọng sẽ khiến Fed trì hoãn đợt cắt giảm lãi suất đầu tiên. Liệu rằng việc Fed trì hoãn liệu có tác động gì tới ECB?

Khác biệt về quan điểm và động lực điều hành

Trong khi Fed hướng trọng tâm của họ về lạm phát và thất nghiệp, thì ECB chỉ có duy nhất mục tiêu ổn định giá cả, kiềm chế lạm phát dưới mức 2%. Vì vậy, chúng tôi cho rằng ngay cả khi Fed trì hoãn việc cắt giảm lãi suất thì ECB có thể vẫn sẽ tiến hành cắt giảm mà không bị ảnh hưởng, miễn là mức lạm phát ở khu vực EU vẫn trong tầm kiểm soát.

Việc ra quyết định của ECB cần tuân theo ba nguyên tắc. Theo đó, Hội đồng điều hành cần đánh giá:

1) Hiệu quả của chính sách tiền tệ trong việc kiềm chế lạm phát;

2) Liệu các yếu tố chính của lạm phát có bị suy giảm và;

3) Dự báo về lạm phát.

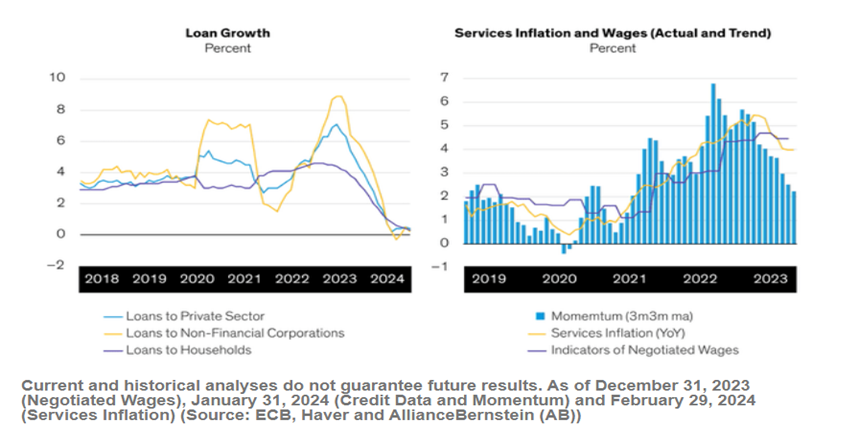

ECB sẽ quyết định dựa trên các dữ liệu kinh tế đã có. Nếu vậy, dựa theo số liệu hiện tại, rất có thể ECB sẽ tiến hành cắt giảm lãi suất lần đầu theo đúng kỳ vọng của các nhà đầu tư. Chính sách tiền tệ có vẻ đang hoạt động hiệu quả khi điều kiện tín dụng bị thắt chặt và tốc độ tăng trưởng tín dụng chậm lại. Mức lạm phát tổng thể đã giảm đáng kể trong năm 2023 và tiếp tục giảm nhanh hơn so dự kiến. Mặc dù trong lĩnh vực dịch vụ, lạm phát có xu hướng giảm chậm hơn do bị ảnh hưởng bởi mức lương.

Thêm vào đó, dự báo tháng 3 của ECB đã cho thấy mức lạm phát sẽ tiếp tục giảm trong thời gian tới. Dự kiến mức lạm phát tổng thể vào năm 2025 và 2026 lần lượt là 2% và 1,9%. Về cơ bản, lạm phát đã đạt mục tiêu trong trung hạn và rất có thể ECB sẽ tiến hành cắt giảm lãi suất vào tháng 6 theo dự kiến.

Nhưng các nhà điều hành của ECB ủng hộ chính sách tiền tệ thắt chặt thì vẫn đang bận tâm về vấn đề tăng lương. Nhưng nỗi lo của họ có vẻ đã được xoa dịu khi các số liệu đã cho thấy tốc độ tăng lương đang dần chậm lại vào quý IV năm 2023 và kéo dài tới đầu năm 2024.

Với các phân tích trên, chúng tôi dự đoán rằng ECB sẽ tiến hành cắt giảm lãi suất lần đầu vào tháng 6 và không bị ảnh hưởng bởi sự trì hoãn của Fed.

Lạm phát ở khu vực đồng Euro đang có xu hướng giảm

Điều kiện tín dụng bị thắt chặt và lạm phát dịch vụ cốt lõi đang suy giảm.

Mặc dù lạm phát là yếu tố chính tác động tới việc cắt giảm lãi suất của ECB nhưng các nhà hoạch định chính sách vẫn cần xem xét kỹ hơn về thời gian và tác động của các quyết định lên tăng trưởng kinh tế khu vực đồng Euro.

Vẫn có khả năng ECB sẽ trì hoãn việc cắt giảm lãi suất tới tháng 7. Mặc dù các diễn giả của ECB (ở cả 2 phía ủng hộ và phản đối) đều đưa ra đánh giá việc cắt giảm có thể xảy ra vào tháng 6. Trả lời phỏng vấn sau cuộc họp tháng 3, Christine Lagarde, chủ tịch của ECB đã đề cập rằng hội đồng đã thảo luận về việc giảm các chính sách hạn chế của mình. Bởi lẽ nếu tiếp tục sẽ vấp phải sự phản đối mạnh mẽ từ phe ủng hộ chính sách tiền tệ mở rộng và gây tổn hại cho nền kinh tế đang gặp khó khăn trong khu vực đồng euro, nó cũng có thể khiến cho mức phát thấp hơn so với mục tiêu 2% trong trung hạn.

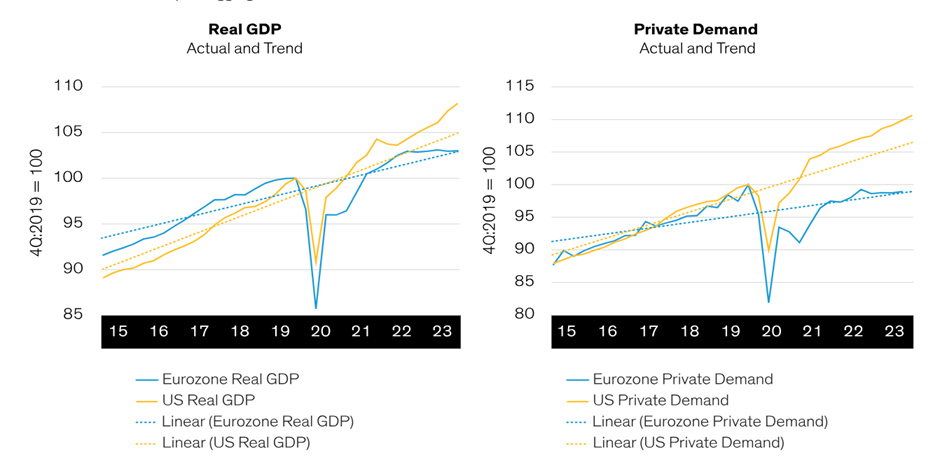

Việc duy trì tăng trưởng kinh tế không phải là mục tiêu chính thức của ECB, nhưng nếu Hội đồng vẫn giữ lãi suất ở mức cao không cần thiết nó sẽ gây tổn hại cho nền kinh tế và làm gia tăng thêm khoảng cách về hiệu suất so với Mỹ. Về tốc độ tăng trưởng thực tế, Mỹ rõ ràng đã vượt xa xu hướng trước đại dịch, trong khi khu vực đồng euro chỉ vừa mới bắt đầu phục hồi. Nguyên nhân chính là do nhu cầu nội địa khác nhau dẫn tói khoảng cách ngày càng lớn. điều này cũng được thể hiện rõ trong hai khía cạnh tiêu dùng và đầu tư.

Tăng trưởng kinh tế chững lại đang tạo điều kiện thuận lợi cho quyết định cắt giảm lãi suất của ECB.

Nền kinh tế khu vực đồng Euro đang tụt hậu so với Mỹ

Nền kinh tế Mỹ đang tăng trưởng mạnh mẽ khiến Fed cần thêm thời gian cân nhắc về việc cắt giảm lãi suất. Điều này đã vô tình tạo áp lực lên ECB. Tăng trưởng khu vực đồng Euro dự kiến sẽ tăng trong nửa cuối năm 2024 nhưng vẫn ở mức yếu. Tại Đức- nền kinh tế lớn nhất khu vực, đang phải đối mặt với những thách thức về cơ cấu cần thời gian để giải quyết. Với những khó khăn trong khu vực, chúng tôi nghĩ rằng ECB sẽ tiến hàng cắt giảm lãi suất ngay tròng tháng 6 theo đúng dự kiến.

Nhà đầu tư cần làm gì?

Tất nhiên, vẫn có khả năng ECB sẽ không tiến hành cắt giảm lãi suất trước. Nhưng nếu diều này xảy ra, các nhà đầu tư cần phải chuẩn bị sẵn sàng.

Nếu ECB dẫn đầu chu kỳ cắt giảm lãi suất, các nhà đầu tư sẽ thấy cả tỷ giá đồng euro giảm và có khả năng đồng euro sẽ yếu hơn so với kỳ vọng của thị trường. Điều đó có ý nghĩa đối với là việc định vị trên cả đường cong lãi suất và tiền tệ.

Việc cắt giảm lãi suất của ECB sẽ khiến lãi suất trái phiếu bằng đồng euro giảm, từ đó đẩy giá lên cao. Trong trường hợp này, các nhà đầu tư sẽ được hưởng lợi từ việc nắm giữ trái phiếu euro có độ nhạy cảm cao nhất với những thay đổi về lãi suất (thời hạn dài nhất). Cuối cùng, mức lãi suất thấp hơn cũng sẽ thúc đẩy tiêu dùng và đầu tư, kích thích tăng trưởng và hỗ trợ các doanh nghiệp phát hành.

Trong khi giá trái phiếu bằng đồng euro có thể sẽ tăng nhưng các nhà đầu tư cũng nên lưu ý mức tăng này không thể bù đắp được sự sụt giảm giá trị của đồng Euro. Và các nhà đầu tư Hoa Kỳ cần xem xét để có biện pháp phòng ngừa rủi ro đối với đồng euro. Sau cùng, chúng ta cần chuẩn bị cho mọi tình huống có thể xảy ra.

Seeking Alpha