Mỗi ngày một câu hỏi cùng JPMorgan - Phần 2: Bầu cử Mỹ có còn là cơ hội giao dịch?

Đức Nguyễn

FX Strategist

Trích đoạn nhận định FX nửa sau năm 2024 của JPMorgan.

JPMorgan có một nền tảng để phân tích ảnh hưởng của bầu cử Mỹ lên thị trường FX trong tháng 11, và giữ nguyên quan điểm rằng USD có cửa tăng nhiều hơn. Có 4 điểm huyết mạch cho nhận định:

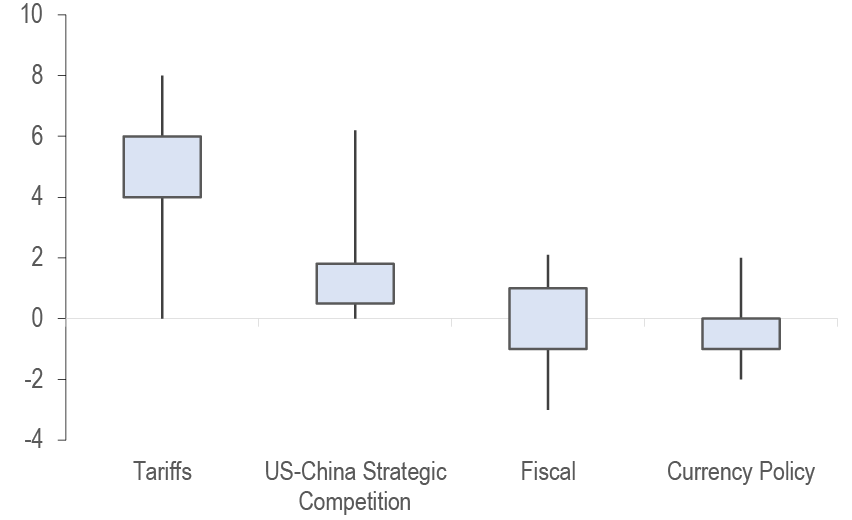

- Rủi ro thương mại và thuế quan (có lợi cho USD thông qua các kênh tăng trưởng/cạnh tranh & phản chu kỳ; thực thi đơn phương)

- Chính sách Ukraine / Nga (rồi sẽ sẽ có tác động tiêu cực đến EUR nếu các lỗ hổng địa chính trị trở nên tồi tệ hơn; thực thi đơn phương)

- Tài khóa (có lợi cho USD nếu chính sách hỗ trợ tăng trưởng, có nhiều câu hỏi trong trung hạn xét về câu chuyện thâm hụt)

- Chính sách FX (can thiệp sẽ tiêu cực với USD nhưng sẽ không hiệu quả; chính sách Fed sẽ có nhiều tác động hơn nếu được nhắc tới)

Điểm chính rút ra được từ phân tích ban đầu là phần bù rủi ro trên thị trường sẽ tập trung vào rủi ro thuế quan, phản ánh 1) độ nhạy cảm đã thấy trong giai đoạn tổng thống Trump và 2) khả năng thực hiện chính sách đơn phương trong khi chính sách tài khóa đòi hỏi phải có Quốc hội thông qua. Trên thực tế, JPMorgan tin rằng sức mạnh USD theo tỷ trọng thương mại có thể tăng 5% nếu mức thuế cơ sở chung 10% được áp. Kể từ đó, JPMorgan đã giải thích chi tiết những tác động đối với EUR từ tình hình địa chính trị, bao gồm cả từ những thay đổi chính sách tiềm năng xung quanh chiến tranh Nga/Ukraine. Lệnh ngừng bắn ở Ukraine có thể được coi là có lợi cho EUR, ít nhất là trong phản ứng tức thì, nhờ triển vọng cho châu u có thể tiếp cận lại với năng lượng giá rẻ; nhưng ngoài phản ứng ban đầu này, độ bền của tâm lý tích cực này một lần nữa sẽ bị nghi ngờ. Cũng cần lưu ý rằng chi tiêu quốc phòng lớn hơn cũng có thể có tác động tích cực đến tăng trưởng. Cùng với thương mại, mức độ truyền tải chính sách sang EUR có thể rất rộng, do đó yêu cầu phần bù biến động cao với EURUSD.

Hình 1: USD đang có cửa tăng cao khi xét về tình hình bầu cử nếu một số chính sách trở thành tâm điểm, đặc biệt là về thuế

Tại sao các cuộc bầu cử không tác động đến FX rõ ràng hơn trong năm nay? Có lẽ có một số lo ngại rằng các cuộc bầu cử năm nay không thể “giao dịch được” bất chấp sự quan tâm rộng rãi của thị trường. Có thể có một số lý do. Thứ nhất, các bài đánh phổ biến (short CNH, short EUR) vẫn đang được giữ do các lý do vĩ mô khác – cho thấy không cần phải định hướng lại danh mục quá gấp. Thứ hai, sức mạnh của USD diễn biến theo lợi suất Mỹ, phản ánh sự không chắc chắn xoay quanh quỹ đạo lạm phát của Mỹ và kỳ vọng về Fed - mối lo ngại cấp bách hơn trong 6 tháng đầu năm so với cuộc bầu cử vào tháng 11 sắp tới.

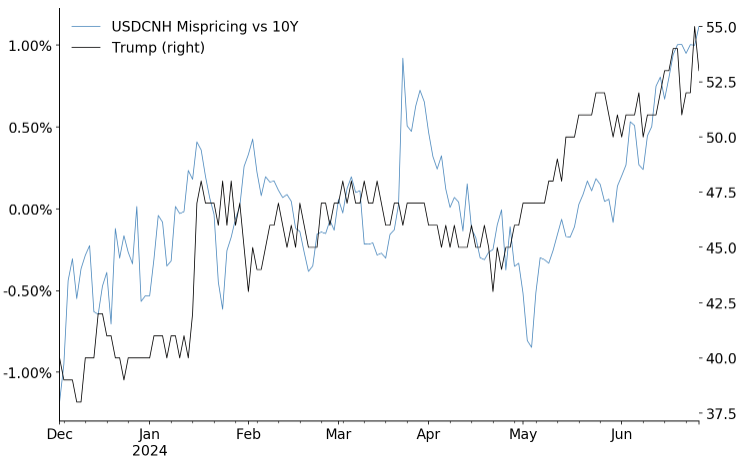

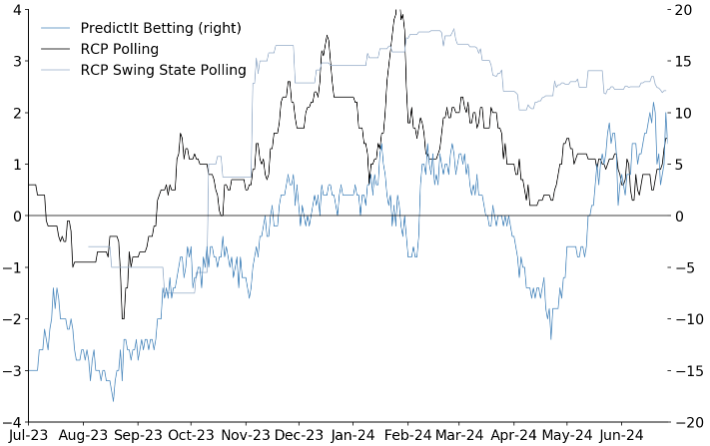

Nhưng JPMorgan thấy bằng chứng cho thấy các cuộc bầu cử ở Hoa Kỳ đang ảnh hưởng ít nhiều đến hành động giá; và điều này có thể tiến triển thêm trong nửa sau năm nay. Trước đây JPMorgan đã chỉ ra phần bù rủi ro USD tương quan với các biến đại diện cho rủi ro thuế quan; tuy nhiên, mối tương quan đó đã bị xáo trộn sau những thông báo về thuế quan gần đây của tổng thống Biden, cũng như sự kiện liên liên quan tại các thị trường mới nổi/Châu u vào đầu tháng này. Nhưng JPMorgan thấy các dấu hiệu khác về sự nhạy cảm của FX đối với sự kiện này. Đầu tiên, một số thước đo biến động nhất định liên quan đến bầu cử tiếp tục theo dõi tỷ lệ thăm dò ý kiến và đường cong biến động kỳ hạn tiếp tiếp tục dốc hơn với các đồng tiền dễ bị tổn thương hơn. JPMorgan cũng lưu ý rằng một số thước đo về việc định giá sai giá trị hợp lý USDCNH đang theo dõi thăm dò bầu cử, phù hợp với rủi ro về rủi ro chính sách thuế quan (Hình 10) - đặc biệt khi PBOC đang nới lỏng kiểm soát qua tỷ giá tham chiếu CNY. Nhìn chung, điều này cho thấy thị trường FX đang đạt được sự cân bằng giữa những diễn biến vĩ mô trước mắt và những rủi ro bầu cử ngày càng gia tăng. Do đó, JPMorgan lưu ý một số tiến triển có liên quan đến FX:

- Một số cuộc thăm dò và thị trường xác suất gần đây đã nghiêng về phía Tổng thống Trump nhiều hơn, điều JPMorgan cho rằng sẽ hỗ trợ USD trong nửa cuối năm 2024 do rủi ro chính sách thương mại và thuế quan.

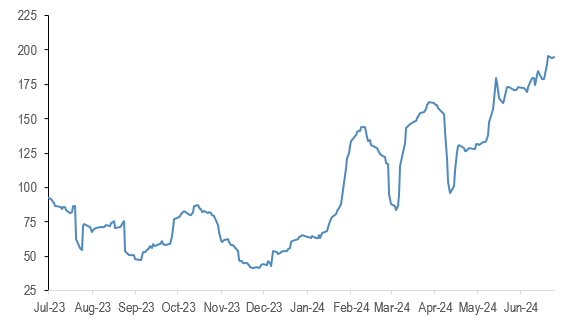

- Dường như ngày càng có nhiều sự quan tâm đến kết quả tài khóa, phản ánh 1) sự không chắc chắn đang diễn ra xung quanh thành phần Quốc hội, 2) tác động thâm hụt lớn từ Đạo luật Việc làm & Giảm thuế (hiện ước tính khoảng 4 nghìn tỷ USD trong 10 năm nếu được gia hạn toàn bộ) và 3) thêm tin tức mới về tài khóa thay vì thương mại (thuế thấp hơn với tiền bo, thuế suất doanh nghiệp thấp hơn). Tài khóa sẽ quan trọng với FX nhưng JPMorgan cho rằng rủi ro thuế quan là điều tối quan trọng.

- Điều chỉnh vị thế và định giá. Trình sàng lọc của JPMorgan ban đầu đánh dấu MXN là đồng tiền dễ toang do mối quan hệ thương mại quá lớn với Mỹ, nhưng cũng do định giá cao và thị trường quá long. Hai vấn đề cuối đã bình thường hóa so với nửa đầu năm nay. Tương tự, lực bán CNH đã tăng, và cả EUR, CAD & JPY ( so với vị thế bán USD trong quý IV/2023). USD đã tăng 5% trong năm nay, lên mức cao nhất kể từ quý IV/2022, tức việc định giá phần bù rủi ro bầu cử sẽ không hưởng lợi từ vị thế hay định giá.

USDCNY đã chạy vượt xa khỏi lợi suất Mỹ, một phần có thể do rủi ro bầu cử

Một số chỉ báo đang chuyển hướng có lợi cho ông Trump

Mối quan tâm đến tài khóa đang tăng cao, dựa trên số bài báo có nhắc tới "Trump" và "Thuế"

JPMorgan