Mỗi ngày một câu hỏi cùng JPMorgan - Phần 3: Thị trường có còn tiếp tục xoay trục khỏi carry trade? Các yếu tố nào khác sẽ ảnh hưởng đến FX?

Đức Nguyễn

FX Strategist

Trích đoạn nhận định FX bán niên của JPMorgan.

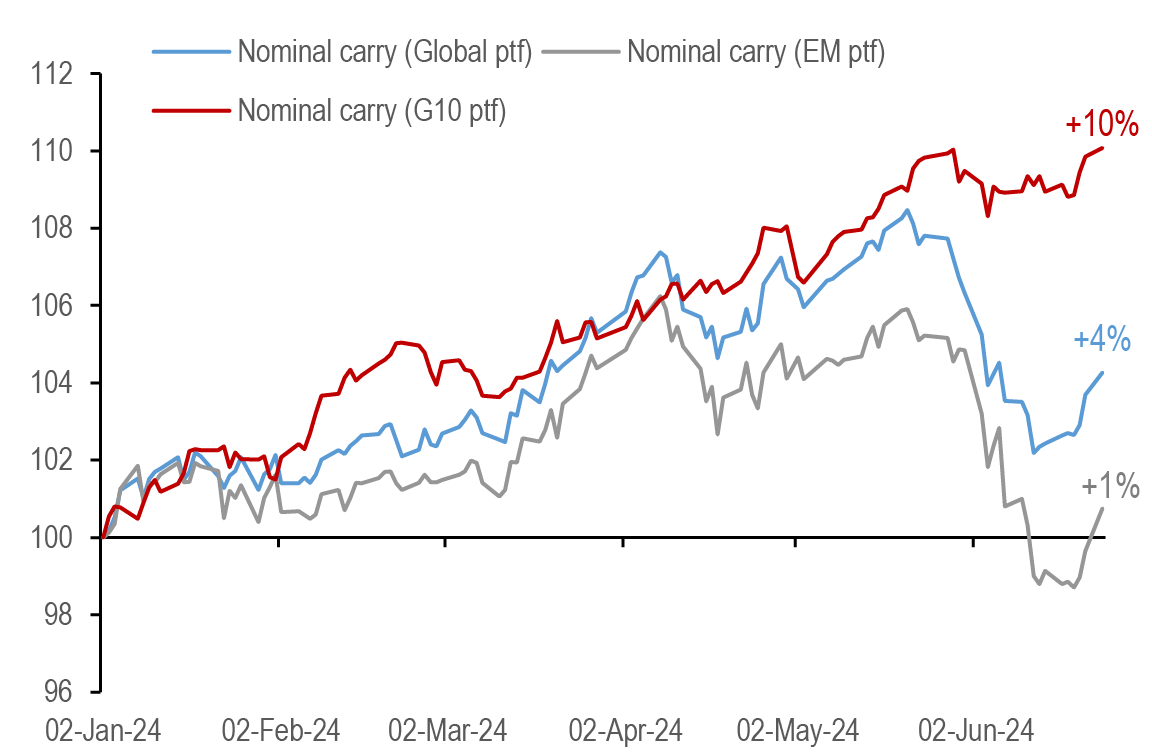

FX carry trade một lần nữa là chiến lược hoạt động hiệu quả nhất từ tháng 1 đến giữa tháng 5 năm nay, thu lời từ short các đồng lợi suất thấp (JPY, CHF,...), và long các đồng thị trường mới nổi lợi suất cao (MXN). Tuy nhiên, trong tháng vừa qua, carry trade đã gãy tương đối do các đồng thị trường mới nổi sập mạnh sau các cuộc bầu cử trên toàn cầu, bị khuếch đại bởi vị thế chật chội. Trong khi đó, carry G10 vẫn tương đối ổn từ đầu năm với lợi nhuận hơn 10%.

Carry trade G10 đang ổn hơn rất nhiều so với carry trade các đồng thị trường mới nổi

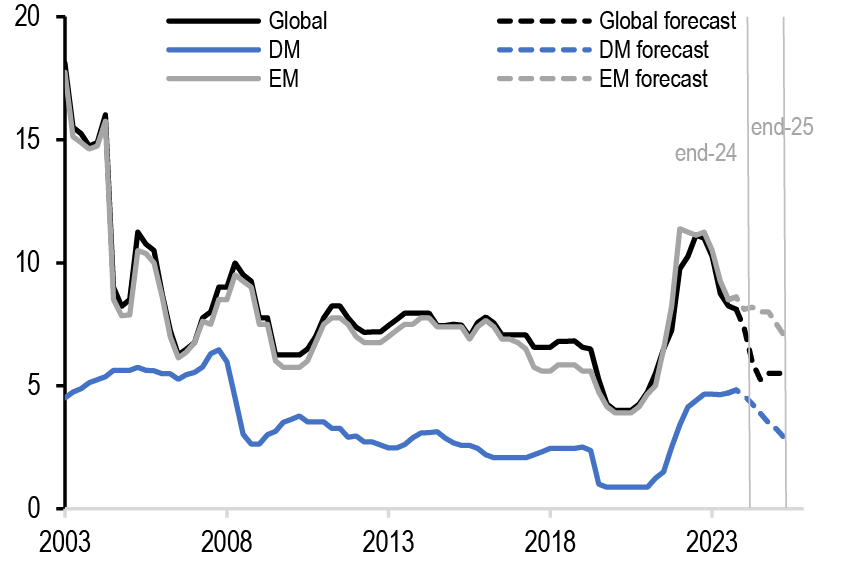

Câu hỏi chính bây giờ là: đánh carry trade ra sao sau sự thoái trào này? Điểm mấu chốt là carry trade đang cách rất xa mức hấp dẫn của năm 2023 và không mang lại tỷ lệ lời/rủi ro tốt khi xem xét (i) sự nhiễu từ bầu cử Mỹ và (ii) nguy cơ Fed hạ lãi suất nhiều hơn dự kiến. Mối quan tâm chính là kỷ nguyên hạ lãi suất đồng bộ từ các quốc gia lợi suất cao nhất dẫn đầu đã làm giảm lợi suất có thể ăn carry và do đó làm giảm khả năng chống chọi với các cú sốc biến động. Do đó, triển vọng carry trade toàn cầu vẫn dễ bị tổn thương. Dù các đồng thị trường mới nổi vẫn có thể đánh theo bài carry trade khi biến động lắng xuống, triển vọng dài hạn vẫn rất khó đoán do lợi suất không còn cao, tức lớp bảo hộ trước các cú sốc biến động không còn nhiều. Trong số các đồng lợi suất cao, tại thị trường mới nổi, có thể quan tâm tới một số như INR và MXN. Carry G10 (long USD, short CHF, JPY) là một con thú hoàn toàn khác và sẽ duy trì sức mạnh với chênh lệch lợi suất rộng miễn là lạm phát vẫn ổn định và cũng củng cố quan điểm rằng USD vẫn sẽ nhận được hỗ trợ.

Chênh lệch lợi suất G10 vẫn đang rất cao và có thể duy trì cao lâu hơn trước tình hình lạm phát dai dẳng/tăng trưởng ổn định; chênh lệch lợi suất thị trường mới nổi đã thu hẹp

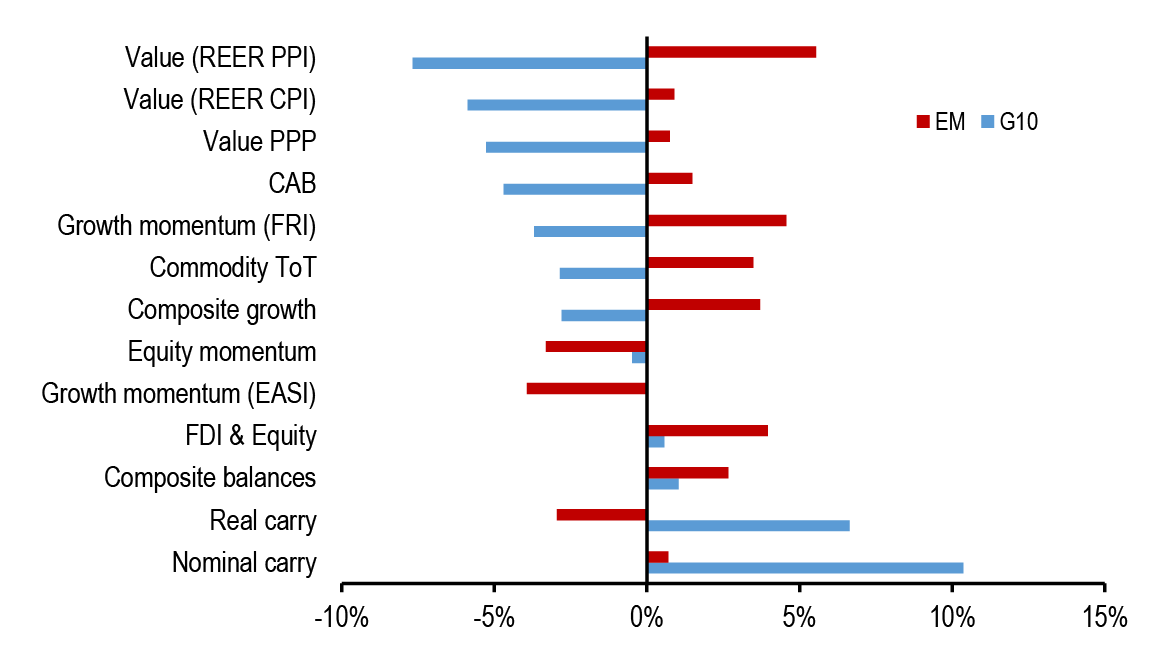

Phân kỳ trong yếu tố chi phối FX G10 và thị trường mới nổi đang rất lớn

Trong nửa đầu năm, phân kỳ trong các yếu tố chi phối FX G10 và thị trường mới nổi rất lớn. Điều này đến từ việc nới lỏng tại các thị trường mới nổi khiến các tín hiệu khác trở thành tâm điểm (định giá, tăng trưởng, thương mại). Trong khi đó, tại các đồng G10, hành động giá FX chủ yếu được phản ánh bởi carry vì không có đợt hạ lãi suất nào từ những nước có lợi suất cao nhất. Một câu hỏi chính đáng trong tương lai là: liệu sự xoay trục tại các thị trường mới nổi cũng sẽ xảy ra với thị trường G10 trong nửa sau năm nay hay phân kỳ chính sách giữa các ngân hàng trung ương G10 vẫn giữ nguyên?

JPMorgan cho rằng thị trường vẫn chưa định giá Fed hạ lãi suất đủ sâu để kích hoạt điều đó. Chênh lệch lợi suất giữa 2 quốc gia có lợi suất cao và thấp nhất được dự báo duy trì ở mức 4%, khá cao trong lịch sử (ngay cả khi Fed nới lỏng 3 lần, khiến GBP và NZD trở thành hai đồng G10 lợi suất cao nhất).

Dù vậy, các kịch bản với Fed vẫn đang tương đối đa dạng (từ 1 đến 3 lần hạ lãi suất). Mặc dù chênh lệch lợi suất G10 vẫn ở mức cao, Fed dovish (bất ngờ càng tốt) có thể kích hoạt sự xoay chuyển này. Trong trường hợp đó, yếu tố chi phối chính trên thị trường FX sẽ là: (i) định giá dài hạn vì các đồng rẻ sẽ định giá lại việc Fed nới lỏng; (ii) động lực lãi suất, do triển vọng hạ lãi suất khác nhau có thể chi phối nếu Fed hạ lãi suất nhiều lần (thay vì lợi suất tuyệt đối, tức là carry), và (iii) tăng trưởng tương đối.

JPMorgan