MUFG Research: Chính trường Pháp rung lắc, đồng EUR bình lặng - Câu chuyện đằng sau sự ổn định

Phạm Phương Anh

Junior Editor

Nhận định từ Bộ phận Research của Ngân hàng Research.

JPY: Liệu Ngân Hàng Trung Ương Nhật Bản (BoJ) sẽ tăng lãi suất vào tháng 12 hay chờ đến tháng 1?

Trong một diễn biến đáng chú ý, đồng Yên đã vươn lên dẫn đầu các đồng tiền trong nhóm G10 đêm qua. Tỷ giá USD/JPY đã giảm xuống dưới mức 150.00, sau khi chạm đỉnh 151.23 vào ngày hôm trước. Đà tăng của đồng Yên được thúc đẩy bởi những bình luận quan trọng từ ông Toyoaki Nakamura, thành viên Hội đồng quản trị Ngân hàng Trung ương Nhật Bản (BoJ). Ông Nakamura tỏ rõ thái độ "Tôi không phản đối việc tăng lãi suất" và nhấn mạnh "điều quan trọng là phải đưa ra quyết định dựa trên dữ liệu kinh tế". Ông cho biết sẽ theo dõi rất sát các số liệu về tiền lương sắp tới cùng kết quả khảo sát Tankan. Những phát biểu này đã ngay lập tức kích thích kỳ vọng của thị trường về khả năng BoJ sẽ tăng lãi suất ngay trong tháng này. Hiện tại, thị trường dự báo có khoảng 9 điểm cơ bản sẽ được tăng tại cuộc họp chính sách vào ngày 19 tháng 12, và 19 điểm cơ bản cho cuộc họp tiếp theo vào ngày 24 tháng 1.

Điều thú vị là ông Nakamura, mặc dù được coi là một trong những thành viên ôn hòa nhất của BoJ, lại từng bỏ phiếu chống các đợt tăng lãi suất trước đó vào tháng 3 và tháng 7, đồng thời phản đối việc điều chỉnh chính sách kiểm soát lợi suất. Những biến động gần đây của đồng Yên cho thấy sự không rõ ràng trong thông điệp của BoJ, liệu ngân hàng này sẽ tăng lãi suất ngay trong tháng này hay chờ đến cuộc họp tháng 1? Đồng Yên đã suy yếu hôm qua sau khi hãng tin Market News đưa tin về những yếu tố chính trị phức tạp. Theo nguồn tin, các quan chức cấp cao của BoJ đang có xu hướng điều chỉnh chính sách một cách thận trọng hơn, bất chấp các dữ liệu cho thấy họ đang từng bước tiến gần đến mục tiêu lạm phát. Những lo ngại về phản ứng chính trị và thị trường đã khiến việc tăng lãi suất tại cuộc họp ngày 19 tháng 12 trở nên khá khó khăn.

Một kịch bản được đánh giá là khả thi là BoJ sẽ chỉ xem xét tăng lãi suất nếu tỷ giá USD/JPY vượt mức 160.00. Một cách nghịch lý, việc đồng Yên yếu hơn lại có thể tạo điều kiện thuận lợi để BoJ tăng lãi suất sớm hơn trong tháng này. Báo cáo của Market News tiết lộ thêm mặc dù các quan chức BoJ hiện không quá lo ngại về chi phí chậm trễ việc bình thường hóa chính sách nhưng họ sẽ không thể tiếp tục trì hoãn nếu lạm phát cơ bản đạt 2% hoặc khả năng đạt được mức này gia tăng. Sau khi cân nhắc kỹ các tín hiệu trái chiều về thời điểm BoJ tăng lãi suất, chúng tôi vẫn duy trì dự báo về việc tăng 25 điểm cơ bản tại cuộc họp tháng này. Đây được kỳ vọng sẽ là một diễn biến hỗ trợ đồng Yên tiếp tục tỏa sáng vào cuối năm. BoJ vẫn đang kiên định trên đà thực hiện các đợt tăng lãi suất dần dần, trong khi các ngân hàng trung ương chính của thế giới vẫn đang tiếp tục xu hướng cắt giảm lãi suất. Đà giảm gần đây của USD/JPY còn được hỗ trợ bởi sự suy giảm của lợi suất Mỹ. Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 2 năm đã chạm đáy 4.11% hôm qua, tiếp tục giảm so với mức cao 4.38% hồi 22 tháng 11. Lợi suất Mỹ tiếp tục điều chỉnh giảm sau báo cáo khảo sát dịch vụ ISM tháng 11 yếu hơn nhiều so với dự kiến, gây bất ngờ cho nhiều nhà phân tích.

EUR: Chính phủ Pháp sụp đổ nhưng ảnh hưởng ban đầu đối với đồng EUR khá là hạn chế

Đồng EUR đã thể hiện sự ổn định đáng chú ý sau vụ sụp đổ chính phủ Pháp diễn ra hôm qua. Tỷ giá EUR/USD đã quay trở lại gần ngưỡng 1.0500 sau cuộc bỏ phiếu bất tín nhiệm, tuy không thể break khỏi mức này và sau đó đã trở lại vùng 1.0540 như trước cuộc bỏ phiếu. Đà bán ròng EUR hạn chế cho thấy diễn biến này đã nằm trong dự báo của thị trường. Tổng thống Macron dự kiến sẽ phát biểu vào tối nay lúc 8 giờ và sẽ phải chịu trách nhiệm bổ nhiệm thủ tướng mới. Khả năng cao sẽ được thành lập một chính phủ kỹ trị cho đến khi có thể tổ chức bầu cử quốc hội mới vào năm tới, với thời điểm sớm nhất là tháng 7. Việc ngân sách hiện tại bị bác bỏ đồng nghĩa với việc một ngân sách khẩn cấp sẽ phải được thông qua. Với các biện pháp điều chỉnh tài khóa đang được thực hiện, thâm hụt ngân sách có thể tăng vọt lên trên 6% GDP.

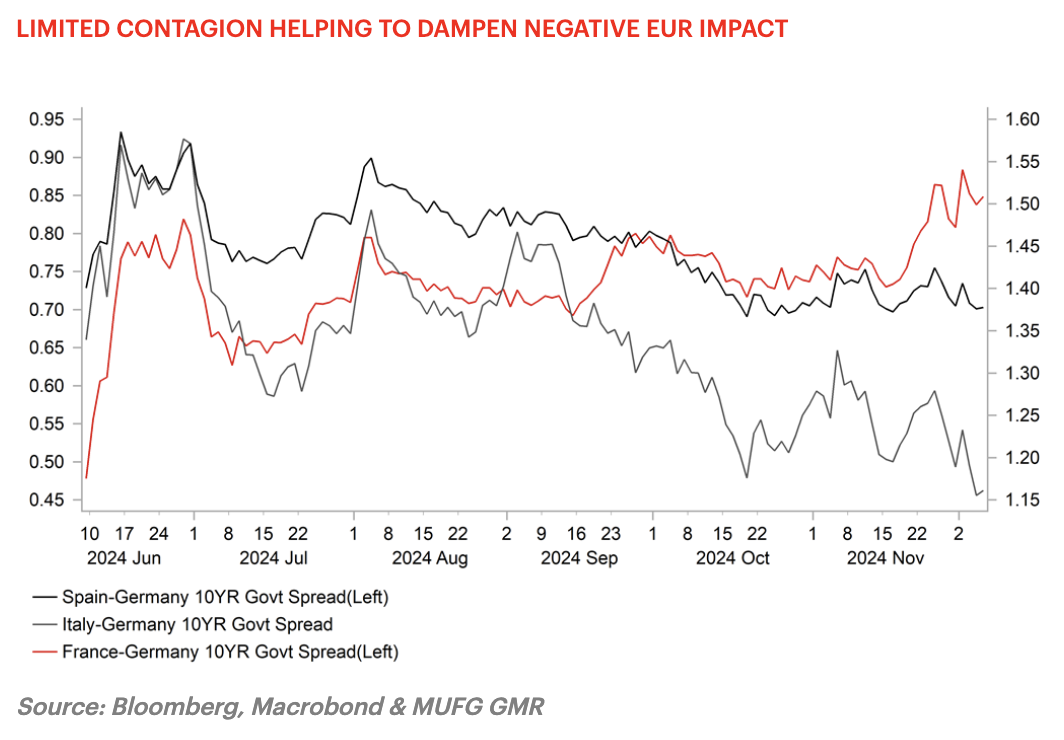

Thị trường trái phiếu chính phủ Pháp đã điều chỉnh để phản ánh rủi ro tài khóa gia tăng. Chênh lệch lợi suất trái phiếu chính phủ 10 năm giữa Pháp và Đức đã mở rộng khoảng 10 điểm cơ bản trong tháng qua, chạm mức cao nhất kể từ cuộc khủng hoảng nợ công khu vực EU năm 2012. Tuy nhiên, cho đến nay vẫn chưa thấy dấu hiệu lây lan trong các thị trường trái phiếu chính phủ khu vực EU, đây cũng là lý do khiến phản ứng tiêu cực của đồng EUR bị hạn chế. Thậm chí, chênh lệch lợi suất trái phiếu 10 năm giữa Italia và Đức còn tiếp tục thu hẹp, cho thấy các trái phiếu Italia ban đầu đang được hưởng lợi từ sự dịch chuyển ra khỏi trái phiếu Pháp.

FX Street