MUFG Research: Đồng bạc xanh "im bặt" trước thềm báo cáo việc làm NFP tháng 9

Thành Duy

Junior editor

Nhận định của MUFG Research.

USD: Căng thẳng leo thang tại Trung Đông và kỳ vọng các ngân hàng trung ương tại Châu Âu đẩy nhanh tốc độ cắt giảm lãi suất hỗ trợ đồng bạc xanh

Căng thẳng địa chính trị leo thang ở Trung Đông đang bắt đầu cho thấy những tác động sâu rộng hơn trên thị trường tài chính trên toàn cầu. Giá dầu thô tiếp tục tăng vọt trong ngày hôm qua do lo ngại nguồn cung có thể bị ảnh hưởng nghiêm trọng bởi cuộc xung đột. Đà tăng này diễn ra sau khi Tổng thống Mỹ Joe Biden ám chỉ khả năng tấn công vào cơ sở hạ tầng dầu mỏ của Iran. Cụ thể, giá dầu Brent hiện đang giao dịch quanh 78.20 USD/thùng, tăng gần 12% tính từ mức thấp 69.85 USD/thùng hồi đầu tuần.

Rủi ro địa chính trị tăng cao đã giúp USD phục hồi mạnh mẽ cùng với Krone Na Uy (NOK) trước thềm báo cáo bảng lương phi nông nghiệp (NFP) tháng 9 của Mỹ, được công bố vào lúc 19:30 tối nay theo giờ Việt Nam. Nguy cơ bùng nổ làn sóng lạm phát mới do cú sốc giá năng lượng từ cuộc xung đột tại Trung Đông cũng góp phần đẩy lợi suất TPCP Mỹ tăng. Cụ thể, lợi suất TPCP Mỹ kỳ hạn 2 năm và 10 năm đã tăng lần lượt khoảng 20 bps và 25 bps tính từ đáy năm trong tháng trước. Diễn biến này được thúc đẩy bởi cả việc thị trường ngày càng tin tưởng vào khả năng Fed sẽ giảm lãi suất một cách từ tốn với chỉ 25 bps tại cuộc họp chính sách tiếp theo vào tháng 11, bên cạnh kỳ vọng lạm phát sẽ nóng trở lại.

Ngoài ra, USD cũng được hưởng lợi từ kỳ vọng ngày càng tăng về việc các ngân hàng trung ương tại Châu Âu sẽ đẩy nhanh tốc độ cắt giảm lãi suất, qua đó bù đắp phần nào ảnh hưởng tiêu cực từ động thái nới lỏng chính sách của Fed. GBP đã giảm mạnh trong ngày hôm qua, sau khi Thống đốc BoE Andrew Bailey phát tín hiệu rằng BoE có thể đẩy nhanh lộ trình cắt giảm lãi suất nếu lạm phát tiếp tục hạ nhiệt. Hiện tại, thị trường đang phản ánh kỳ vọng rằng BoE, cũng như ECB sẽ cắt giảm thêm 25 bps trong cả hai cuộc họp vào cuối năm và điều này hoàn toàn phù hợp với dự báo cập nhật của chúng tôi.

Những bình luận gần đây từ Chủ tịch ECB Christine Lagarde và thậm chí cả thành viên Hội đồng quản trị Isabel Schnabel, vốn thường có quan điểm "diều hâu", đã cho thấy tín hiệu "bật đèn xanh" cho việc đẩy nhanh tốc độ cắt giảm lãi suất. Đáng chú ý, lạm phát tại Châu Âu và Thụy Sĩ được công bố trong tuần này đều giảm mạnh hơn dự kiến. Với việc lạm phát của Thụy Sĩ tiếp tục giảm về dưới mức mục tiêu của SNB, áp lực buộc ngân hàng trung ương này phải “quyết liệt hơn” trong việc cắt giảm lãi suất và/hoặc can thiệp để kìm hãm sức mạnh của CHF sẽ tiếp tục gia tăng. Gần đây, SNB lại có thêm mối lo ngại rằng CHF sẽ tiếp tục mạnh lên nếu căng thẳng ở Trung Đông leo thang, gây ra sự gián đoạn lớn cho nền kinh tế nước này và cả thị trường tài chính toàn cầu.

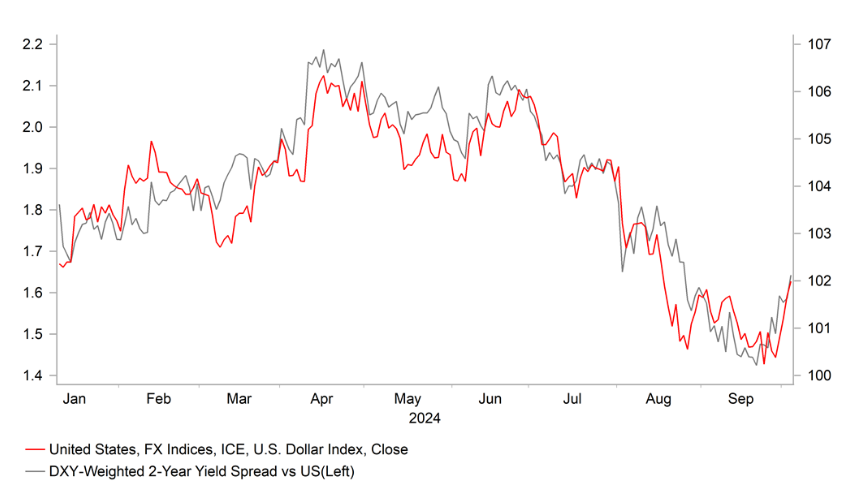

DXY - Chênh lệch lợi suất TPCP kỳ hạn 2 năm giữa Mỹ và các quốc gia còn lại trong rổ chỉ số (Nguồn: Bloomberg, Macrobond & MUFG GMR)

JPY: Kỳ vọng BoJ trì hoãn việc tăng lãi suất tiếp tục đè nặng lên Yên Nhật

Yên Nhật là đồng tiền có hiệu suất kém nhất trong nhóm G10 ở tuần này, thể hiện qua việc USD/JPY đã tăng từ mức thấp 141.65 vào thứ Hai lên mức cao trong ngày hôm qua là 147.24. Sự thiếu chắc chắn về triển vọng chính sách tiền tệ của BoJ cùng với việc lợi suất TPCP Mỹ tăng và căng thẳng leo thang tại Trung Đông đã đẩy USD tăng vọt, trong khi JPY chịu áp lực bán mạnh.

Trong bài phát biểu đầu tiên trước quốc hội vào tối qua, tân Thủ tướng Nhật Bản Fumio Kishida nhấn mạnh rằng ưu tiên hàng đầu trong chính sách kinh tế của ông là chống giảm phát. Ông tuyên bố rằng: "Tôi sẽ kiên quyết chấm dứt giảm phát và xây dựng tương lai cho nền kinh tế của chúng ta". Ông Kishida cho biết sẽ chú trọng hơn vào việc tăng lương, thúc đẩy năng suất lao động, hỗ trợ phục hồi các vùng nông thôn và biến Nhật Bản thành "cường quốc đầu tư" bằng cách tiếp tục khuyến khích chuyển đổi tiết kiệm tư nhân sang đầu tư. Chính phủ của ông dự kiến sẽ soạn thảo một gói kích thích tài khóa nhằm giảm thiểu tác động từ việc chi phí sinh hoạt tăng cao, qua đó hỗ trợ nền kinh tế. Gói kích thích này dự kiến sẽ bao gồm các khoản hỗ trợ bằng tiền mặt cho những hộ gia đình có thu nhập thấp và cả những khu vực khó khăn.

Những diễn biến trong tuần này đã càng củng cố thêm kỳ vọng của thị trường rằng BoJ sẽ không vội vàng tăng lãi suất. Tại cuộc họp chính sách gần đây nhất, BoJ bình luận rằng JPY đã mạnh lên và bất ổn thị trường tài chính trong mùa hè đã giúp kiềm chế rủi ro lạm phát tăng nóng, qua đó cho phép họ có thêm thời gian để xem xét liệu có nên tăng lãi suất hay không. Nếu BoJ tiếp tục giữ nguyên mức lãi suất hiện tại cho đến năm sau, dự báo của chúng tôi về việc USD/JPY sẽ kết thúc năm nay quanh mục tiêu 141.00 có thể sẽ khó trở thành hiện thực.

MUFG Research