MUFG Research: Đồng USD vững vàng trước thềm cuộc tranh luận Tổng thống Mỹ. Nhận định GBP và các đồng tiền thị trường mới nổi

Thành Duy

Junior editor

Nhận định của MUFG Research.

GBP/USD: Dự kiến BoE sẽ "nhẹ tay" hơn Fed trong việc cắt giảm lãi suất

- Câu chuyện của Fed và đồng USD

Đồng USD đã có một màn "lội ngược dòng" ấn tượng kể từ cuối tuần trước, khiến GBP/USD trượt dốc về gần mốc 1.3000, xa dần mức cao nhất của ngày 27/08 là 1.3266. "Cơn gió ngược" tạt vào GBP/USD một phần là do kỳ vọng Fed cắt giảm lãi suất 50 bps ngay trong tuần tới đã giảm bớt, qua đó củng cố thêm sức mạnh cho đồng bạc xanh. Tuy nhiên, thị trường lãi suất Mỹ vẫn đang kỳ vọng Fed sẽ cắt giảm khoảng 110 bps cho phần còn lại của năm và 225 bps vào mùa hè năm sau.

Điều này cho thấy giới đầu tư vẫn tin tưởng Fed sẽ mạnh tay cắt giảm lãi suất trong năm tới, khi dự kiến thị trường lao động Mỹ tiếp tục suy yếu và lạm phát "hạ nhiệt" về mục tiêu. Báo cáo CPI của Mỹ cho tháng 8, được công bố vào ngày mai, sẽ là phép thử quan trọng tiếp theo cho kịch bản này. Các số liệu lạm phát yếu ớt trong bốn tháng trước đã ủng hộ cho kỳ vọng Fed sẽ sớm nới lỏng chính sách tiền tệ. Lần cuối cùng thị trường chứng kiến lạm phát tăng bất ngờ là vào tháng 4, khi dữ liệu lạm phát của tháng 3 được công bố.

Gần đây, các quan chức Fed đã bắt đầu chú trọng hơn đến điều kiện thị trường lao động khi đưa ra quyết định về lãi suất. Tuy nhiên, dữ liệu lạm phát sắp tới của Mỹ vẫn cần phải hạ nhiệt hơn nữa để củng cố niềm tin của thị trường vào khả năng Fed sẽ mạnh tay cắt giảm lãi suất. Trái lại, nếu lạm phát tháng 8 của Mỹ bất ngờ tăng mạnh, Fed vẫn có thể cắt giảm lãi suất, nhưng khả năng cao chỉ dừng ở mức 25 bps. Điều này sẽ khiến thị trường điều chỉnh giảm kỳ vọng về lộ trình lãi suất của Fed và có thể thúc đẩy đà phục hồi mạnh mẽ hơn với đồng USD.

Ngoài ra, một tâm điểm chú ý khác đối với đồng USD vào sáng mai (08:00 theo giờ Việt Nam) sẽ là cuộc tranh luận đầu tiên giữa Phó Tổng thống Kamala Harris và cựu Tổng thống Donald Trump. Các cuộc khảo sát dư luận gần đây cho thấy bà Harris đã đánh mất một phần lợi thế, khiến cuộc đua vào Nhà Trắng trở nên khó đoán hơn bao giờ hết. Bất kỳ diễn biến bất ngờ nào trong cuộc tranh luận đều có thể gây ra những cú "sóng thần" trên thị trường.

- Câu chuyện của BoE và đồng Bảng Anh

Khác với Fed, thị trường lãi suất Anh đang kỳ vọng một chu kỳ nới lỏng nhẹ nhàng hơn từ BoE, với khoảng 50 bps cho phần còn lại của năm và 125-150 bps vào mùa hè năm sau.

Dự kiến, BoE sẽ không cắt giảm lãi suất cho đến cuộc họp MPC vào tháng 11, sau quyết định "cân não" về việc bắt đầu nới lỏng chính sách tiền tệ vào tháng trước. Báo cáo thị trường lao động của Anh được công bố chiều nay khó có thể khiến thị trường kỳ vọng BoE sẽ hành động sớm hơn, cụ thể là ngay trong tuần tới.

Báo cáo mới công bố cho thấy thị trường lao động Anh đang "ấm" lên với mức tăng trưởng việc làm ấn tượng, đạt 265,000 trong 3 tháng tính đến tháng 7. Đây là mức tăng mạnh nhất kể từ tháng 05/2022, cho thấy đà tăng trưởng kinh tế mạnh mẽ trong nửa đầu năm nay đang bắt đầu lan tỏa sang thị trường lao động.

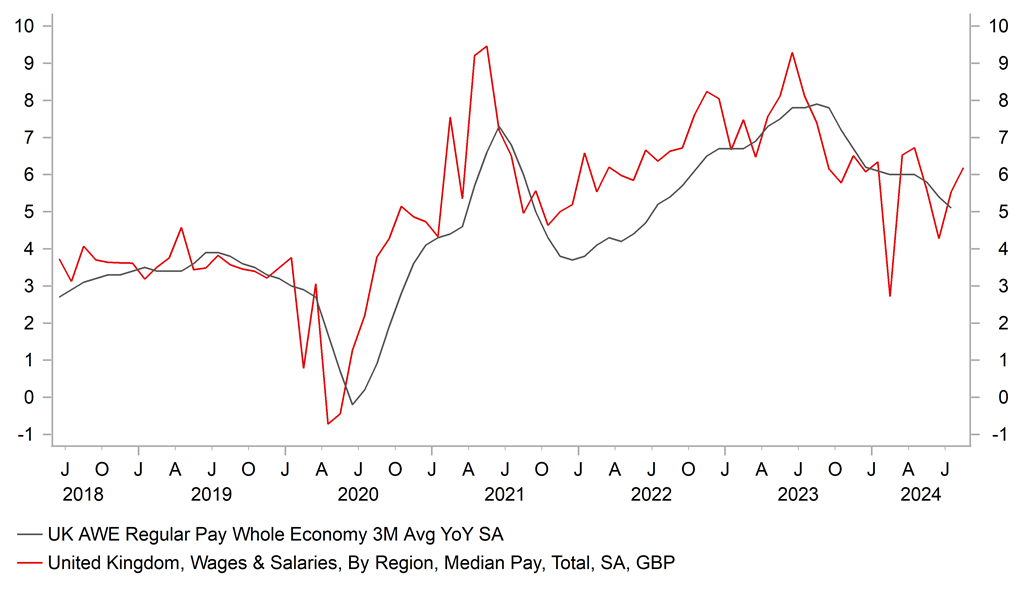

Tin vui cho BoE là lạm phát tiền lương đang có dấu hiệu hạ nhiệt. Cụ thể, tăng trưởng thu nhập trung bình hàng tuần đã giảm còn 5.1% trong tháng 7, mức thấp nhất kể từ tháng 6 năm 2022. Tuy nhiên, thước đo tăng trưởng thu nhập trung bình trên mỗi nhân viên lại kém khả quan hơn khi tăng 6.2% trong tháng 8.

Dù vẫn dự đoán BoE sẽ cắt giảm lãi suất một lần nữa vào tháng 11, nhưng báo cáo thị trường lao động hôm nay cho thấy điều đó không phải là điều chắc chắn và có thể khiến đồng Bảng Anh "lên dây cót" trong thời gian tới.

Lạm phát tiền lương ở anh đang chậm lại nhưng vẫn ở mức cao (Nguồn: Bloomberg, Macrobond & MUFG GMR)

Hiệu suất các đồng tiền thị trường mới nổi phân hóa rõ rệt

Các đồng tiền thị trường mới nổi đã suy yếu nhẹ so với USD trong tuần qua. "Nạn nhân" lớn nhất là đồng Ruble Nga - RUB (-4.4%), sau đó là Peso Chile - CLP (-1.6%), Peso Colombia - COP (-1.4%), Forint Hungary - HUF (-0.8%) và Nuevo Sol Peru - PEN (-0.6%). Ngược lại, Baht Thái - THB (+1.1%), Real Brazil - BRL (+1.1%) và Rand Nam Phi - ZAR (+0.8%) đã "vượt bão" thành công.

Trong số các đồng tiền thị trường mới nổi, đã xuất hiện sự phân hóa rõ rệt giữa nhóm châu Á và Mỹ Latinh vào mùa hè này. Trong khi các đồng tiền châu Á đã phục hồi, các đồng tiền Mỹ Latinh lại tiếp tục suy yếu. Rõ ràng, các đồng tiền châu Á đã được hưởng lợi nhiều nhất từ kỳ vọng Fed sẽ mạnh tay nới lỏng chính sách tiền tệ, với Ringgit Malaysia - MYR (+7.9%) và THB (+7.5%) là hai "ngôi sao sáng" trong nhóm này.

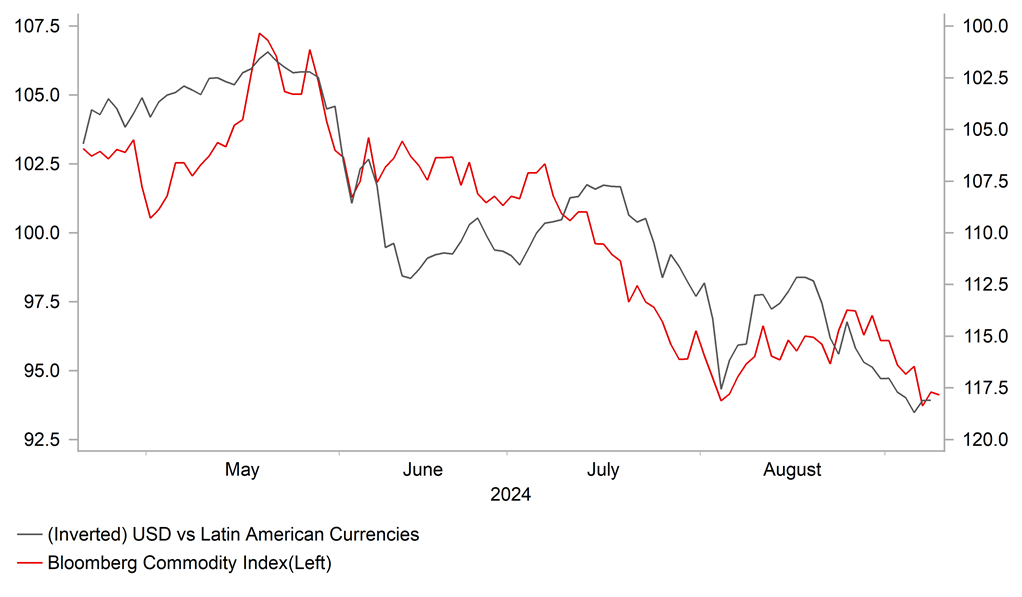

Trong khi đó, các đồng tiền Mỹ Latinh lại "sa lầy" do giá hàng hóa liên tục suy yếu cùng với những bất ổn nội tại của mỗi quốc gia. Chỉ số giá hàng hóa của Bloomberg đã rơi xuống mức thấp nhất trong năm vào cuối tuần trước khi giá dầu giảm trở lại về dưới mức 70 USD/thùng. Để đối phó, các thành viên OPEC+ đã quyết định trì hoãn kế hoạch tăng sản lượng dầu thêm hai tháng.

Chưa kể, giá hàng hóa suy yếu trùng với thời điểm xuất hiện thêm bằng chứng về đà tăng trưởng "hụt hơi" ở Trung Quốc, cùng với những lo ngại xoay quanh nguy cơ giảm phát ngày càng tăng tại quốc gia tỷ dân này, đã khiến tình hình trở nên trầm trọng hơn. Sau cùng, những diễn biến này đang tạo ra "cơn gió ngược" cho các đồng tiền thị trường mới nổi có liên quan đến hàng hóa khi năm 2025 đang đến gần.

Đồng tiền các nước Mỹ Latinh bị ảnh hưởng một phần bởi giá hàng hóa giảm (Nguồn: Bloomberg, Macrobond & MUFG GMR)

MUFG Research