Những gì Fed làm thời gian qua sẽ tác động khủng khiếp thế nào tới lạm phát?

Ngô Văn Thịnh

Economic Analyst

Khi giá dầu giảm xuống 0 vào tháng 5 năm ngoái, rất ít nhà đầu tư nghĩ đến lạm phát. Nhưng những người nghiên cứu về dữ liệu tiền tệ biết rằng sự tích tụ chưa từng có của thanh khoản sẽ kiến nền kinh tế bùng nổ và giá cả vọt tăng ngay sau khi vắc-xin chấm dứt đại dịch.

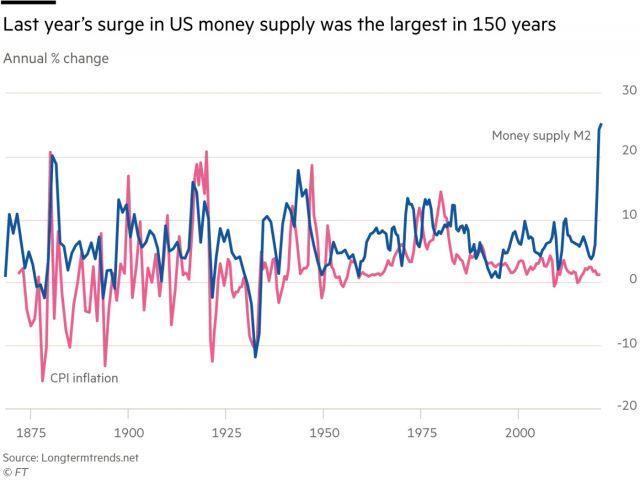

Dữ liệu tiền tệ hiện tại rất ấn tượng. Từ tháng 3 đến tháng 11, thước đo cung tiền trên diện rộng, M2, đã tăng tới 24%. Thật đáng kinh ngạc, mức tăng cung tiền vào năm 2020 đã vượt quá bất kỳ mức tăng nào trong một thế kỷ rưỡi được ghi nhận.

Sự mở rộng tiền tệ cũng diễn ra mạnh mẽ ở hầu hết các quốc gia còn lại trên thế giới, nhưng không nơi nào rõ rệt như ở Mỹ. Và chính quyền mới của Biden chắc chắn sẽ cung cấp nhiều biện pháp kích thích tài khóa hơn nữa.

Một trong những định đề lâu đời nhất trong kinh tế học là mức giá được xác định bởi cung và cầu tiền. Các công thức đơn giản của mệnh đề này được gọi là “Lý thuyết số lượng”. Định đề này nói rằng tỷ lệ lạm phát bằng với mức chênh lệch giữa tỷ lệ tăng trưởng cung tiền và thu nhập thực tế - mặc dù các diễn giải phức tạp hơn có tính đến các biến số khác như lãi suất và kỳ vọng lạm phát.

Nhưng trong khi nhiều nhà đầu tư thừa nhận rằng sự gia tăng thanh khoản khổng lồ vào năm 2020 đang được đưa vào thị trường chứng khoán, rất ít nhà đầu tư lo ngại lạm phát. Hầu hết đều biết rằng Cục Dự trữ Liên bang Hoa Kỳ đã cam kết thực hiện chính sách tiền tệ mở rộng đáng kể, được gọi là nới lỏng định lượng, sau cuộc khủng hoảng tài chính. Bất chấp cảnh báo của nhiều nhà kinh tế sau đó về sự gia tăng của giá tiêu dùng, lạm phát đã không theo sau và thực sự còn giảm.

Tuy nhiên, có một sự khác biệt cơ bản giữa những gì đã xảy ra trong cuộc khủng hoảng tài chính và những gì đang xảy ra hiện nay. Số tiền do Fed tạo ra trong cuộc khủng hoảng tài chính vừa qua đã tìm đường vào nguồn dự trữ trong hệ thống ngân hàng, chỉ một phần nhỏ trong số đó đã được cho lĩnh vực tư nhân vay.

Điều này xảy ra bởi vì, trước khi Lehman sụp đổ, các ngân hàng không giữ lượng dự trữ dư thừa. Tại thời điểm đó, các khoản dự trữ không chi trả lãi và việc quản lý dự trữ thận trọng buộc các ngân hàng phải giữ mức dự trữ tối thiểu để đáp ứng các yêu cầu về dự trữ. Tất cả lượng dự trữ dư thừa đã được cho vay vào thị trường lãi suất.

Cuộc khủng hoảng tài chính đã thay đổi tất cả. Sau cuộc khủng hoảng, lãi suất sụp đổ. Fed bắt đầu trả lãi cho các khoản dự trữ và các cơ quan quản lý áp đặt các yêu cầu về tính thanh khoản mà có thể đáp ứng bằng các khoản dự trữ này. Các ngân hàng dễ dàng hấp thụ lượng dự trữ bổ sung do Fed tạo ra và việc nới lỏng định lượng cuối cùng chỉ gia tăng tổng lượng cho vay một cách khiêm tốn.

Nhưng hành động của Fed và bộ Tài chính nhằm đối phó với cuộc khủng hoảng Covid-19 đang tạo ra một kết quả rất khác. Tiền do Fed tạo ra không chỉ đi vào lượng dự trữ dư thừa của hệ thống ngân hàng. Nó được chuyển trực tiếp vào tài khoản ngân hàng của các cá nhân và công ty thông qua Chương trình Bảo vệ Tiền lương của Hoa Kỳ, các khoản hỗ trợ trực tiếp và các khoản trợ cấp cho chính quyền tiểu bang và địa phương.

Vào giữa những năm 1970, tôi là một trợ lý giáo sư trẻ tại Đại học Chicago trong những năm cuối sự nghiệp lẫy lừng của giáo sư Milton Friedman. Tôi nhớ ông đã nói với tôi rằng việc gia tăng nhanh chóng lượng cung tiền là một yếu tố rất mạnh mẽ, và có thể đã cứu chúng tôi khỏi cuộc Đại suy thoái những năm 1930. Nhưng nếu việc gia tăng cung tiền thực sự được chuyển hóa vào tài khoản tiết kiệm và tài khoản thanh toán của khu vực tư nhân, thì hành động của Fed sẽ có tác động lớn hơn nhiều lần.

Những lời nói đó đã củng cố cho dự báo lạc quan của tôi vào mùa hè năm ngoái khi đại dịch ngày càng trầm trọng. Tôi đã nói rằng Mỹ sẽ chứng kiến một thị trường chứng khoán mạnh mẽ vào năm 2020 và một nền kinh tế lạm phát cực cao trong năm 2021.

Tôi chắc chắn không mong đợi siêu lạm phát, hay thậm chí lạm 1 con số ở mức cao. Nhưng tôi tin rằng lạm phát sẽ vượt xa mục tiêu 2% của Fed và sẽ duy trì ở mức như vậy trong nhiều năm.

Điều này không tốt cho các nhà đầu tư trái phiếu. Nhu cầu khổng lồ đối với trái phiếu Kho bạc, vốn đã giữ cho lợi suất của chúng ở mức rất thấp, được thúc đẩy bởi các đặc điểm phòng ngừa rủi ro mạnh mẽ - khả năng chống lại sự sụt giảm mạnh của tài sản rủi ro.

Nhưng khoản bảo hiểm này sẽ ngày càng đắt hơn khi giá tiêu dùng tăng cao làm xói mòn sức mua của những trái phiếu này. Điều không thể tránh khỏi là lợi suất trái phiếu sẽ tăng, và tăng hơn nhiều so với dự đoán của Fed và hầu hết các nhà dự báo.

Cuộc chiến trị giá hàng nghìn tỷ USD trên mặt trận Covid-19 không được chi trả bằng cách tăng thuế hay bán trái phiếu cho công chúng, nhưng hãy nhớ rằng không có bữa trưa nào miễn phí. Chính những người nắm giữ trái phiếu Kho bạc, thông qua việc lạm phát gia tăng, sẽ là người chi trả cho các gói kích thích tài khóa và tiền tệ chưa từng có tiền lệ trong năm qua.