Phân tích dữ liệu tuần 15.06.2024 JPMorgan: Lạm phát toàn cầu sẽ hạ nhiệt so với đầu năm; Trung Quốc sẽ sớm trở lại

Đức Nguyễn

FX Strategist

Nhận định của bộ phận phân tích kinh tế tại JPMorgan New York và London.

Nỗi sợ bất cân xứng

Sau lần hạ lãi suất của ECB và BoC, Fed và BoJ đã hành động thận trọng hơn. Fed đã đẩy lùi thời gian có thể hạ lãi suất khi dot plot chỉ còn dự báo 1 lần nới lỏng trong năm 2024. BoJ tuyên bố chuyển sang thu hẹp bảng cân đối kế toán nhưng hoãn quyết định về quy trình này cho đến cuộc họp tiếp theo. Mặc dù Thống đốc Ueda không loại trừ khả năng tăng lãi suất vào tháng 7, nhưng sự do dự của ông trong việc thắt chặt trên nhiều mặt làm tăng rủi ro lần tăng lãi suất tiếp theo sẽ bị hoãn tới tháng 9.

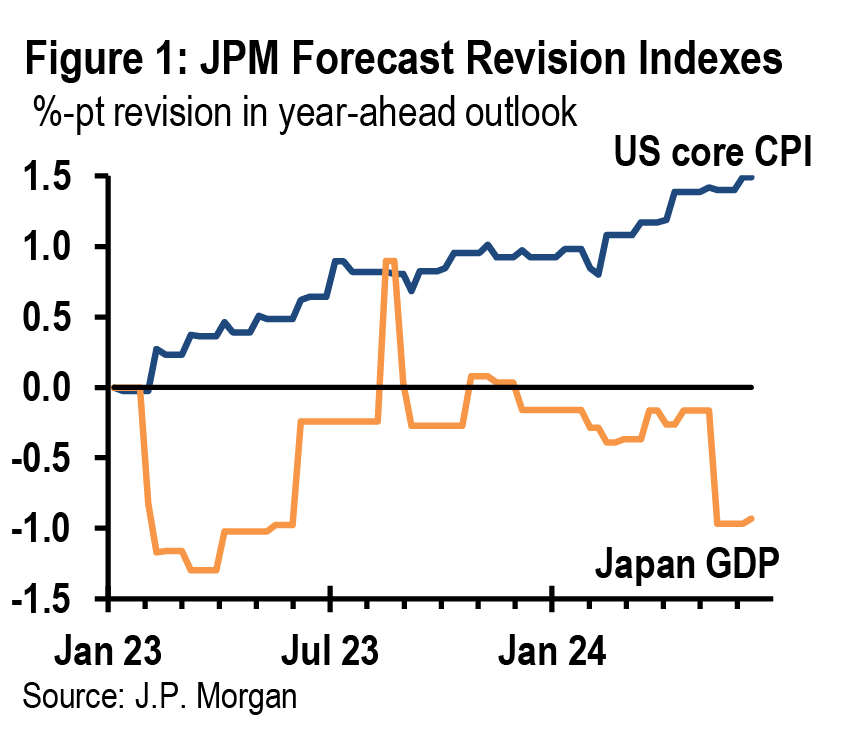

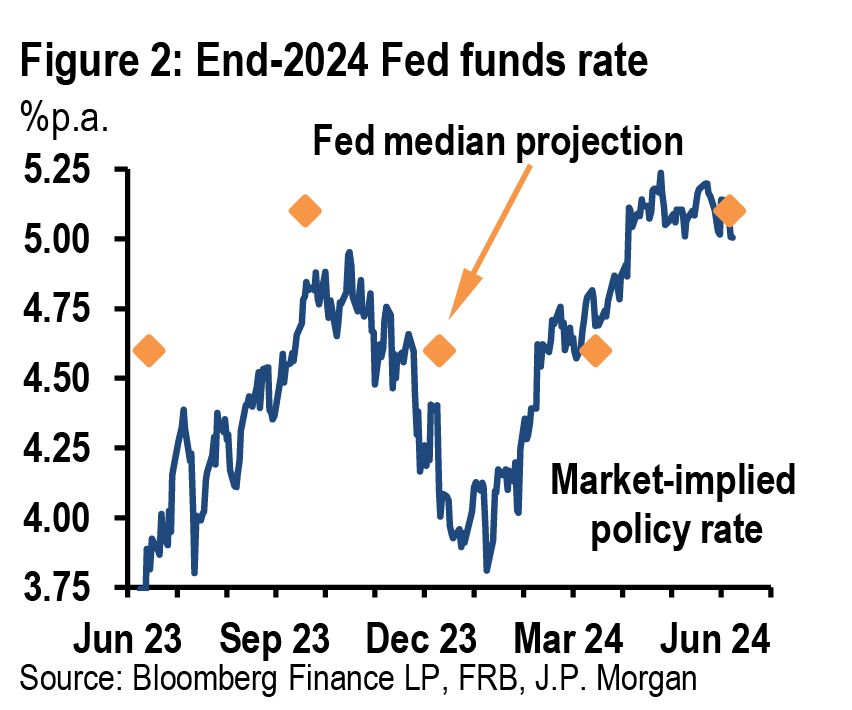

Những thất vọng về tình hình kinh tế vĩ mô là nguyên nhân dẫn đến sự thận trọng của các ngân hàng trung ương này (Hình 1). Tại Mỹ, Chủ tịch Powell cho biết sự điều chỉnh trong dot plot năm nay liên quan đến việc lạm phát chưa đạt nhiều tiến triển. Cả CPI và PCE lõi đều tăng ở mức gần 4% tính đến thời điểm hiện tại. Đối với BoJ, sự suy yếu kéo dài trong tăng trưởng là mối lo ngại khi tiêu dùng không có dấu hiệu cải thiện vào giữa năm sau 4 quý liên tiếp giảm chi tiêu. Thị trường Nhật Bản đã phản ứng theo cách có thể đoán được trước sự thận trọng của BoJ trong tuần này với việc lợi suất trái phiếu Nhật giảm và JPY chạm đáy kể từ tháng 4. Ngược lại, lãi suất Mỹ tăng trong tuần này và định giá lãi suất chính sách cuối năm thấp hơn dot plot mới nhất của Fed (Hình 2).

Xúc tác chính cho biến động này là lạm phát tháng 5 thấp bất ngờ. Lạm phát CPI lõi tại Mỹ chạm mức thấp nhất trong hơn 2 năm và cả giá sản xuất phi nhiên liệu và giá nhập khẩu đều giảm. Tuy nhiên, phản ứng của thị trường đối với các báo cáo lạm phát cũng liên quan tới định hướng của FOMC. Bất chấp việc điều kiện tài chính đã nới lỏng trong năm nay, Chủ tịch Powell vẫn nhấn mạnh rằng ủy ban nhận thấy điều kiện tiền tệ còn thắt chặt. Và dù lạm phát vượt dự báo đã đẩy dự báo PCE lõi năm 2024 cao hơn 0.4% điểm so với đầu năm, ủy ban vẫn duy trì dự báo năm 2025 rằng lạm phát sẽ quay trở lại mục tiêu trong bối cảnh mức tăng trưởng trên tiềm năng một chút. Tổng hợp lại, quan điểm vĩ mô của Fed cho thấy cần nới lỏng chính sách tiền tệ đáng kể, với dự báo lãi suất giảm hơn 200 điểm cơ bản trong giai đoạn 2024-2026 được giữ nguyên.

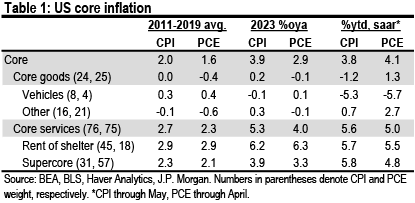

JPMorgan dự báo lạm phát lõi tại Mỹ duy trì tại khoảng 3% trong một thời gian. Nhưng áp lực giá cả đang vượt xa tốc độ này từ đầu năm đến nay và sẽ có một giai đoạn lạm phát hạ nhiệt hơn đáng kể (Bảng 1). Với phần lớn sự suy yếu tháng trước tập trung vào nhóm dịch vụ trừ lưu trú, từng đã tăng mạnh trong những tháng đầu năm, sự sụt giảm trong tháng 5 có vẻ không thách thức quan điểm của JPMorgan rằng lạm phát cơ bản đang giảm nhưng vẫn ở mức cao.

Tin tức mới nhất về thị trường lao động và giá nhập khẩu đang làm tăng khả năng lạm phát giảm mạnh hơn. Những biến động gần đây của thị trường có thể thúc đẩy sự thay đổi trong rủi ro này thông qua phản ứng bất đối xứng dựa trên định hướng của Fed. Với quan điểm thị trường về lập trường Fed và thiên hướng lạm phát giảm mạnh, thị trường đã báo hiệu rằng họ sẽ kiên nhẫn khi đối mặt với báo cáo lạm phát thất vọng vừa phải. Tuy nhiên, thị trường cũng nhận ra rằng có thể sẽ tiến tới nới lỏng nhanh chóng nếu các báo cáo sau tháng 5 đều ghi nhận số liệu hạ nhiệt.

Sự bất cân xứng tương tự cũng được thể hiện trong cách Fed phản ứng với những bất ngờ trong tăng trưởng. Nhập cư gia tăng có thể làm tăng tiềm năng tăng trưởng ngắn hạn, giảm độ nhạy cảm của Fed trước những báo cáo vượt kỳ vọng. Nhưng với lập trường thắt chặt vốn thấy, họ có thể phản ứng nhanh chóng trước bất kỳ mối đe dọa lớn nào với tăng trưởng. JPMorgan không coi tăng trưởng giảm trong 6 tháng đầu năm 2024 tại Mỹ là mối đe dọa và báo cáo lao động tháng 5 nhất quán với quan điểm của JPMorgan rằng nền tảng tăng trưởng theo ngành đang mở rộng. Sản xuất là một lĩnh vực sẽ tăng trưởng khiêm tốn và báo cáo sản lượng công nghiệp tuần tới được dự báo tăng 0.5% so với tháng trước. Báo cáo CPI tháng 5 của tuần này cũng nên được nhìn qua lăng kính tăng trưởng, khi lạm phát hạ nhiệt sẽ hỗ trợ sức mua của hộ gia đình. Dữ liệu thẻ tín dụng Chase dự báo chi tiêu hàng hóa lõi tăng 0.5% trong báo cáo doanh số bán lẻ tuần tới.

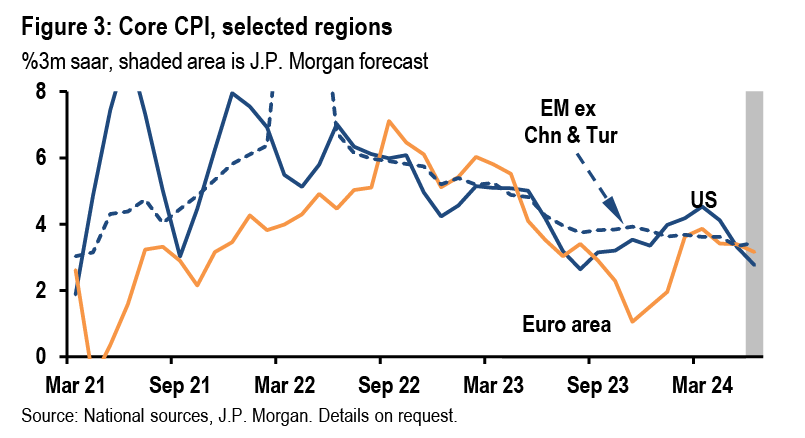

CPI lõi toàn cầu tăng trên 3% trong quý II/2024

JPMorgan đang dự báo lạm phát CPI lõi toàn cầu sẽ hạ nhiệt so với đầu năm, và một phần số liệu tháng 5 cho thấy ta đang trên con đường đạt điều đó. Lạm phát CPI lõi toàn cầu (trừ Trung Quốc và Thổ Nhĩ Kỳ) đạt trung bình 0.25% (so với tháng trước) trong tháng 4-5, giảm từ mức 0.30% trong quý I. Phần lớn sự hạ nhiệt này xuất phát từ lạm phát giá dịch vụ lõi tại các thị trường phát triển hạ nhiệt khi áp lực từ quý I giảm dần. Rộng hơn, lạm phát hàng hóa lõi đang ổn định ở mức trước đại dịch sau khi giảm mạnh trong nửa sau năm 2023. Làm dịu đi sự biến động mạnh ở khu vực Mỹ và EU, số liệu quý đang ước tính lạm phát nửa đầu năm tăng cao (Hình 3). Trong khi Anh cũng đang ghi nhận lạm phát tăng cao hơn đáng kể, lạm phát ở các nền kinh tế phát triển khác dường như đang ở mức vừa phải. Lạm phát tại các thị trường mới nổi (trừ Trung Quốc và Thổ Nhĩ Kỳ) vẫn tương đối khiêm tốn.

Trung Quốc sẽ tăng trưởng tốt hơn trong tháng 5

Sau chuỗi số liệu đáng thất vọng trong tháng 4, JPMorgan kỳ vọng tin tức tăng trưởng từ dữ liệu tháng 5 của Trung Quốc sẽ tốt hơn vào tuần tới. Phù hợp với dự báo của JPMorgan về tăng trưởng GDP quý II tại 3.5%, JPMorgan đang dự báo sản lượng công nghiệp (1% MoM, 6.2% YoY) và doanh số bán lẻ (1.3% MoM, 3.5% YoY) sẽ phục hồi sau giai đoạn thu hẹp tháng 3-4. Tác động của những hỗ trợ tài khóa gần đây cũng được thể hiện rõ trong báo cáo tín dụng mới nhất, ghi nhận hoạt động phát hành trái phiếu chính phủ tháng 5 phục hồi sau đợt giảm bất ngờ trong tháng 4. Nhu cầu tín dụng vẫn yếu khi tăng trưởng cho vay ngân hàng chạm đáy mới. JPMorgan dự báo PBOC sẽ phản ứng bằng việc hạ lãi suất chính sách 10 điểm cơ bản vào tuần tới.

Bầu cử sớm ở Pháp làm tăng rủi ro chính sách

Nhìn chung, kết quả bầu cử quốc hội châu Âu gần như sát với kỳ vọng, chỉ có sự sụt giảm khiêm tốn về số ghế của đảng trung lập (không tả hay hữu). Với việc đảng trung hữu của Chủ tịch Ủy ban Ursula von der Leyen (Đảng Nhân dân Châu Âu) tốt hơn mong đợi, bà gần như chắc chắn sẽ có nhiệm kỳ thứ hai và việc chuyển hướng từ chính sách xanh sang ủng hộ cạnh tranh có thể tiếp tục. Tại Pháp, tổng thống Macron đã kêu gọi bầu cử hạ viện sớm do sự ủng hộ của phe cực hữu ngày càng tăng. Ông Macron đang ở thế khó do sự ủng hộ hạn chế ở hạ viện và có thể đang kỳ vọng rằng ông sẽ giành được nhiều sự ủng hộ hơn trong một cuộc bầu cử mà các đảng riêng lẻ ngoài đảng của ông và đảng của bà Le Pen sẽ gặp khó khăn để lọt vào vòng hai. Chỉ còn hơn hai tuần nữa là đến vòng đầu tiên, những diễn biến cho đến nay vẫn không thuận lợi cho ông Macron. Cơ hội tốt nhất để ông giành lại đa số ghế ở Hạ viện là nếu các đảng khác không thành lập liên minh, nâng cơ hội cho các ứng cử viên của ông lọt vào vòng hai và sau đó giành được phiếu bầu cho nhóm trung lập trong cuộc cạnh tranh với Mặt trận Quốc gia cực hữu. Tuy nhiên, sau nỗ lực bất thành của cánh hữu nhằm thành lập một liên minh, cánh tả đã thành lập được một liên minh. Điều này làm tăng đáng kể nguy cơ Mặt trận Quốc gia của bà Le Pen giành được đa số tương đối, hoặc thậm chí tuyệt đối, ở hạ viện.

Có những dấu hiệu cho thấy Mặt trận Quốc gia đã tém lại một số quan điểm của mình, nhưng vẫn còn những lo ngại xoay quanh lập trường của họ về các vấn đề tài khóa, đặc biệt là khi Pháp sắp bước vào Thủ tục Thâm hụt Quá mức theo Hiệp ước Ổn định và Tăng trưởng. Một chính phủ do Mặt trận Quốc gia lãnh đạo có thể thách thức khuôn khổ tài khóa mới của EU, một lo ngại đang được phản ánh qua chênh lệch trái phiếu Pháp-Đức tăng lên hơn 70 điểm cơ bản. Nếu một Thủ tướng từ một đảng khác được bổ nhiệm, tổng thống Macron vẫn có thể làm chậm quá trình đưa ra luật mới và thậm chí thúc đẩy các cuộc bầu cử mới. Tuy nhiên, thách thức từ Pháp đối với các thỏa thuận tài khóa Eurozone sẽ là vấn đề và có những tác động sâu rộng. Ở giai đoạn này, tình hình trước vòng bỏ phiếu đầu tiên vẫn còn rất khó đoán.

Sẽ không còn ai hạ lãi suất tại châu Âu vào tháng 6

Trước thềm cuộc họp của BoE vào tuần tới, các chỉ số về tăng trưởng và lạm phát của Anh đều vượt kỳ vọng. Do đó, BoE sẽ khó hạ lãi suất ngay cả khi chỉ số CPI tháng 5 diễn biến tốt hơn. Với cuộc Tổng tuyển cử sắp tới, tháng 8 sẽ là cơ hội sớm nhất để nới lỏng và báo cáo lạm phát vào tuần tới sẽ chi phối kỳ vọng cho cuộc họp đó. Đảng Lao động đã đưa ra tuyên ngôn của mình và dường như không có khả năng thay đổi đường hướng của chính sách tài khóa nếu giành chiến thắng. Sẽ tiếp tục có áp lực từ tài khóa nhưng với cách triển khai khác, với thuế cao hơn để đỡ gánh nặng hạn chế chi tiêu.

JPMorgan