Phân tích số liệu kinh tế toàn cầu JPMorgan 21.08.2024: Cần một bờ vai vững chắc

Như Quỳnh

Junior Analyst

Nhận định của JPMorgan New York và London.

Sự thay đổi luôn khó khăn, đặc biệt trong giai đoạn chuyển đổi trong chu kỳ kinh doanh. Việc phân biệt giữa suy thoái kinh tế và sự chậm lại giữa chu kỳ là một trong những nhiệm vụ khó khăn nhất trong dự báo. Khi đứng trước bước ngoặt trong quá trình mở rộng toàn cầu kéo dài bốn năm này, cảm giác bất an là điều dễ hiểu. Trong những thời điểm khó khăn này, tốt nhất là quay lại nguyên tắc cơ bản: suy thoái kinh tế thường là sự phá vỡ hành vi do một cú sốc bất lợi tương tác với các điều kiện kinh tế vĩ mô mất cân bằng tích lũy qua chu kỳ. Dù chu kỳ tăng lãi suất nhanh chóng và đồng bộ nhất trong hơn nửa thế kỷ rõ ràng là một cú sốc lớn, JPMorgan vẫn luôn cho rằng sự thiếu hụt các mất cân bằng kinh tế vĩ mô sẽ ngăn chặn sự suy thoái. Tuy nhiên, dữ liệu gần đây đang thách thức quan điểm này khi thị trường lao động Mỹ chậm lại, đà tăng trưởng mất đi ở châu Âu và Trung Quốc gặp khó khăn, đe dọa đến đợt mở rộng. Rủi ro là thời gian kéo dài của cú sốc lãi suất đã tạo ra những mất cân bằng riêng của nó. Áp lực tín dụng đang gia tăng, dù chưa đến mức đáng báo động. Tuy nhiên, mối quan tâm lớn hơn là sự mất cân bằng liên tục trong tăng trưởng toàn cầu giữa các nhóm ngành và khu vực.

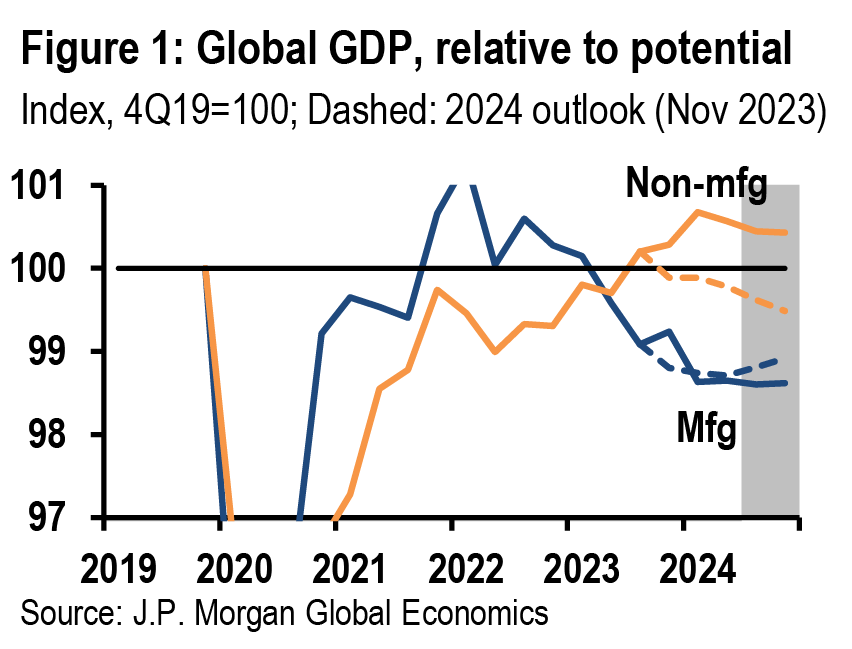

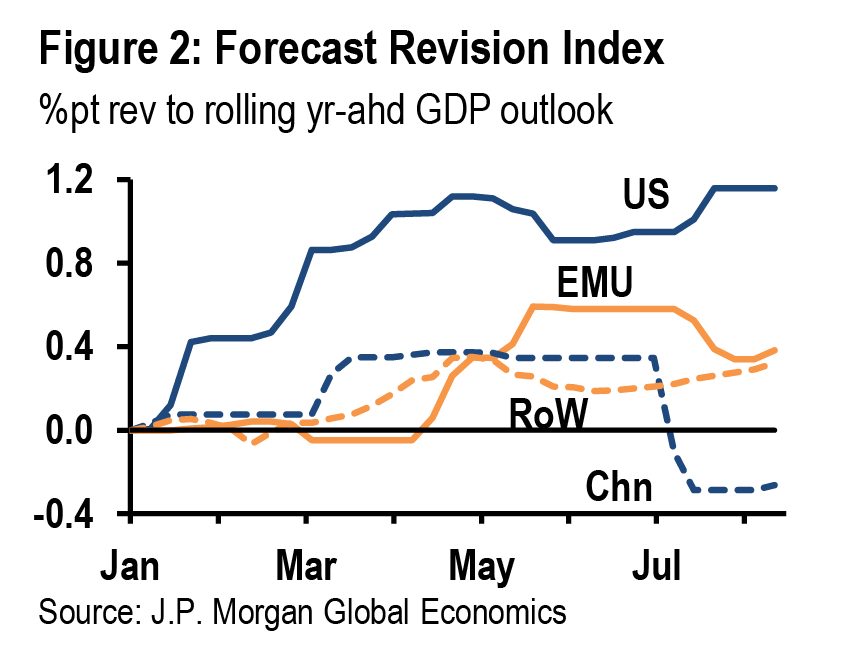

Nền kinh tế toàn cầu đã vượt qua kỳ vọng năm nay với biên độ lớn một lần nữa. Trong dự báo năm 2024 được công bố vào tháng 11/2023, dự báo "hạ cánh mềm" của JPMorgan kỳ vọng GDP toàn cầu sẽ tăng 2% trong năm nay. Hiện tại, GDP toàn cầu đang hướng tới mức tăng trưởng mạnh hơn là 2.4% cho cả năm, với nửa đầu năm tăng 0.5% so với dự báo ban đầu. Tuy nhiên, hoạt động kinh tế vẫn tập trung ở một số nhóm ngành và khu vực nhất định. Tất cả sự vượt trội này đều nhờ vào hoạt động phi sản xuất mạnh mẽ hơn trong khi sản xuất vẫn đang trì trệ (Hình 1). Đồng thời, gần như tất cả các bất ngờ tích cực đều đến từ Mỹ, nơi triển vọng tăng trưởng hàng năm được tăng thêm hơn 1% năm nay (Hình 2). GDP Eurozone cũng đã có chút bất ngờ tích cực, mặc dù động lực này đã chậm lại trong những tháng gần đây. Trong khi Trung Quốc bắt đầu năm với pha tăng mạnh, kỳ vọng đã giảm đáng kể trong quý vừa qua do một loạt dữ liệu yếu, bao gồm báo cáo tín dụng và hoạt động không như mong đợi trong tháng 7 tuần này.

Sự thay đổi luôn khó khăn, đặc biệt trong giai đoạn chuyển đổi trong chu kỳ kinh doanh. Việc phân biệt giữa suy thoái kinh tế và sự chậm lại giữa chu kỳ là một trong những nhiệm vụ khó khăn nhất trong dự báo. Khi đứng trước bước ngoặt trong quá trình mở rộng toàn cầu kéo dài bốn năm này, cảm giác bất an là điều dễ hiểu. Trong những thời điểm khó khăn này, tốt nhất là quay lại nguyên tắc cơ bản: suy thoái kinh tế thường là sự phá vỡ hành vi do một cú sốc bất lợi tương tác với các điều kiện kinh tế vĩ mô mất cân bằng tích lũy qua chu kỳ. Dù chu kỳ tăng lãi suất nhanh chóng và đồng bộ nhất trong hơn nửa thế kỷ rõ ràng là một cú sốc lớn, JPMorgan vẫn luôn cho rằng sự thiếu hụt các mất cân bằng kinh tế vĩ mô sẽ ngăn chặn sự suy thoái. Tuy nhiên, dữ liệu gần đây đang thách thức quan điểm này khi thị trường lao động Mỹ chậm lại, đà tăng trưởng mất đi ở châu Âu và Trung Quốc gặp khó khăn, đe dọa đến đợt mở rộng. Rủi ro là thời gian kéo dài của cú sốc lãi suất đã tạo ra những mất cân bằng riêng của nó. Áp lực tín dụng đang gia tăng, dù chưa đến mức đáng báo động. Tuy nhiên, mối quan tâm lớn hơn là sự mất cân bằng liên tục trong tăng trưởng toàn cầu giữa các nhóm ngành và khu vực.

Nền kinh tế toàn cầu đã vượt qua kỳ vọng năm nay với biên độ lớn một lần nữa. Trong dự báo năm 2024 được công bố vào tháng 11/2023, dự báo "hạ cánh mềm" của JPMorgan kỳ vọng GDP toàn cầu sẽ tăng 2% trong năm nay. Hiện tại, GDP toàn cầu đang hướng tới mức tăng trưởng mạnh hơn là 2.4% cho cả năm, với nửa đầu năm tăng 0.5% so với dự báo ban đầu. Tuy nhiên, hoạt động kinh tế vẫn tập trung ở một số nhóm ngành và khu vực nhất định. Tất cả sự vượt trội này đều nhờ vào hoạt động phi sản xuất mạnh mẽ hơn trong khi sản xuất vẫn đang trì trệ (Hình 1). Đồng thời, gần như tất cả các bất ngờ tích cực đều đến từ Mỹ, nơi triển vọng tăng trưởng hàng năm được tăng thêm hơn 1% năm nay (Hình 2). GDP Eurozone cũng đã có chút bất ngờ tích cực, mặc dù động lực này đã chậm lại trong những tháng gần đây. Trong khi Trung Quốc bắt đầu năm với pha tăng mạnh, kỳ vọng đã giảm đáng kể trong quý vừa qua do một loạt dữ liệu yếu, bao gồm báo cáo tín dụng và hoạt động không như mong đợi trong tháng 7 tuần này.

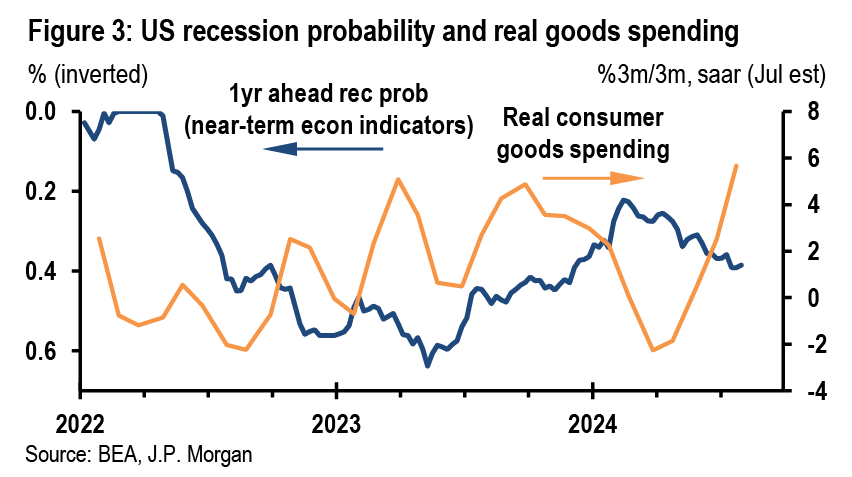

Dù sự mất cân bằng trong tăng trưởng toàn cầu vẫn là mối quan tâm, trọng tâm lo ngại gần đây đã chuyển sang Mỹ. Tỷ lệ thất nghiệp gia tăng đáng kể cùng với dấu hiệu chuyển từ chậm lại trong tuyển dụng sang tăng trưởng số lượng người mất việc đã làm tăng khả năng suy thoái và gây ra sự hoảng loạn trong thị trường. Và mặc dù tăng trưởng việc làm chậm lại, nhưng Mỹ hiện đang trên đà đạt được một quý tăng trưởng trên xu hướng 2% khác - cao hơn dự báo của JPMorgan về việc giảm xuống 1.25%. Sau báo cáo bán lẻ bất ngờ mạnh mẽ trong tuần trước, chi tiêu hàng tiêu dùng thực tế dường như đang tăng gần 6% trong 3 tháng gần nhất, trái ngược với sự gia tăng gần đây trong rủi ro suy thoái (Hình 3).

Trong bối cảnh tăng trưởng mạnh mẽ của Mỹ, sự thay đổi được kỳ vọng trong lập trường chính sách của Fed sẽ củng cố triển vọng hạ cánh mềm. Báo cáo CPI của Mỹ ghi nhận lạm phát lõi giảm xuống 3.2% (mức thấp nhất kể từ năm 2021) bật đèn xanh bắt đầu chu kỳ nới lỏng, ngay cả khi sự phục hồi trong tăng trưởng làm giảm cơ hội mở màn với việc hạ lãi suất 50bp (dự báo của JPMorgan). Quyết định này có thể sẽ phụ thuộc vào mức độ hồi phục của báo cáo NFP tháng 8 nhưng cũng phụ thuộc vào các tín hiệu cơ bản về việc tạo thu nhập. Một mức tăng từ 160,000 đến 200,000 trong biên chế và tỷ lệ thất nghiệp giảm có thể xóa bỏ phần lớn nỗi sợ hãi do báo cáo lao động tháng 7 gây ra, trong khi một mức tăng thấp dưới 100,000 có thể sẽ làm nghiêng cán cân rủi ro hơn về tăng trưởng và đưa ra mức nới lỏng lớn hơn. Đồng thời, việc thấy sự ổn định trong dòng chảy vào tình trạng thất nghiệp cũng quan trọng để xoa dịu nỗi sợ hãi.

Nếu dự báo của JPMorgan đúng và các rủi ro giảm không thành hiện thực, việc nới lỏng các điều kiện tài chính rộng rãi gần đây trên toàn thế giới sẽ cung cấp nguồn nhiên liệu cho tăng trưởng toàn cầu. Tuy nhiên, mức độ lan tỏa vẫn chưa rõ ràng. Chỉ số PMI sơ bộ tháng 8 tuần tới sẽ được theo dõi chặt chẽ để xem liệu những lo ngại có được giải tỏa hay không. JPMorgan kỳ vọng có một sự cải thiện khiêm tốn, đặc biệt nhấn mạnh vào sự tăng nhẹ ở châu Âu và chỉ số sản xuất của các nước phát triển.

Tây Âu:

Mặc dù bối cảnh tăng trưởng khác nhau, lạm phát cao khắp châu Âu đang khiến các ngân hàng trung ương trong khu vực thận trọng. Hoạt động kinh tế Eurozone đang bị kìm hãm bởi Đức, nơi GDP đã giảm trong quý vừa qua dù phần còn lại của khu vực tăng trưởng mạnh mẽ hơn, đạt 1.6%. Tăng trưởng liên tục trong việc làm (+0.9%) trong quý II, sẽ giúp thúc đẩy chi tiêu tiêu dùng vốn đang yếu kém - đặc biệt khi kết hợp với mức tăng lương mạnh mẽ. Tuy nhiên, rủi ro là năng suất tiếp tục thấp phản ánh sự trì trệ cấu trúc làm giảm thu nhập và chi tiêu trong tương lai và giữ lạm phát ở mức cao - hạn chế khả năng ECB hạ lãi suất nhiều như mong muốn.

Ở Anh, GDP đạt mức tăng vững chắc 2.3%, tiếp tục phục hồi từ giai đoạn suy thoái trong nửa cuối năm 2023. JPMorgan điều chỉnh dự báo tăng trưởng quý hiện tại thêm 0.5%, lên 1.5%. Tăng trưởng vững chắc cùng với lạm phát lõi cao nhất trong các nền kinh tế phát triển dự kiến sẽ khiến BoE duy trì tốc độ hạ lãi suất hàng quý khiêm tốn, với lần hạ lãi suất tiếp theo vào tháng 11. Tác động của lãi suất cao đã được cảm nhận rõ ràng nhất ở Thụy Điển. Với tăng trưởng suy yếu và lạm phát gần mục tiêu, JPMorgan dự kiến ngân hàng trung ương nước này sẽ nới lỏng 25bp vào tuần tới, với định hướng cho 3-4 lần cắt giảm trước khi hết năm (trước đây là 2-3 lần). Ngược lại, Ngân hàng Trung ương Na Uy vẫn giữ nguyên lãi suất trong tuần này, là ngoại lệ hawkish của Tây Âu. Lạm phát đã giảm đều đặn trong năm nay nhưng vẫn ở mức cao. Đồng nội tệ yếu đang ngăn cản một sự xoay trục dovish và dự báo hạ lãi suất vào tháng 12 của JPMorgan giờ đã chuyển sang muộn hơn.

Trung Quốc: Điều chỉnh giảm tăng trưởng quý III

Một loạt dữ liệu hoạt động và tín dụng yếu kém trong tháng 7 khiến JPMorgan điều chỉnh giảm dự báo tăng trưởng quý III xuống 3% (trước đây là 4%). Sự sụt giảm xuất khẩu tháng 7 đi kèm với sự đình trệ trong tăng trưởng sản xuất công nghiệp tháng trước, trong khi đầu tư cơ sở hạ tầng tăng trưởng ở mức thấp nhất kể từ năm 2022. Doanh số bán lẻ và tiêu dùng dịch vụ tăng trở lại vào tháng 7, nhưng không đủ để đảo ngược kết quả yếu kém của tháng 6. Sự suy yếu trở lại của giao dịch và khởi công nhà ở cho thấy tình hình thị trường bất động sản vẫn chưa ổn định. Nguồn cung tín dụng đã được điều chỉnh trong suốt cả năm để cung cấp nhiều hỗ trợ hơn, nhưng nhu cầu vẫn yếu, với tăng trưởng tín dụng tháng 7 ghi nhận kết quả rất yếu. JPMorgan vẫn cho rằng cần có các biện pháp chính sách mạnh mẽ hơn để thúc đẩy tiêu dùng, ổn định thị trường nhà ở và khôi phục niềm tin của khu vực tư nhân. JPMorgan vẫn kỳ vọng tăng trưởng GDP sẽ tăng lên mức 5% vào quý IV/2024 khi các nhà hoạch định chính sách đẩy nhanh việc phát hành trái phiếu đặc biệt của chính quyền địa phương và cung cấp nhiều linh hoạt hơn trong việc triển khai các quỹ này. Tuy nhiên, do điều chỉnh chính sách từ từ, JPMorgan dự kiến tăng trưởng cả năm chỉ đạt trung bình 4.6% (trước đây là 4.7%), thấp hơn mục tiêu 5% của chính phủ.

Dù sự mất cân bằng trong tăng trưởng toàn cầu vẫn là mối quan tâm, trọng tâm lo ngại gần đây đã chuyển sang Mỹ. Tỷ lệ thất nghiệp gia tăng đáng kể cùng với dấu hiệu chuyển từ chậm lại trong tuyển dụng sang tăng trưởng số lượng người mất việc đã làm tăng khả năng suy thoái và gây ra sự hoảng loạn trong thị trường. Và mặc dù tăng trưởng việc làm chậm lại, nhưng Mỹ hiện đang trên đà đạt được một quý tăng trưởng trên xu hướng 2% khác - cao hơn dự báo của JPMorgan về việc giảm xuống 1.25%. Sau báo cáo bán lẻ bất ngờ mạnh mẽ trong tuần trước, chi tiêu hàng tiêu dùng thực tế dường như đang tăng gần 6% trong 3 tháng gần nhất, trái ngược với sự gia tăng gần đây trong rủi ro suy thoái (Hình 3).

Trong bối cảnh tăng trưởng mạnh mẽ của Mỹ, sự thay đổi được kỳ vọng trong lập trường chính sách của Fed sẽ củng cố triển vọng hạ cánh mềm. Báo cáo CPI của Mỹ ghi nhận lạm phát lõi giảm xuống 3.2% (mức thấp nhất kể từ năm 2021) bật đèn xanh bắt đầu chu kỳ nới lỏng, ngay cả khi sự phục hồi trong tăng trưởng làm giảm cơ hội mở màn với việc hạ lãi suất 50bp (dự báo của JPMorgan). Quyết định này có thể sẽ phụ thuộc vào mức độ hồi phục của báo cáo NFP tháng 8 nhưng cũng phụ thuộc vào các tín hiệu cơ bản về việc tạo thu nhập. Một mức tăng từ 160,000 đến 200,000 trong biên chế và tỷ lệ thất nghiệp giảm có thể xóa bỏ phần lớn nỗi sợ hãi do báo cáo lao động tháng 7 gây ra, trong khi một mức tăng thấp dưới 100,000 có thể sẽ làm nghiêng cán cân rủi ro hơn về tăng trưởng và đưa ra mức nới lỏng lớn hơn. Đồng thời, việc thấy sự ổn định trong dòng chảy vào tình trạng thất nghiệp cũng quan trọng để xoa dịu nỗi sợ hãi.

Nếu dự báo của JPMorgan đúng và các rủi ro giảm không thành hiện thực, việc nới lỏng các điều kiện tài chính rộng rãi gần đây trên toàn thế giới sẽ cung cấp nguồn nhiên liệu cho tăng trưởng toàn cầu. Tuy nhiên, mức độ lan tỏa vẫn chưa rõ ràng. Chỉ số PMI sơ bộ tháng 8 tuần tới sẽ được theo dõi chặt chẽ để xem liệu những lo ngại có được giải tỏa hay không. JPMorgan kỳ vọng có một sự cải thiện khiêm tốn, đặc biệt nhấn mạnh vào sự tăng nhẹ ở châu Âu và chỉ số sản xuất của các nước phát triển.

Tây Âu:

Mặc dù bối cảnh tăng trưởng khác nhau, lạm phát cao khắp châu Âu đang khiến các ngân hàng trung ương trong khu vực thận trọng. Hoạt động kinh tế Eurozone đang bị kìm hãm bởi Đức, nơi GDP đã giảm trong quý vừa qua dù phần còn lại của khu vực tăng trưởng mạnh mẽ hơn, đạt 1.6%. Tăng trưởng liên tục trong việc làm (+0.9%) trong quý II, sẽ giúp thúc đẩy chi tiêu tiêu dùng vốn đang yếu kém - đặc biệt khi kết hợp với mức tăng lương mạnh mẽ. Tuy nhiên, rủi ro là năng suất tiếp tục thấp phản ánh sự trì trệ cấu trúc làm giảm thu nhập và chi tiêu trong tương lai và giữ lạm phát ở mức cao - hạn chế khả năng ECB hạ lãi suất nhiều như mong muốn.

Ở Anh, GDP đạt mức tăng vững chắc 2.3%, tiếp tục phục hồi từ giai đoạn suy thoái trong nửa cuối năm 2023. JPMorgan điều chỉnh dự báo tăng trưởng quý hiện tại thêm 0.5%, lên 1.5%. Tăng trưởng vững chắc cùng với lạm phát lõi cao nhất trong các nền kinh tế phát triển dự kiến sẽ khiến BoE duy trì tốc độ hạ lãi suất hàng quý khiêm tốn, với lần hạ lãi suất tiếp theo vào tháng 11. Tác động của lãi suất cao đã được cảm nhận rõ ràng nhất ở Thụy Điển. Với tăng trưởng suy yếu và lạm phát gần mục tiêu, JPMorgan dự kiến ngân hàng trung ương nước này sẽ nới lỏng 25bp vào tuần tới, với định hướng cho 3-4 lần cắt giảm trước khi hết năm (trước đây là 2-3 lần). Ngược lại, Ngân hàng Trung ương Na Uy vẫn giữ nguyên lãi suất trong tuần này, là ngoại lệ hawkish của Tây Âu. Lạm phát đã giảm đều đặn trong năm nay nhưng vẫn ở mức cao. Đồng nội tệ yếu đang ngăn cản một sự xoay trục dovish và dự báo hạ lãi suất vào tháng 12 của JPMorgan giờ đã chuyển sang muộn hơn.

Trung Quốc: Điều chỉnh giảm tăng trưởng quý III

Một loạt dữ liệu hoạt động và tín dụng yếu kém trong tháng 7 khiến JPMorgan điều chỉnh giảm dự báo tăng trưởng quý III xuống 3% (trước đây là 4%). Sự sụt giảm xuất khẩu tháng 7 đi kèm với sự đình trệ trong tăng trưởng sản xuất công nghiệp tháng trước, trong khi đầu tư cơ sở hạ tầng tăng trưởng ở mức thấp nhất kể từ năm 2022. Doanh số bán lẻ và tiêu dùng dịch vụ tăng trở lại vào tháng 7, nhưng không đủ để đảo ngược kết quả yếu kém của tháng 6. Sự suy yếu trở lại của giao dịch và khởi công nhà ở cho thấy tình hình thị trường bất động sản vẫn chưa ổn định. Nguồn cung tín dụng đã được điều chỉnh trong suốt cả năm để cung cấp nhiều hỗ trợ hơn, nhưng nhu cầu vẫn yếu, với tăng trưởng tín dụng tháng 7 ghi nhận kết quả rất yếu. JPMorgan vẫn cho rằng cần có các biện pháp chính sách mạnh mẽ hơn để thúc đẩy tiêu dùng, ổn định thị trường nhà ở và khôi phục niềm tin của khu vực tư nhân. JPMorgan vẫn kỳ vọng tăng trưởng GDP sẽ tăng lên mức 5% vào quý IV/2024 khi các nhà hoạch định chính sách đẩy nhanh việc phát hành trái phiếu đặc biệt của chính quyền địa phương và cung cấp nhiều linh hoạt hơn trong việc triển khai các quỹ này. Tuy nhiên, do điều chỉnh chính sách từ từ, JPMorgan dự kiến tăng trưởng cả năm chỉ đạt trung bình 4.6% (trước đây là 4.7%), thấp hơn mục tiêu 5% của chính phủ.

JPMorgan