“Quả bom” lạm phát toàn cầu chờ ngày phát nổ?

Tin Tức Tổng Hợp

feeder

Những số liệu lạm phát mới nhất đã và sắp công bố cho thấy áp lực tăng giá cả trên phạm vi toàn cầu ngày càng lớn...

Những số liệu lạm phát mới nhất đã và sắp công bố cho thấy áp lực tăng giá cả trên phạm vi toàn cầu ngày càng lớn. Có nhà phân tích nhận định rằng lạm phát đang giống như một “quả bom hẹn giờ” chuẩn bị tới ngày phát nổ.

Theo báo cáo ngày 9/6 của Tổng cục Thống kê Trung Quốc (NBS), chỉ số giá nhà sản xuất (PPI) tháng 5 của nước này tăng 9% so với cùng kỳ năm ngoái, mạnh nhất kể từ tháng 9/2008. Không chỉ vượt xa mức tăng 6,8% ghi nhận trong tháng 4, mức tăng này còn cao hơn mức dự báo tăng 8,5% mà giới phân tích đưa ra trước đó.

NBS nói rằng PPI tăng mạnh trong tháng 5 chủ yếu do sự tăng giá dầu thô, quặng sắt, thép và các kim loại khác.

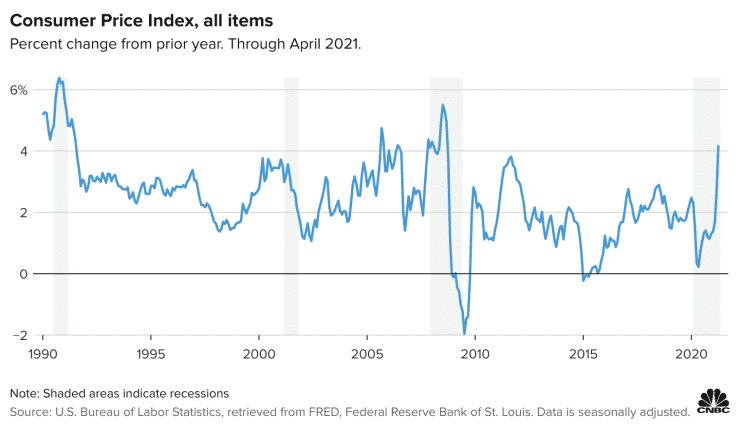

Ở thời điểm này, giới đầu tư toàn cầu còn đang chờ báo cáo chỉ số giá tiêu dùng (CPI) tháng 5 của Mỹ, dự kiến được Bộ Lao động Mỹ công bố ngày 10/6. Các chuyên gia kinh tế được Dow Jones khảo sát dự báo mức tăng 3,5% của CPI Mỹ so với cùng kỳ năm ngoái, mức tăng mạnh nhất 28 năm.

NẾU FED SỚM THẮT CHẶT CHÍNH SÁCH?

Nỗi lo lớn nhất của nhà đầu tư lúc này là lạm phát leo thang sẽ buộc các ngân hàng trung ương phải thắt chặt chính sách tiền tệ sớm hơn dự kiến, đặt ra trở ngại cho tăng trưởng kinh tế giữa lúc nền kinh tế thế giới còn chưa hồi phục hoàn toàn từ đại dịch Covid-19. Đặc biệt, một động thái thắt chặt của Cục Dự trữ Liên bang Mỹ (Fed) có thể dẫn tới sự đảo chiều của các dòng vốn trên toàn cầu.

Chỉ số giá tiêu dùng (CPI) của Mỹ tính đến tháng 4/2021.

CPI tháng 5 của Trung Quốc tăng 1,3%, còn thấp hơn nhiều so với mục tiêu của Chính phủ nước này là khoảng 3%. Tuy nhiên, nếu PPI tăng kéo dài, giá tiêu dùng tất yếu sẽ đến lúc phải tăng theo.

“Vấn đề là nếu PPI giữ ở mức cao trong một thời gian dài, các công ty ở trung nguồn và hạ nguồn sẽ phải hấp thụ chi phí gia tăng”, chuyên gia kinh tế trưởng Nie Wen thuộc Hwabao Trust nói với hãng tin Reuters.

Ngay sau báo cáo lạm phát, Uỷ ban Cải cách và phát triển Quốc gia Trung Quốc (NDRC) tuyên bố cơ quan chức năng nước này sẽ theo dõi chặt chẽ diễn biến giá cả nguyên vật liệu thô và tăng cường công tác dự báo để đảm bảo trật tự thị trường. Tuyên bố này cho thấy giá cả tăng tiếp tục là một vấn đề “đau đầu” của nhà hoạch định chính sách Trung Quốc. Gần đây, khi giá vật tư tăng nóng, Chính phủ Trung Quốc liên tục có các cảnh báo nhằm ngăn chặn tình trạng đầu cơ, thổi giá hàng hoá.

Giới phân tích cho rằng áp lực giá cả từ các nhà máy ở Trung Quốc sẽ lan ra toàn cầu, vì Trung Quốc là công xưởng của thế giới. Giá đầu vào tăng trong lúc tỷ suất lợi nhuận suy giảm sẽ buộc các nhà sản xuất ở Trung Quốc đẩy một phần chi phí gia tăng sang phía khách hàng ở nước ngoài.

Tại Mỹ, sức ép tăng giá tiêu dùng đã rất rõ. Trong bối cảnh nền kinh tế lớn nhất thế giới bắt đầu mở cửa trở lại, người dân phải trả mức giá cao hơn cho hầu như tất cả mọi hàng hoá và dịch vụ, từ thực phẩm, đồ gia dụng, cho tới xăng dầu và vé máy bay.

“Lạm phát có thể tồi tệ nhất trong quý 2 này… Tôi cho rằng mùa hè này sẽ là một mùa hè rất ‘nóng’, bởi giá cả sẽ tăng ở mọi thứ, từ vé máy bay cho tới phòng khách sạn”, chuyên gia kinh tế trưởng Daniel Swonk thuộc Grant Thornton nhận định.

“Việc Fed phớt lờ lạm phát đang đặt nền kinh tế toàn cầu ngồi trên một ‘quả bom hẹn giờ’. Ảnh hưởng có thể sẽ rất khủng khiếp, đặc biệt đối với những đối tượng dễ tổn thương nhất trong xã hội” – chuyên gia kinh tế trưởng David Folkerts-Laudau của Deutsche Bank.

Fed đã nói sẽ chỉ bắt đầu thắt chặt chính sách tiền tệ khi nhận thấy nền kinh tế và thị trường lao động đã đủ khoẻ. Fed cũng nói sẵn sàng cho phép lạm phát vọt qua mục tiêu 2%, miễn sao mức lạm phát bình quân dài hạn dao động quanh ngưỡng 2%.

Một số chiến lược gia dự báo đến cuối tháng 8 năm nay, Fed sẽ bắt đầu bàn về cắt giảm chương trình mua tài sản 120 tỷ USD mỗi tháng. Sau đó, Fed có thể đợi thêm vài tháng rồi bắt đầu chính thức cắt giảm chương trình này từ tháng 12 hoặc đầu năm tới. Việc cắt giảm dần chương trình mua tài sản sẽ diễn ra trong một thời gian dài trước khi Fed bắt tay vào nâng lãi suất. Hầu hết các chuyên gia nói Fed sẽ không nâng lãi suất trước năm 2023.

FED TRÌ HOÃN MỚI LÀ THẢM HOẠ?

Tuy nhiên, một báo cáo mới đây từ ngân hàng Deutsche Bank đã đưa ra cảnh báo u ám, trái ngược với quan điểm phổ biến ở Phố Wall. Báo cáo này cho rằng nên lo về việc Fed trì hoãn thắt chặt, thay vì lo về việc Fed sớm thắt chặt. Theo báo cáo, sẽ là sai lầm nếu Fed tập trung vào kích cầu nền kinh tế mà bỏ qua vấn đề lạm phát. Các chuyên gia của Deutsche Bank nói việc Fed đợi cho tới khi lạm phát tăng bền vững mới thắt chặt chính sách sẽ dẫn tới hậu quả tồi tệ.

“Ảnh hưởng của việc trì hoãn thắt chặt sẽ dẫn tới hậu quả tồi tệ hơn nhiều, về mặt kinh tế và hoạt động tài chính, nếu so với việc Fed hành động kịp thời”, chuyên gia kinh tế trưởng David Folkerts-Laudau của Deutsche Bank nhận định. “Sự trì hoãn đó rốt cục có thể gây ra suy thoái kinh tế và căng thẳng tài chính trên khắp thế giới, đặc biệt tại các nền kinh tế mới nổi”.

Theo báo cáo trên, việc mạnh tay kích cầu đồng nghĩa với lạm phát cao trong tương lai, có thể tới mức mà Fed không lường trước được để xử lý. “Việc Fed phớt lờ lạm phát đang đặt nền kinh tế toàn cầu ngồi trên một ‘quả bom hẹn giờ’. Ảnh hưởng có thể sẽ rất khủng khiếp, đặc biệt đối với những đối tượng dễ tổn thương nhất trong xã hội” – ông Folkerts-Laudau nhận định.

Link gốc tại đây.

Theo VnEconomy