Tại sao thị trường gần đây ít bị ảnh hưởng bởi các quyết định lãi suất

Tuấn Hưng

Junior Analyst

Báo cáo CPI gần đây đã cho thấy rằng lạm phát chưa hề có dấu hiệu giảm về mức mục tiêu. Do đó, thị trường đang kỳ vọng rằng các đợt cắt giảm lãi suất sẽ diễn ra muộn hơn và ít hơn. Tuy nhiên, điều đó không hề làm ảnh hưởng đến thị trường chứng khoán Hoa Kỳ và bài viết dưới đây sẽ làm rõ lý do tại sao.

Quay về mức mục tiêu 2% là một nhiệm vụ tưởng chừng dễ dàng nhưng ...

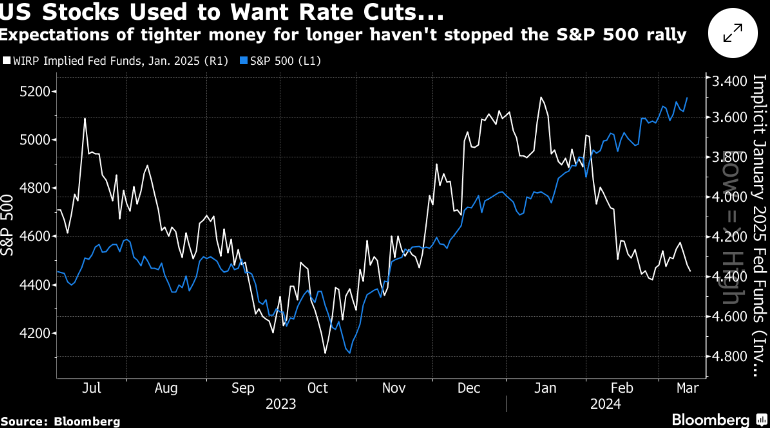

Dữ liệu CPI cơ bản tháng 2 hôm thứ Ba đang ở mức nóng hơn dự kiến, tuy nhiên thị trường chứng khoán không hề bị ảnh hưởng. Trong hầu hết năm 2023, chỉ số S&P 500 có xu hướng đi ngược lại so với lãi suất kỳ vọng. Chỉ số này đã bị bán tháo khi Fed tuyên bố sẽ giữ mức lãi suất “cao hơn trong thời gian dài hơn” vào đầu mùa thu năm ngoái và tăng mạnh khi ngân hàng trung ương có xu hướng xoay trục chính sách. Nhưng tính đến thời điểm hiện tại trong năm nay, số lượng những đợt cắt giảm đã giảm mạnh mẽ và thị trường chứng khoán đang tỏ ra không mấy bận tâm.

Biểu đồ dưới đây thể hiện mối tương quan giữa chỉ số S&P 500 với mức lãi suất kỳ vọng (theo thang đảo ngược). Biểu đồ này cho thấy mối tương quan nghịch đảo vào năm ngoái hiện đã biến mất:

Khoảng một tuần trước, chủ tịch Powell nói với Thượng viện rằng Fed đang tiến gần hơn đến niềm tin cần thiết để cắt giảm lãi suất. Nói cách khác, thông điệp của ông là Fed muốn cắt giảm lãi suất nhưng dữ liệu sẽ chưa cho phép điều đó. Thực tế, chỉ số tiêu dùng cá nhân (PCE), thước đo lạm phát ưa thích của Fed đang phần nào lùi về mức mục tiêu 2% của Fed, mặc dù không ở tốc độ khiến nhiều người tin tưởng vào chính sách nới lỏng.

Chúng ta có nên kỳ vọng vào việc cắt giảm lãi suất không?

Việc ghi nhận chỉ số CPI cao hơn kỳ vọng đã dội một gáo nước lạnh lên những ý định cắt giảm lãi suất của Powell. Rõ ràng rằng quan điểm của Fed là họ sẽ không vội vàng hạ lãi suất. Chỉ số CPI trong tháng 2 đã cho thấy lập trường thận trọng của Fed là hoàn toàn hợp lý. Những người có tầm ảnh hưởng tại Phố Wall bao gồm Jamie Dimon của JPMorgan và Ken Griffin của Citadel Group đã thể hiện rõ trong các bài phát biểu được công bố rộng rãi rằng họ đồng ý với quyết định của Fed.

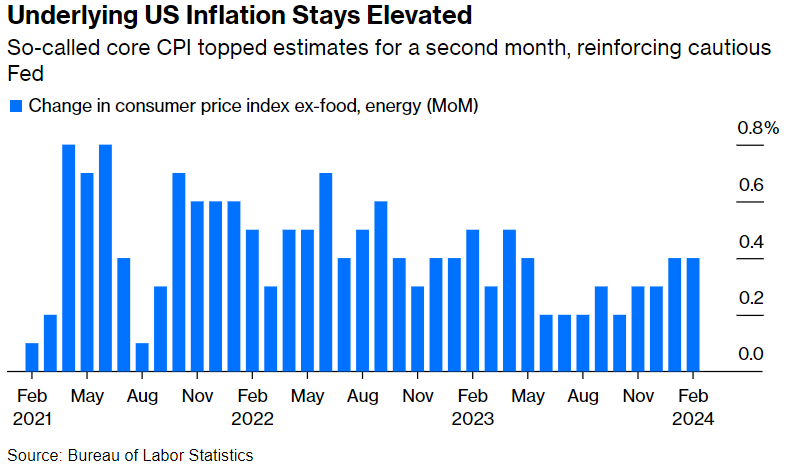

Cục Thống kê Lao động cho biết chỉ số CPI cơ bản, không bao gồm thực phẩm và năng lượng, đã tăng 0.4% trong tháng 2, đưa mức thay đổi so với cùng kỳ năm ngoái lên 3.8% (so với 3.9% của tháng trước đó). Nhà kinh tế học của Bloomberg Anna Wong cho biết trong các chỉ số lõi, tốc độ lạm phát nhà ở đang mang lại những dấu hiệu tích cực trong khi sự giảm phát của hàng hóa cơ bản dường như đang bị đình trệ.

Sức nóng của lạm phát đang không làm ảnh hưởng tiêu cực đến thị trường chứng khoán khi thị trường mới đạt mức đỉnh mới vào thứ ba. Nhưng cũng có những dấu hiệu đáng lo ngại cho thấy rằng lạm phát không giảm đi nhanh chóng. Lara Rhame của FS Investments mô tả nền kinh tế trước đại dịch Covid với lạm phát thấp như một nơi:

Các thị trường và các nhà dự báo trở nên phần nào tự mãn về điều mà họ coi là nơi an nghỉ tự nhiên của lạm phát. Ngày nay, toàn bộ bức tranh xung quanh lạm phát bao gồm tiền lương và giá dịch vụ đang quá cao và đang không nhất quán với việc tiến dần về mức mục tiêu 2%.

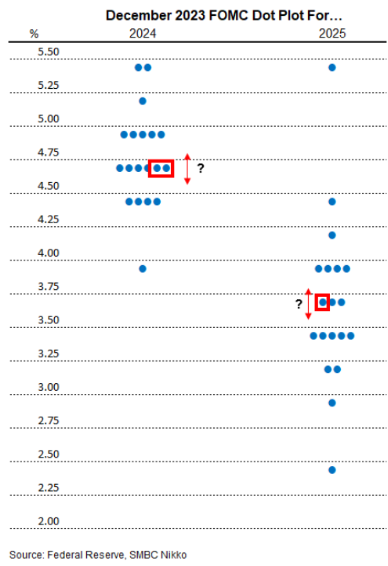

Kể từ tháng 1, các nhà đầu tư đã giảm bớt số lượng các đợt cắt giảm lãi suất được mong đợi trong năm. Chỉ số World Interest Rate Probabilities của Bloomberg hiện đang đánh giá rằng sẽ có ba đợt cắt giảm lãi suất trong năm nay và lần hạ lãi suất đầu tiên sẽ diễn ra vào nửa sau của năm. Về vấn đề này, họ gần như đồng tình với Fed. Biểu đồ dưới đây cho biết kỳ vọng lãi suất của các thành viên thuộc Ủy ban Thị trường Mở Liên bang (FOMC) cũng chỉ ra tổng mức cắt giảm trong năm nay sẽ là 75 điểm cơ bản, tương đương với 3 lần cắt giảm. Nếu có một rủi ro xung quanh cuộc họp tuần tới khi mà suất Fed gần như sẽ không thay đổi, thì đó sẽ là mối lo ngại quanh các dấu chấm của biểu đồ này sẽ được cập nhật lần đầu tiên kể từ tháng 12. Các thị trường có xu hướng dự đoán mức trung bình, nhưng như Joe Lavorgna của SMBC Nikko cho rằng sẽ chỉ cần hai thành viên thay đổi ý kiến thì mức trung bình này sẽ có thể trở thanh hai hoặc bốn đợt cắt giảm vào cuối năm 2024. Và chỉ cần một thành viên thay đổi ý kiến để dịch chuyển mức trung bình của năm 2025 theo một trong hai hướng:

Có những lập luận cho rằng dữ liệu có thể khiến các thành viên FOMC chuyển sang ý kiến cắt giảm ít hơn trong năm nay. Earl Davis của BMO Asset Management nói rằng Fed khó có thể cắt giảm lãi suất cho đến ít nhất là quý 3 nếu dữ liệu lạm phát có xu hướng giống hai tháng qua:

“Nếu mức CPI so với cùng kỳ năm ngoái không giảm nhiều mặc dù mức lạm phát ghi nhận khá cao vào tháng 2/2023 thì điều đó chỉ ra rằng lạm phát sẽ còn cao hơn trong tương lai nếu so với mức của cùng kỳ năm trước khi mà các tháng 3 (+0.1%), tháng 4 (+0.4%) và tháng 5 (+0.4%) là thấp hơn. Điều này cơ bản sẽ dẫn đến các chỉ số lạm phát cao hơn trong thời gian tới (nếu tất cả các yếu tố khác giữ nguyên).”

Tiến trình giảm phát chậm hơn sẽ làm tăng nguy cơ Fed phải giữ nguyên chính sách. Tuy nhiên, nhiều người cho rằng đợt cắt giảm lãi suất đầu tiên sẽ đến vào mùa hè khi mà tiền lương và chi tiêu của người tiêu dùng đã cho thấy dấu hiệu của sự ổn định bền vững.

Nicholas Elfner của Breckinridge Capital cho rằng: “Những gì đang diễn ra cho thấy nền kinh tế và những người tham gia thị trường đang vật lộn với hướng đi của Fed. Nhưng Fed đã khá rõ ràng với thông điệp của, biểu đồ dấu chấm của mình và những kỳ vọng về lạm phát.”

Điều mà Elfner mô tả là “sự nhiễu loạn trong dữ liệu lạm phát” có thể nghe hơi giả thuyết nhưng nó dường như là thứ khiến Fed không dám đưa ra những quyết định hấp tấp. Guy Berger của The Burning Glass Institute cho rằng Fed có thể đang đối diện với khả năng không cắt giảm lãi suất. Điều này có thể khiến nền kinh tế suy giảm mạnh nếu các biện pháp kiểm soát lạm phát không phát huy tác dụng:

“Không khó để nhận ra rằng chúng ta đang chờ đợi cuộc họp tháng 6. Với việc các dữ liệu đang ổn định trở lại, có rất nhiều kịch bản có thể xảy ra.”

Điều đáng yên tâm là Fed cho rằng họ không còn quá xa niềm tin cần thiết để cắt giảm lãi suất. Khả năng nới lỏng vẫn đang rất gần nhưng vẫn còn rất xa.

Tại sao nó không ảnh hưởng đến thị trường?

Một phần lý do khiến thị trường vẫn đang mạnh mẽ là do các nhà giao dịch hiểu được những phản ứng của Fed về việc hạ lãi suất. Và cũng giống như quá trình giảm phát, quá trình cắt giảm lãi suất đang diễn ra một cách chậm rãi.

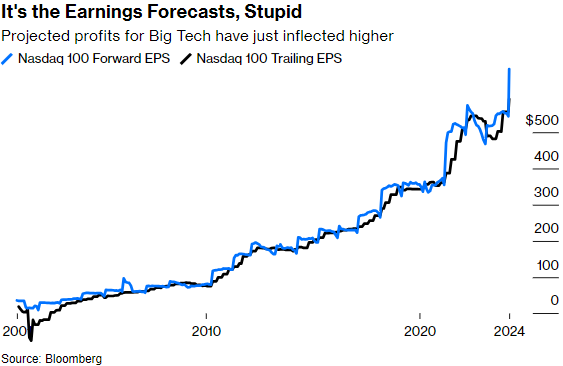

Nhưng đến nay, lý do chính vẫn xoay quanh việc lợi nhuận của các doanh nghiệp đã tăng mạnh mẽ. Điều này rõ ràng nhất ở chỉ số Nasdaq-100, nơi mà có các công ty công nghệ lớn tham gia. Lợi nhuận dự kiến cũng đã có một bước nhảy vọt lịch sử:

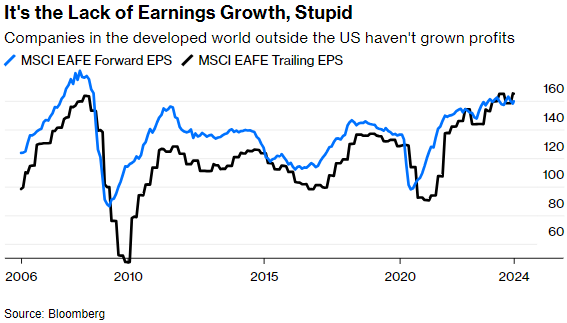

Lưu ý rằng bức tranh về chỉ số MSCI EAFE (Châu Âu, Châu Úc và Viễn Đông) của các thị trường phát triển bên ngoài Hoa Kỳ là hoàn toàn khác. Lợi nhuận vẫn chưa thể đạt mức cao nhất của năm 2007, trước cuộc khủng hoảng tài chính toàn cầu. Sự tăng trưởng là phi thường:

Nếu lợi nhuận của các doanh nghiệp lớn tại Mỹ được chứng minh là bền vững và các dự đoán cho tương lai là chính xác thì thị trường sẽ còn đón nhận những đợt tăng giá tiếp theo. Lợi nhuận mạnh mẽ cho thấy một nền kinh tế tốt hơn và ít nhu cần thiết phải cắt giảm lãi suất hơn, nhưng tính toán cho thấy lãi suất cao hơn không phải là vấn đề nếu như lợi nhuận tiếp tục tăng trưởng.

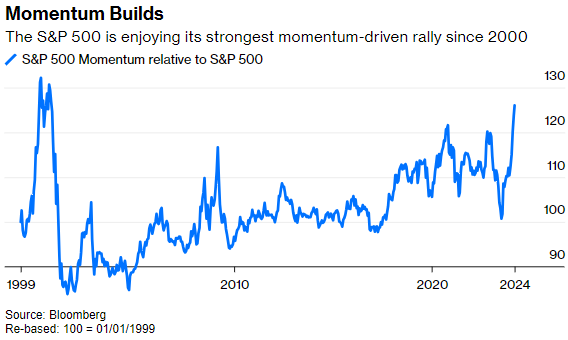

Một điều nữa là thị trường chứng khoán Mỹ đang có một đà tăng mạnh mẽ và một khi nó đã có động lượng thì rất khó để dừng lại. Kể từ lần suy giảm mạnh cuối cùng vào tháng 10, chỉ số S&P 500 không một lần rớt giá mạnh hay thậm chí là chỉ 2%. Chỉ số này cũng được dẫn dắt bởi các cổ phiếu có động lực mạnh mẽ chưa từng thấy kể từ khi bong bóng dot-com vỡ vào năm 2000. Các chiến lược liên quan đến việc đặt cược vào những công ty có mức tăng trưởng mạnh mẽ (hầu hết là những doanh nghiệp có liên quan đến trí tuệ nhân tạo) để tiếp tục sinh lời đang khá hiệu quả.

Các nhà đầu tư tích cực cũng đang cho rằng thị trường đang tăng giá một cách rộng rãi hơn và ít tập trung hơn vào một nhóm ngành cụ thể, ngay cả khi nó vẫn được dẫn dắt bởi các tập đoàn công nghệ lớn. Nếu chúng ta so sánh S&P 500, chỉ số mà trong đó các công ty đều có tỷ trọng 0.2% bất kể quy mô khiến nó thực sự là thước đo “cổ phiếu trung bình”, với phiên bản có ảnh hưởng của tỷ trọng vốn hóa, thì đó thực sự là đúng là chỉ số cổ phiếu trung bình đang bắt đầu ghi nhận những đà tăng tốt hơn. Nhưng cũng không nhiều lắm và chắc chắn là không đủ để phủ nhận một giai đoạn dài được dẫn dắt bởi các cổ phiếu lớn nhất:

Kết hợp sự lạc quan hợp lý xoay quanh lợi nhuận cùng với đà tăng trưởng mạnh mẽ mà không ai muốn chống lại, không có gì ngạc nhiên khi thị trường chứng khoán có thể xử lý được một số biến động không mong muốn của lãi suất. Bây giờ quan trọng là đảm bảo rằng lợi nhuận đang thực sự phát triển theo một hướng bền vững và nhớ rằng khi đà tăng bắt đầu đảo ngược, nó sẽ đảo chiều một cách đáng kể.

Bloomberg