Thị trường chứng khoán Mỹ có đang hình thành động lực tăng vượt trội?

Huyền Trần

Junior Analyst

Hiệu suất quý I khả quan sẽ là tiền đề cho cả năm 2024 nhiều thắng lợi.

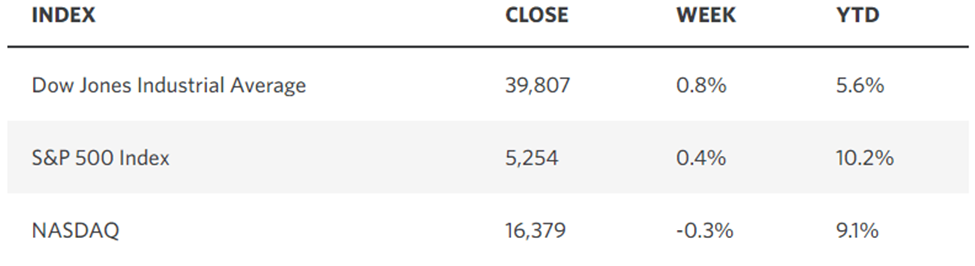

Theo Barron's, kể từ năm 1950 đến nay, khi chỉ số S&P 500 tăng trên 10% ngay trong quý đầu tiên, có hơn 91% khả năng chỉ số sẽ tiếp tục duy trì đà tăng trung bình 6.5% trong 3 quý còn lại. Tin vui không chỉ dừng lại ở đó, nhưng trước hết, hãy đi sâu vào nguyên nhân tại sao thị trường tăng lại đang có thêm động lực.

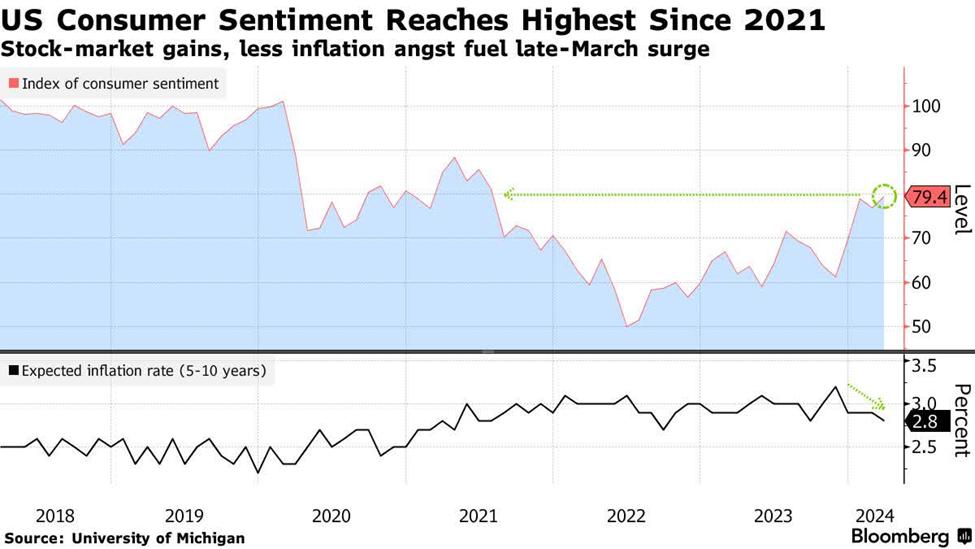

Điều kiện tài chính đang được nới lỏng trên nhiều phương diện, hỗ trợ tài sản rủi ro, đồng thời góp phần thúc đẩy phát triển kinh tế. Có nhiều tín hiệu tích cực trong ngành sản xuất và thị trường nhà ở, cũng là nguyên nhân của việc chỉ số dẫn dắt của Conference Board bắt đầu tăng trở lại. Điều này cũng giải thích tại sao tâm lý tiêu dùng đã tăng mạnh trong tháng 3 và đạt mức kỷ lục kể từ năm 2021. Kỳ vọng lạm phát của người tiêu dùng trong năm tới đã giảm xuống 2.9%, trong khi kỳ vọng 5-10 năm giảm nhẹ xuống còn 2.8%. Theo khảo sát của Đại học Michigan, quan điểm của người tiêu dùng về tình hình tài chính cá nhân và triển vọng kinh tế đang được cải thiện đáng kể và đạt mức cao nhất trong 2 năm qua.

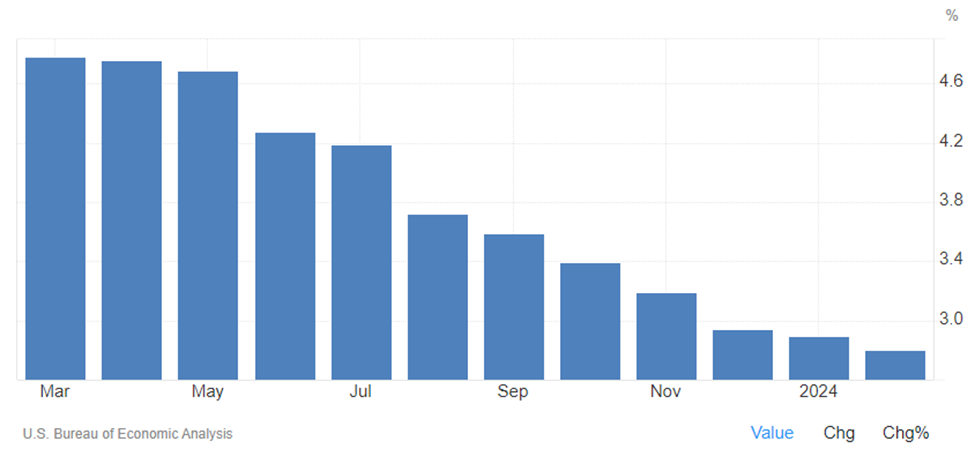

Để xác thực quan điểm này, ta cũng có thêm tin tốt về tình hình lạm phát khi chỉ số chi tiêu tiêu dùng cá nhân (PCE) - thước đo lạm phát chính của Fed, đã giảm trong 12 tháng liên tiếp. Chỉ số này đã giảm nhẹ từ tháng 1 đến tháng 2, từ 2.9% xuống 2.8%, mức thấp nhất trong 3 năm qua. Đáng chú ý, lạm phát siêu lõi, bỏ qua chi phí năng lượng và nhà ở, chỉ tăng 0.2% vào tháng 2. Nhiều nhà phân tích đã đưa ra quan điểm sai lầm rằng mức tăng 0.7% của lạm phát siêu lõi trong tháng 1 là dấu chấm hết của xu hướng lạm phát giảm. Tuy nhiên, đây chỉ là một tháng số liệu ghi nhận sai số, với yếu tố chu kỳ liên quan đến năm mới. Xu hướng lạm phát giảm vẫn rất rõ ràng và Chủ tịch Powell cũng đã tuyên bố rằng nó "đang đúng hướng Fed mong muốn."

Với điều kiện tài chính nới lỏng so với khi Fed bắt đầu tăng lãi suất vào tháng 3/2022, nhiều nhà đầu tư lo ngại về nguy cơ lạm phát nóng trở lại. Tuy nhiên, các nhà đầu tư đang quá lo ngại về vấn đề lạm phát mà bỏ qua một điều quan trọng, đó là việc năng suất tăng giúp giảm chi phí lao động và duy trì tăng trưởng kinh tế, qua đó làm giảm nguy cơ lạm phát bùng nổ. Điều này đã từng xảy ra trong những năm 1990, như trí tuệ nhân tạo hiện đại có thể đem lại tác động tương tự như internet thời đó.

Những điểm tương đồng này, kèm theo hiệu suất ấn tượng của một số cổ phiếu công nghệ vốn hóa lớn, đang làm nảy sinh lo ngại về bong bóng thị trường chứng khoán. Tuy nhiên, tình hình thị trường hiện nay không giống với cuối những năm 1990, mà giống với giữa những năm 1990. Điều này không đồng nghĩa với việc ta đang tiến gần bong bóng tới cuối năm nay hoặc trong năm 2025. Tuy nhiên, độ rộng thị trường đang được cải thiện khi nhiều cổ phiếu định giá thấp hơn cũng đang tăng. Đây là một tín hiệu tích cực.

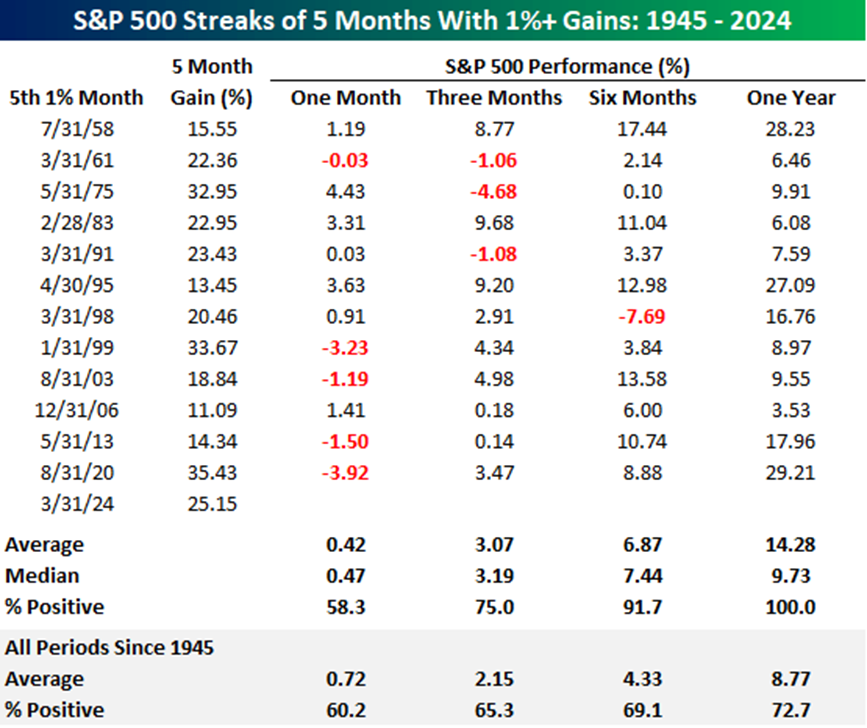

Theo Bespoke, khi S&P 500 tăng trên 1% trong 5 tháng liên tiếp, như trong 5 tháng qua, lợi nhuận trong khoảng thời gian 6-12 tháng tiếp theo cũng thường rất cao. Khả năng cao sẽ một pha điều chỉnh trong vài tháng tới, nhưng điều đó không có gì đáng ngạc nhiên khi chỉ số S&P 500 đã tăng 25% kể từ tháng 10 năm ngoái. Ấn tượng nhất là tỷ lệ tăng 100% trong 12 tháng sau sự kiện hiếm hoi này, và điều này chỉ xảy ra 13 lần kể từ năm 1945.

Mặc dù triển vọng thị trường và nền kinh tế sẽ rất khó nói trong chu kỳ này, khả năng sinh lời sẽ không không còn cao như so với 12-18 tháng trước. Khi thị trường càng chắc chắn, giá cả sẽ càng phản ánh điều đó vào giá. Một điều tích cực vẫn là sự tiêu cục từ những người bình luận thị trường từ phe bearish. Rõ ràng là họ quá chú trọng vào chi tiết hơn là tổng thể. Cho đến khi chỉ số kinh tế tần suất cao bắt đầu gây sức ép, kịch bản hạ cánh mềm sẽ khả thi hơn, cùng với thị trường chứng khoán tiếp tục tăng điểm.

Seeking Alpha