Tìm hiểu lý do cho đà tăng của cổ phiếu và giá tài sản

Linh Đặng

Investment Analyst

EPS ước tính hiện tại của S&P 500 là $139.22, thấp hơn 21.6% so với mức ước tính $177.60 vào đầu năm, nhưng chỉ số chứng khoán đã tăng 16.3% mặc dù lợi nhuận giảm.

S&P 500 kết thúc năm 2020 ở mức cao nhất mọi thời đại 3,756. Nếu nhìn vào đồ thị sáu tháng qua, nhiều người sẽ nghĩ rằng chưa từng có suy thoái, và đại dịch là một bộ phim do Hollywood sản xuất về một loại virus giết hại con người, tương tự như "Outbreak" hoặc "Contagion".

EPS ước tính hiện tại của S&P 500 là $139.22, thấp hơn 21.6% so với mức ước tính $177.60 vào đầu năm, nhưng chỉ số đã tăng 16.3% mặc dù lợi nhuận giảm. Lợi nhuận có thể tăng hơn 20% vào năm 2021, vì vậy thị trường đang kỳ vọng sự bình thường, nhưng liệu đó có phải là tất cả những gì đang thúc đẩy đà tăng này?

Trong suốt mùa hè qua, một số khách hàng đã hỏi tại sao thị trường lại bất hợp lý, tức là tại sao nó lại tăng quá nhiều trong một nền kinh tế xấu như vậy. Câu trả lời của tôi là đó là sự kết hợp giữa các chính sách của Cục Dự trữ Liên bang và Kho bạc Hoa Kỳ.

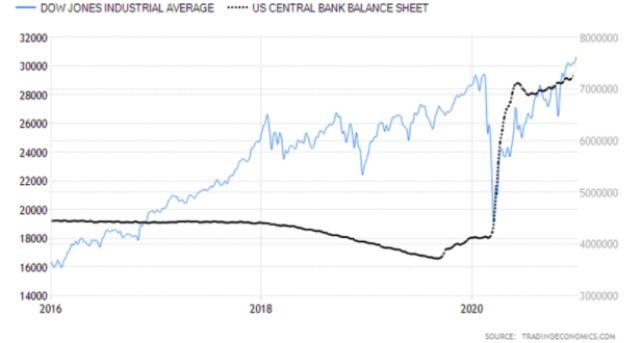

Bảng cân đối kế toán của Fed đã tăng $3 nghìn tỷ vào năm 2020. Số tiền đó có thể mua được một lượng lớn tài sản và Fed đã không ngần ngại làm như vậy: mua trái phiếu doanh nghiệp, trái phiếu Kho bạc và chứng khoán được đảm bảo bằng thế chấp, có thể co hẹp chênh lệch tín dụng (credit spread). Thu hẹp chênh lệch tín dụng cho thấy các quỹ hưu trí và các nhà đầu tư tổ chức mua các tài sản rủi ro hơn, bao gồm trái phiếu và cổ phiếu có lợi suất cao. Vì vậy, Fed không chỉ đóng vai trò chính trong việc thu hẹp chênh lệch tín dụng mà còn mang lại cho các nhà đầu tư tổ chức nhiều đô la hơn để chi tiêu cho các tài sản rủi ro.

Khi Fed mua trái phiếu trị giá 120 tỷ Dollar mỗi tháng, điều đó có nghĩa là nó ghi có vào tài khoản của các nhà đầu tư tổ chức tại NY Fed hoặc BlackRock với 120 tỷ dollar điện tử mới in ra, số tiền này phải đi đâu đó. Chúng có thể chuyển sang trái phiếu khác, hoặc thị trường chứng khoán, vì bất kỳ quỹ hưu trí nào cũng phải tính toán nên nắm giữ bao nhiêu phần trăm cổ phiếu so với trái phiếu.

Fed không chỉ hướng "phe bull" mua bằng cách thu hẹp chênh lệch tín dụng; nó cũng mang lại tiền cho "phe bull" để hành động như vậy. Nếu bảng cân đối kế toán của Fed không tăng thêm $3 nghìn tỷ vào năm 2020, tôi không cho rằng chỉ số S&P 500 sẽ kết thúc ở mức cao nhất mọi thời đại. Nó có thể sẽ giảm ít nhất 1.000 điểm.

Điều này cũng đúng cho tất cả các chỉ số chính khác.

Lạm phát có khả năng xảy ra từ năm 2022

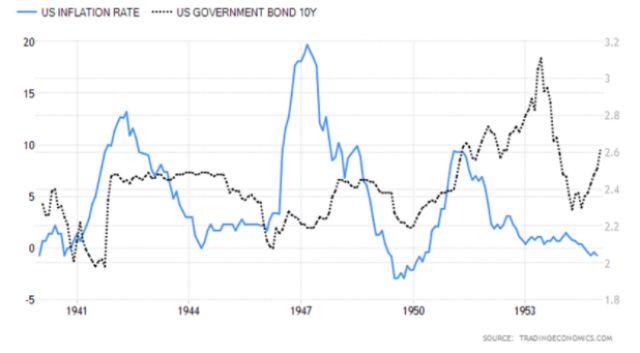

Cá nhân tôi nghĩ sẽ có áp lực lạm phát khi nền kinh tế bình thường hóa, nhưng không ai biết khi nào điều đó xảy ra. Nếu việc tiêm vaccine diễn ra suôn sẻ, nền kinh tế có thể sẽ bình thường hóa vào giữa năm 2021. Tôi nghi ngờ về khả năng mọi thứ sẽ trở lại như trước Covid-19, nhưng nó sẽ tốt hơn so với việc sân bay vắng vẻ và các nhà hàng, doanh nghiệp đóng cửa.

Lý do chúng ta không thấy lạm phát giá tiêu dùng truyền thống - bất chấp thanh khoản và chi tiêu thâm hụt - là vì có "output gap" - một nền kinh tế trì trệ do đại dịch gây ra. Nếu khoảng cách đó không thu hẹp, lạm phát sẽ khó xảy ra.

Tôi nghĩ rằng lạm phát sẽ trở thành một vấn đề khi hầu hết những người bị mất việc làm vì Covid-19 trở lại làm việc vào năm 2022. Tôi cảm thấy nền kinh tế khó có khả năng bình thường hoàn toàn trước thời điểm đó.