Triển vọng lãi suất điều hành và lợi suất trái phiếu Mỹ 2025 (Phần 1)

Kiều Hồng Minh

Junior Analyst

2024 là một năm thú vị đối với lãi suất tại Hoa Kỳ, một năm mà thị trường có thêm bằng chứng về sức mạnh hạn chế của các NHTW trong việc thay đổi quỹ đạo lãi suất trên thị trường.

Chúng ta bắt đầu năm 2024 với sự đồng thuận chung rằng mặ bằng lãi suất sẽ giảm trong năm, do kỳ vọng Fed sẽ cắt giảm lãi suất. Fed đã giữ đúng lời hứa của mình, cắt giảm lãi suất điều hành ba lần trong suốt năm 2024, nhưng thị trường trái phiếu đã không đi theo kịch bản thông thường và lợi suất tiếp tục tăng trong năm. Trong bài này, tôi sẽ bắt đầu bằng cách xem xét các biến động của lợi suất trái phiếu kho bạc, trên các kỳ hạn, trong năm 2024 và sự thay đổi của lợi suất. Sau đó, tôi sẽ xem xét những thay đổi về lãi suất trái phiếu doanh nghiệp, theo phạm vi xếp hạng tín dụng, cố gắng đánh giá mức độ thay đổi của yếu tố rủi ro trên thị trường trái phiếu trong năm 2024.

Lợi suất Trái phiếu Kho bạc năm 2024

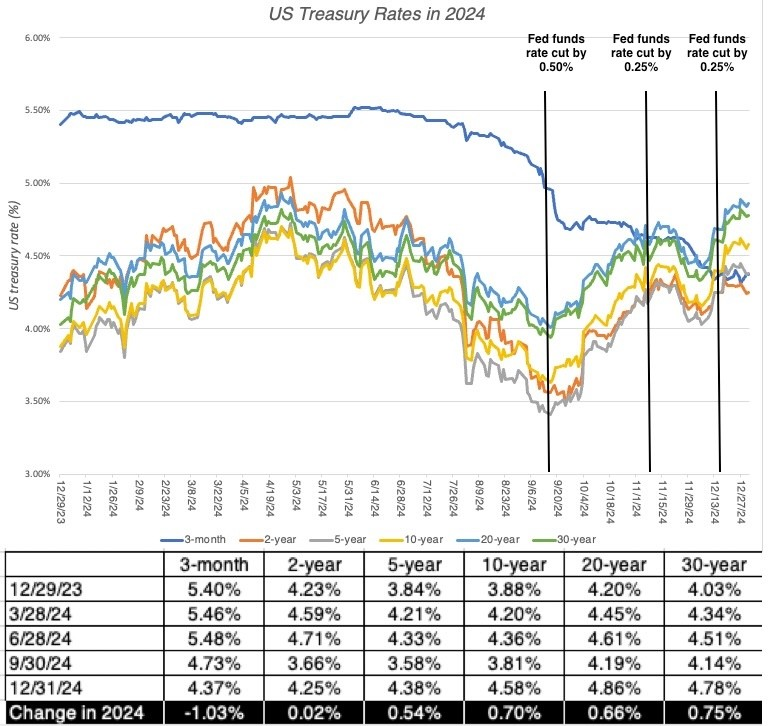

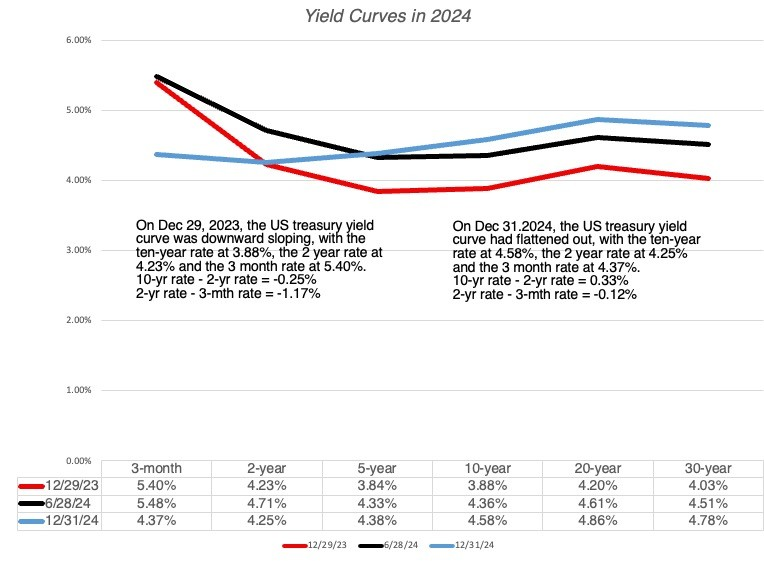

Bước vào năm 2024, lợi suất trước đó đã trải qua một hành trình thăng trầm, tăng vọt vào năm 2022, khi lạm phát quay trở lại, trước khi ổn định vào năm 2023. Vào đầu năm 2024, lợi suất trái phiếu kho bạc 10 năm ở mức 3.88%, không thay đổi so với mức của một năm trước đó, nhưng lợi suất tín phiếu kho bạc kỳ hạn 3 tháng đã tăng lên 5.40%. Trong biểu đồ bên dưới, chúng ta xem xét biến động của lợi suất trái phiếu kho bạc (trên các kỳ hạn) trong suốt năm 2024:

Lợi suất trái phiếu các kỳ hạn

Trong suốt năm 2024, lợi suất trái phiếu kho bạc kỳ hạn dài đã tăng trong nửa đầu năm và giảm trong quý 3, trước khi tăng trở lại trong quý 4, với lợi suất kỳ hạn 10 năm kết thúc năm ở mức 4.58%, cao hơn 0.70% so với đầu năm. Lợi suất tín phiếu kho bạc kỳ hạn 3 tháng hầu như không thay đổi trong nửa đầu năm 2024, giảm trong quý 3 và tiếp tục giảm trong quý cuối cùng, để kết thúc năm ở mức 4.37%, giảm 1.03% so với đầu năm. Tôi đã đánh dấu ba Fed hạ lãi suất trên biểu đồ và có thể thấy rằng lợi suất đã tăng sau cả ba lần Fed hành động.

Sự khác biệt giữa lợi suất ngắn hạn và dài hạn thể hiện trên đường cong lợi suất, bắt đầu năm 2024, với độ dốc giảm dần, nhưng đi ngang trong suốt cả năm:

Đường cong lợi suất tại đầu, giữa và cuối năm 2024

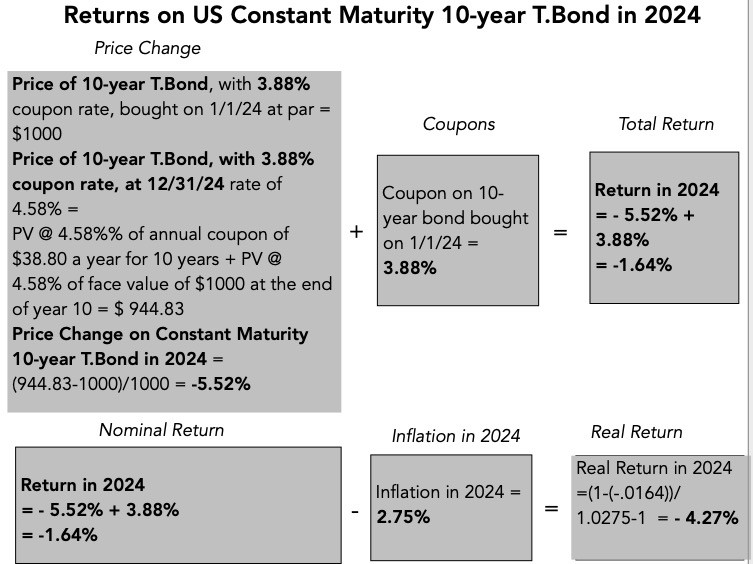

Sự gia tăng của lợi suất trái phiếu kho bạc dài hạn trong năm là tin xấu đối với các nhà đầu tư trái phiếu kho bạc và họ đã có hiệu suất -1.64% cho năm 2024:

Phương trình hiệu suất của nhà đầu tư trái phiếu trong năm 2024

Với mức lạm phát 2.75% trong năm 2024 được tính đến, lợi tức thực tế của trái phiếu 10 năm là -4.27%. Với trái phiếu 20 năm và 30 năm, khoản lỗ trở nên lớn hơn, khi Time Value of Money phát huy tác dụng. Đó là một lý do tại sao tôi lập luận rằng bất kỳ cuộc thảo luận nào về lãi suất phi rủi ro mà không đề cập đến khoảng thời gian đều là vô nghĩa. Ngay cả khi giả định không có rủi ro vỡ nợ, trái phiếu kho bạc 10 năm vẫn không phải là không có rủi ro và tín phiếu kho bạc 3 tháng chắc chắn rủi ro trong khoảng thời gian 10 năm.

Động lực của Lãi suất

Trong hai thập kỷ qua, dù tốt hơn hay xấu đi, chúng ta (với tư cách là nhà đầu tư, người tiêu dùng và thậm chí là nhà kinh tế học) dường như đã chấp nhận một cách hiển nhiên quan điểm cho rằng cácNHTW quy định lãi suất. Do đó, câu trả lời cho câu hỏi về biến động lãi suất trong quá khứ (lãi suất thấp trong giai đoạn 2008-2021, lãi suất tăng đột biến vào năm 2022) cũng như lãi suất sẽ đi về đâu trong tương lai là xem xét các tín hiệu và phát ngôn của NHTW. Trong phần này, tôi sẽ lập luận rằng lãi suất bị chi phối bởi các yếu tố cơ bản vĩ mô và sức mạnh của các NHTW thông qua cách tiếp cận các dữ liệu và khả năng thay đổi các yếu tố cơ bản này (theo cả hướng tốt và xấu) và mức độ tin cậy mà họ phải duy trì.

Lạm phát, Tăng trưởng Thực và Lãi suất Phi rủi ro Nội tại

Điều cần lưu ý là lãi suất cho vay đã tồn tại trước khi các ngân hàng trung ương ra đời (Fed ra đời vào năm 1913, trong khi thị trường trái phiếu có lịch sử từ những năm 1600) và người cho vay và người đi vay đặt lãi suất dựa trên các yếu tố cơ bản liên quan cụ thể đến những gì người cho vay cần kiếm được để trang trải lạm phát và rủi ro vỡ nợ, đồng thời kiếm được tỷ suất lợi nhuận khi trì hoãn tiêu dùng ở thời điểm hiện tại (lãi suất thực). Nếu bạn đặt những điều trừu tượng sang một bên và loại bỏ rủi ro vỡ nợ khỏi việc xem xét (vì người vay không có rủi ro vỡ nợ), lãi suất phi rủi ro theo danh nghĩa có thể được xem, ở dạng đơn giản hóa, là tổng của tỷ lệ lạm phát dự kiến và lãi suất thực dự kiến:

Lãi suất danh nghĩa = Lạm phát dự kiến + Lãi suất thực

Phương trình này, có tiêu đề là Phương trình Fisher, thường là một phần của lớp kinh tế học cơ bản và thường bị lãng quên nhanh chóng khi bạn được giới thiệu về các bài học kinh tế tiền tệ phức tạp hơn. Đó là một điều đáng tiếc, vì rất nhiều hiểu lầm về lãi suất bắt nguồn từ việc quên đi phương trình này. Tôi sử dụng phương trình này để rút ra cái mà tôi gọi là "lãi suất phi rủi ro nội tại", với hai giả định đơn giản hóa:

- Lạm phát dự kiến: Tôi sử dụng tỷ lệ lạm phát của năm hiện tại làm đại diện cho lạm phát dự kiến. Rõ ràng, điều này là đơn giản, vì bạn có thể gặp các sự kiện bất thường trong một năm khiến lạm phát trong năm đó tăng đột biến. (Trong một phép tính thay thế, tôi sử dụng tỷ lệ lạm phát trung bình trong mười năm qua làm tỷ lệ lạm phát dự kiến.)

- Lãi suất thực dự kiến: Trong hai thập kỷ qua, chúng ta đã có thể quan sát lãi suất thực, ít nhất là ở Hoa Kỳ, bằng cách sử dụng trái phiếu chính phủ chống lạm phát (TIPS). Vì tôi đang cố gắng ước tính lãi suất thực nội tại, tôi sử dụng tốc độ tăng trưởng GDP thực làm đại diện cho lãi suất thực. Rõ ràng hai dữ liệu này sẽ biến động mạnh và không có tương quan, nhưng về dài hạn chúng thường sẽ hội tụ.

Với các giả định đơn giản đó, lãi suất phi rủi ro nội tại của tôi có thể được tính như sau:

Lãi suất phi rủi ro nội tại = Tỷ lệ lạm phát trong kỳ t + Tốc độ tăng trưởng GDP thực trong kỳ t

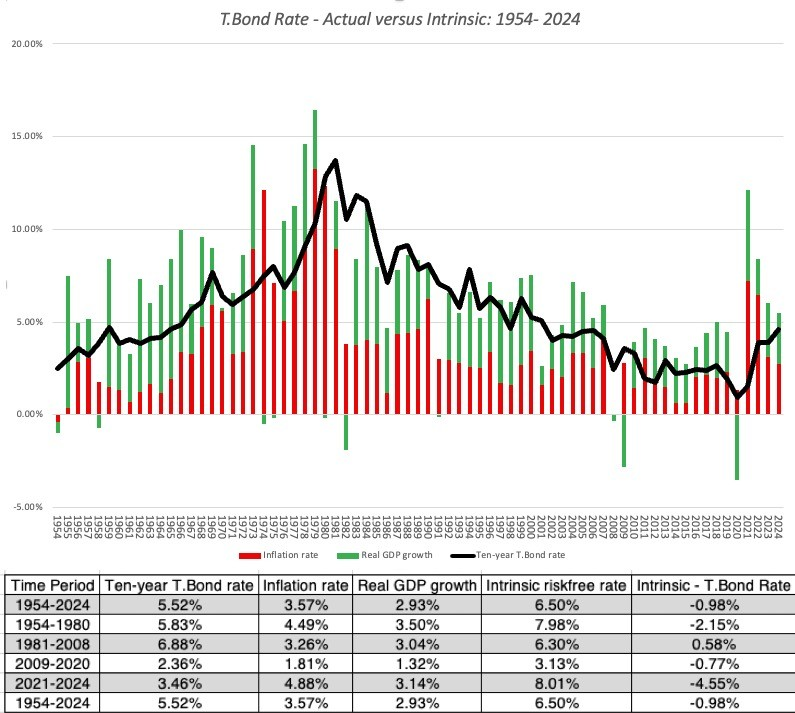

Trong biểu đồ bên dưới, tôi so sánh ước tính của tôi về lãi suất phi rủi ro nội tại với lợi suất trái phiếu kho bạc 10 năm hàng năm:

So sánh giữa lãi suất phi rủi ro nội tại với lợi suất trái phiếu kho bạc kỳ hạn 10 năm

Mặc dù kết quả không quá trùng khớp, nhưng mối liên hệ giữa hai yếu tố này là không thể phủ nhận và các phép tính lãi suất phi rủi ro nội tại mang lại kết quả giúp chống lại những câu chuyện về việc Fed đã "giật dây" bằng lãi suất thấp trong giai đoạn 2008-2021 và khiến chúng tăng đột biến vào năm 2022.

Mặc dù đúng là Fed đã trở nên tích cực hơn (về mặt mua trái phiếu trong giai đoạn nới lỏng định lượng) trên thị trường trái phiếu trong thập kỷ qua, nhưng lợi suất trái phiếu kho bạc thấp trong giai đoạn 2009-2020 chủ yếu là do lạm phát thấp và tăng trưởng thực yếu. Nói một cách đơn giản, có hoặc không có Fed, lãi suất vẫn sẽ ở mức thấp trong giai đoạn này.

Năm 2022, lãi suất tăng gần như hoàn toàn do kỳ vọng lạm phát gia tăng, Fed phải chạy đua để bắt kịp tâm lý thị trường đó. Trên thực tế, kể từ năm 2022, dường như thị trường đang dẫn dắt Fed chứ không phải ngược lại.

Bước sang năm 2025, khoảng cách giữa lãi suất nội tại và lợi suất trái phiếu kho bạc đã thu hẹp, khi sự đồng thuận của thị trường ổn định với kỳ vọng rằng lạm phát sẽ duy trì ở mức khoảng 2% mà Fed nhắm tới và hoạt động kinh tế sẽ được thúc đẩy bởi việc cắt giảm thuế và một chính quyền thân thiện với doanh nghiệp.

Aswath Damodaran