Triển vọng thị trường trong tuần giao dịch này có gì đáng chú ý?

Kiều Hồng Minh

Junior Analyst

Cuộc họp của các NHTW vẫn tiếp tục là tâm điểm.

Nhìn lại tuần qua: Sự trở lại của lạm phát tại Hoa Kỳ có đáng lo ngại?

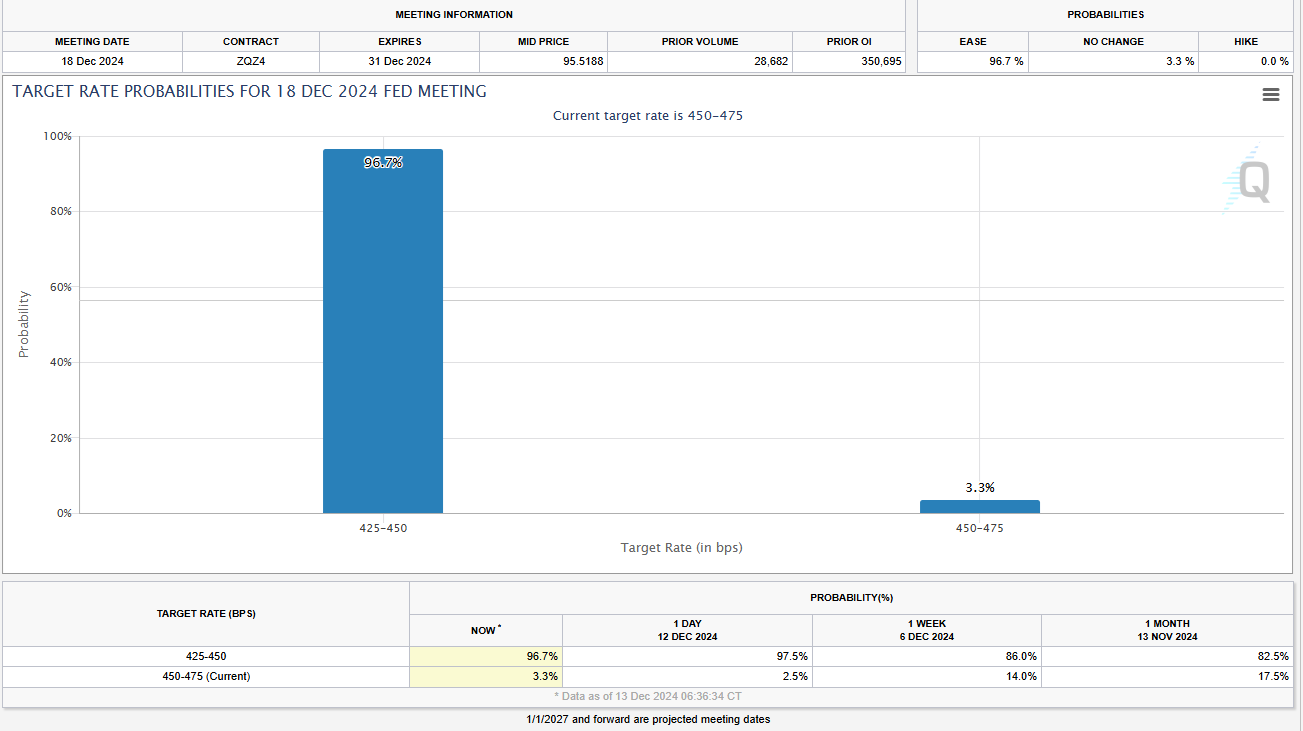

Tuần qua đã chứng kiến sự dao động của thị trường, từ tâm lý risk-off sang risk-on, giúp đẩy chứng khoán Mỹ lên mức đỉnh mới. Một loạt dữ liệu kinh tế của Hoa Kỳ giữ cho khả năng cắt giảm lãi suất của Fed vào tuần tới tiếp tục ở mức trên 90% theo quan điểm thị trường.

Kỳ vọng của thị trường về lãi suất điều hành của Fed trong cuộc họp tới

Tuy vậy, sự nóng lên gần đây trong cả dữ liệu CPI và PPI của Hoa Kỳ đã làm dấy lên lo ngại về việc lạm phát tăng trở lại vào năm 2025. Điều này diễn ra trong bối cảnh Tổng thống Donald Trump sắp có các đề xuất chính thức về thuế quan. Nhiều người tin rằng đồng USD sẽ mạnh lên và đó là một kịch bản hợp lý vì lợi suất cũng được kỳ vọng sẽ tăng.

James Knightley từ ING cho rằng: “Giá cả sẽ tăng, đặc biệt nếu kế hoạch thuế quan của Trump táo bạo như đã hứa trong chiến dịch tranh cử. Và tăng trưởng kinh tế có thể mạnh lên trong ngắn hạn. Nhưng thời điểm là tất cả. Nếu thuế quan được áp dụng sớm và không được bù đắp bằng việc mức cắt giảm thuế trong nước lớn, thì sức mua của hộ gia đình sẽ bị ảnh hưởng thực sự.”

Những lo ngại này khiến dữ liệu PCE sắp tới trở nên quan trọng hơn đối với Fed khi chúng ta bước vào năm 2025, với trường hợp cơ sở của tôi là cắt giảm vào tháng 12 và giữ nguyên vào tháng 1.

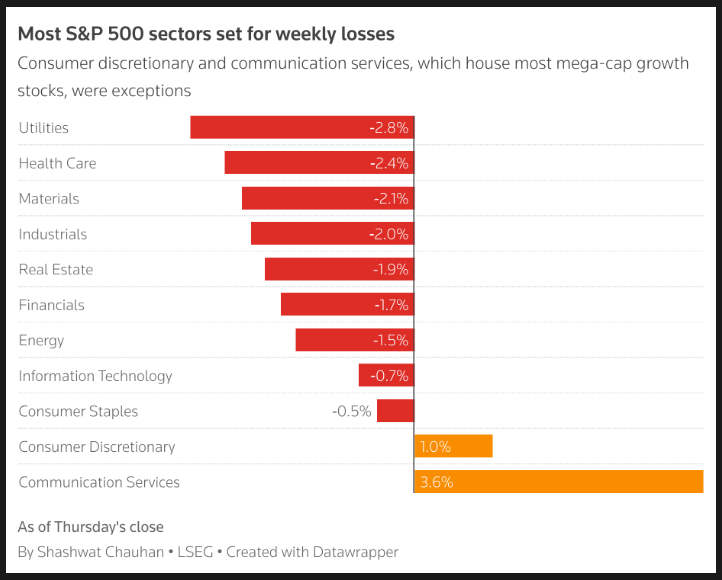

Chứng khoán Mỹ đã biến động trái chiều trong tuần qua với Nasdaq 100 đang trên đà kết thúc tích cực phần lớn nhờ vào cổ phiếu ngành chip. Nasdaq 100 có hiệu suất tốt hơn các chỉ số khác sau khi Broadcom đưa ra triển vọng tích cực, thúc đẩy sự phấn khích về trí tuệ nhân tạo và giúp nâng cao giá trị của cổ phiếu chip, kéo chỉ số đến gần mốc 22,000. Trong khi đó, S&P 500 và Dow Jones giảm điểm.

Hiệu suất các nhóm ngành trong chỉ số S&P 500

Giá dầu ghi nhận mức tăng đầu tiên trong ba tuần mặc dù cả OPEC và IEA đều hạ dự báo cho cả năm 2024 và 2025. Tuy nhiên, các biện pháp kích thích được Bộ Chính trị Trung Quốc công bố hiện tại dường như đang hỗ trợ giá dầu và giữ Brent trên mức quan trọng 70 USD/thùng.

Chỉ số DXY đã có một tuần tích cực và kết quả gây áp lực lên các đồng tiền G7 và thị trường mới nổi. Sức mạnh của đồng bạc xanh vào đầu tuần một phần có thể là do các sự kiện ở Syria trong hai tuần qua. Chỉ số này đang ở trong ngưỡng giá quan trọng và có thể sẽ có những biến động mạnh mẽ khi thời điểm cuối năm sắp đến

Giá vàng đã có một khởi đầu mạnh mẽ trong tuần một phần nhờ vào nhu cầu trú ẩn và việc PBOC tiếp tục mua vàng sau gần sáu tháng. Tuy nhiên, dữ liệu PPI mạnh mẽ và hành động chốt lời đối với vàng trước một tuần nhiều biến động đã khiến kim loại quý này chỉ giao dịch tăng khoảng 1% trong tuần qua ở mức 2,660. Bất kỳ dấu hiệu bất ổn nào nữa tại Syria có thể là yếu tố quan trọng trong động thái tiếp theo của các kim loại quý cũng như triển vọng của Fed khi bước vào năm 2025.

Triển vọng tuần này

Thị trường Châu Á

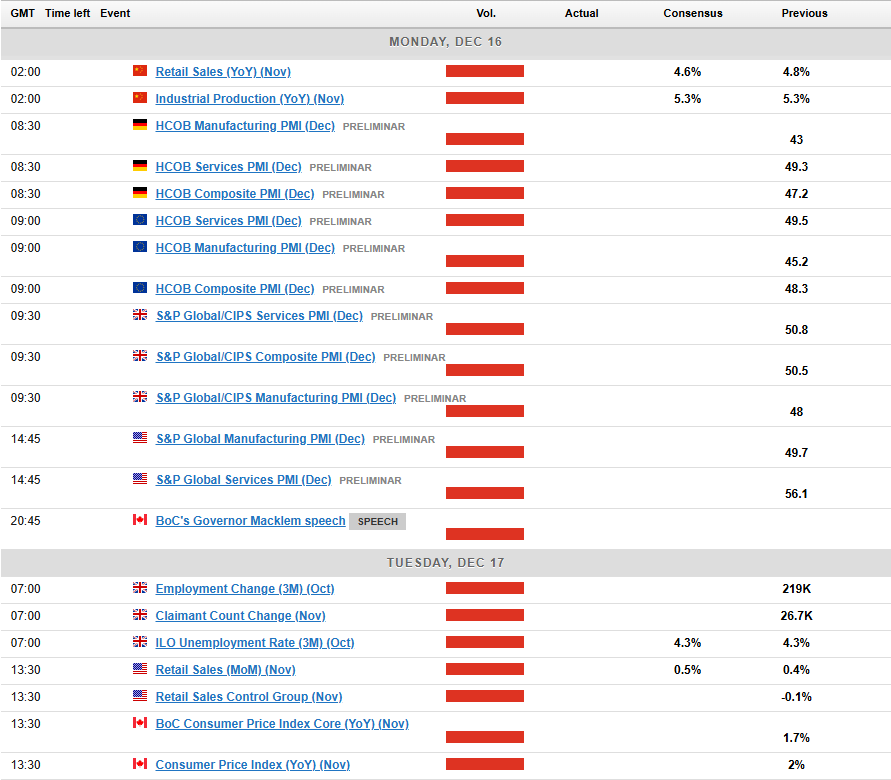

Tuần tới tại khu vực Châu Á-Thái Bình Dương sẽ chứng kiến một số sự kiện và dữ liệu kinh tế quan trọng.

Tại Trung Quốc, báo cáo dữ liệu chính thức của năm sẽ được công bố vào thứ Hai tuần sau. Các chỉ số kinh tế chính dự kiến sẽ cho thấy sự cải thiện khiêm tốn. Sản xuất công nghiệp có thể tăng 5.6% so với năm ngoái, doanh số bán lẻ có thể tăng 5.1% so với cùng kỳ năm ngoái và Tăng trưởng đầu tư vào tài sản cố định có thể ổn định với mức tăng nhẹ 3.5% so với cùng kỳ năm ngoái.

Các thông báo về chính sách kích thích của Trung Quốc vào tuần trước thu hút sự chú ý của nhà đầu tư. Thị trường đang hy vọng rằng các thông báo trong tuần qua sẽ thực sự kích thích nhu cầu của người tiêu dùng

Tại Nhật Bản, BoJ sẽ họp vào thứ Năm. Có những kỳ vọng về việc tăng lãi suất vào tuần tới, mặc dù đó có thể là một quyết định bất ngờ. Dữ liệu gần đây, như tăng trưởng tiền lương mạnh mẽ, lạm phát cao hơn dự kiến và số liệu GDP được cải thiện, ủng hộ ý tưởng tăng lãi suất.

Tuy nhiên, một hãng tin địa phương ở Nhật Bản đưa tin rằng ngày càng có nhiều quan điểm cho rằng nên tránh việc tăng lãi suất sớm trừ khi có rủi ro rằng lạm phát sẽ tăng đáng kể. Điều này có thể khiến BoJ suy ngẫm

Châu Âu, Vương quốc Anh và Hoa Kỳ

Tại các thị trường đã phát triển, trọng tâm chuyển sang các NHTW với cả quyết định lãi suất của Fed và BoE.

Fed được dự báo sẽ giảm lãi suất thêm 25 điểm cơ bản vào ngày 18/12. Lạm phát trong thời gian gần đây không tiến gần hơn đến mục tiêu 2% của Fed. Ngoài ra, Fed cũng cần theo dõi sát sao thị trường việc làm. Các dấu hiệu như tăng trưởng việc làm chậm lại và tỷ lệ thất nghiệp gia tăng ủng hộ quyết định điều chỉnh lãi suất đến gần mức trung lập hơn. Điều đó nói rằng, việc cắt giảm lãi suất có thể sẽ chậm lại vào năm 2025 trừ khi lạm phát cải thiện đáng kể hoặc thị trường việc làm suy yếu mạnh hơn.

Thước đo lạm phát ưa thích của Fed, chỉ số PCE lõi, dự kiến sẽ tăng khoảng 0.2%, dựa trên dữ liệu gần đây từ các báo cáo CPI và PPI.

Ở Châu Âu, tuần này không quá sôi động, khi mà chỉ có dữ liệu quan trọng nhất là PMI được công bố. Do cuộc đấu tranh với tăng trưởng mà Khu vực này đang trải qua, đây là một dữ liệu quan trọng và có thể gây ra biến động và khả năng cắt giảm lãi suất tiềm năng từ ECB. Chủ tịch ECB Christine Lagarde cũng sẽ phát biểu vào đầu tuần, có thể làm sáng tỏ thêm về việc cắt giảm lãi suất trong tuần qua.

Tại Vương quốc Anh, lịch kinh tế cho thấy đây sẽ là một tuần bận rộn với dữ liệu lao động sẽ khởi động mọi thứ. Tỷ lệ thất nghiệp khá khó lường do các vấn đề về mặt dữ liệu thống kê. Tuy nhiên, có những dấu hiệu rõ ràng cho thấy thị trường việc làm đang chậm lại. Mặc dù vậy, tiền lương vẫn chưa bị ảnh hưởng và thậm chí có thể tăng nhẹ vào tuần tới do sự bất thường của số liệu của năm ngoái.

Lạm phát dự kiến sẽ tăng nhiều hơn dự báo của BoE, một phần do lạm phát dịch vụ tăng nhẹ. Chỉ số này, vốn quan trọng đối với BoE, có thể sẽ duy trì quanh mức 5% trong mùa đông. Điều này chủ yếu là do chi phí trong các lĩnh vực như du lịch và cho thuê tăng cao, điều mà NHTW này dường như không quá lo lắng.

BoE dường như thoải mái với việc giảm lãi suất trong các cuộc họp tiếp theo sau cuộc họp tuần này. Vì lãi suất đã bị cắt giảm vào tháng 11, nhiều khả năng sẽ không có một đợt cắt giảm nào khác trước cuộc họp tháng 2.

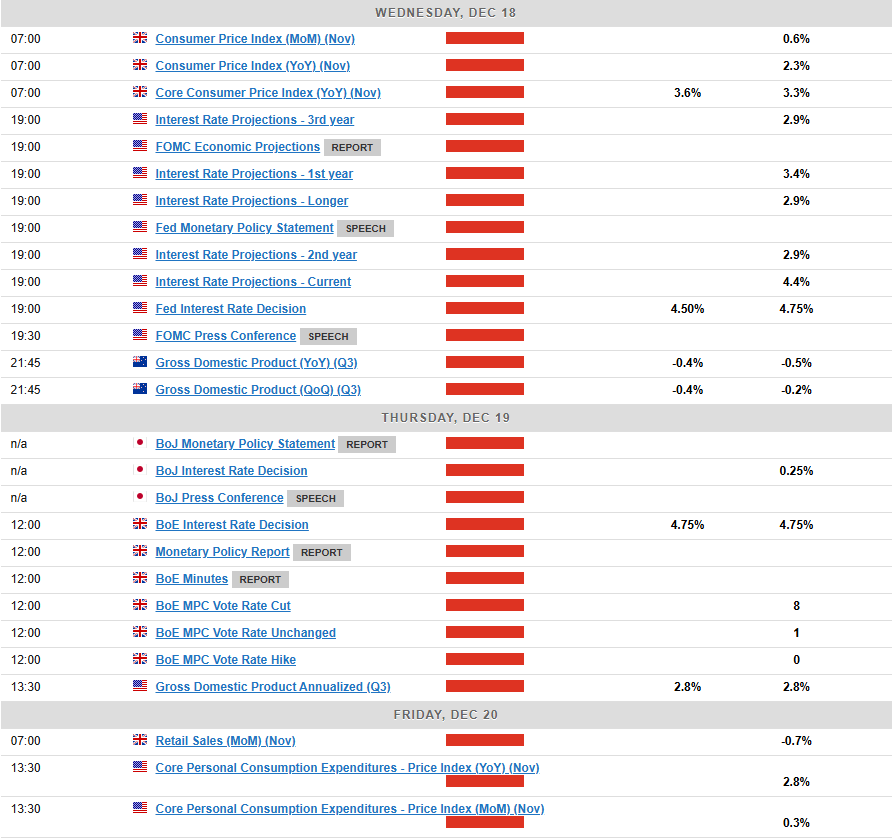

Các dữ liệu kinh tế quan trọng được công bố trong tuần tới

Biểu đồ của tuần

Trọng tâm của tuần này trở lại chỉ số DXY, một lần nữa ở ngưỡng quan trọng quanh mốc 107.00.

Biểu đồ DXY khung đồ thị ngày

Đây có thể là thời điểm để nhìn lại hiệu suất của đồng USD sau cuộc bầu cử năm 2016 của Hoa Kỳ để có một cái nhìn bao quát.

Sau cả hai cuộc bầu cử năm 2016 và 2024, cổ phiếu và đồng USD đều tăng. Tuy nhiên, vào năm 2017, đồng bạc xanh đã mất giá, bước vào xu hướng giảm kéo dài gần như cả năm. Sự suy yếu của đồng tiền này đã hỗ trợ sự tăng trưởng ổn định của thị trường chứng khoán Mỹ và toàn cầu.

Nhìn vào tình hình hiện tại, DXY đang nằm trong ngưỡng kháng cự quan trọng. Liệu lạm phát tăng gần đây có phải là động lực thúc đẩy đồng USD tiến lên hay Fed sẽ thành công trong việc giữ mọi thứ ở mức cân bằng?

DXY đã phải vật lộn để tìm kiếm sự chấp nhận của thị trường trên mốc 107.00, liệu lần này có khác không?

Bị từ chối tại ngưỡng này có thể dẫn đến việc chỉ số này kiểm tra lại mức hỗ trợ lần lượt là 106.50 và 106.00. Hành động vượt qua ngưỡng 107.00 cần có một chất xúc tác mạnh mẽ và cuộc họp lãi suất của Fed có thể là thứ mà USD tìm kiếm, đặc biệt nếu Fed giảm bớt kỳ vọng của thị trường vào lộ trình cắt giảm lãi suất cho năm 2025.

MarketPulse