Việc Fed giữ nguyên mức lãi suất vào tháng 09 có thể tạo ra sai số

Thảo Nguyên

Junior Analyst

Như vậy, FOMC đã quyết định giữ nguyên lãi suất điều hành trong biên độ 5,25 - 5,50% tại kỳ họp tháng 9. • Các quan chức FED hiện đang có những tranh luận về việc liệu chính sách thắt chặt có đủ để giảm lạm phát không? • Tạm dừng chính sách thắt chặt sớm có thể khiến thị trường trái phiếu bị ảnh hưởng nặng nề do lãi suất dài hạn cao hơn gây ra đợt bán tháo trên S&P 500.

Chính sách có đủ thắt chặt để hạ nhiệt lạm phát không?

Vấn đề chính là liệu chính sách này hiện có đủ hạn chế để đưa lạm phát xuống 2% theo thời gian hay không, hay nói cách khác là lãi suất sẽ ở mức 5.3% hay 5.6% nếu Fed tăng lãi suất vào tháng 11.

Chủ tịch Ngân hàng Dự trữ Liên bang New York John Williams nói rằng chính sách tiền tệ của Hoa Kỳ đang rất hợp lý, chính sách này “hạn chế” nhưng không nhất thiết phải là “đủ hạn chế” và Fed nên duy trì dữ liệu phụ thuộc vào đường hướng chính sách trong tương lai.

Loretta Mester - Chủ tịch Cục Dự trữ Liên bang Cleveland cho rằng mặc dù đã có sự cải thiện nhưng lạm phát vẫn còn rất cao và bà đặt ra câu hỏi tương tự. Lorie Logan - Chủ tịch Ngân hàng Dự trữ Liên bang Dallas cũng ủng hộ việc giữ nguyên lãi suất vào tháng 9 và tăng lãi suất vào tháng 11.

Dự liệu và triển vọng các tháng tới sẽ cho chúng ta biết có cần áp dụng các biện pháp mạnh hơn nữa để dập tắt lạm phát không. Do đó, có vẻ như hợp đồng tương lai của Quỹ Liên bang đang hiểu đúng về Fed, với việc tạm dừng lãi suất vào tháng 9 và có thể tăng thêm vào tháng 11.

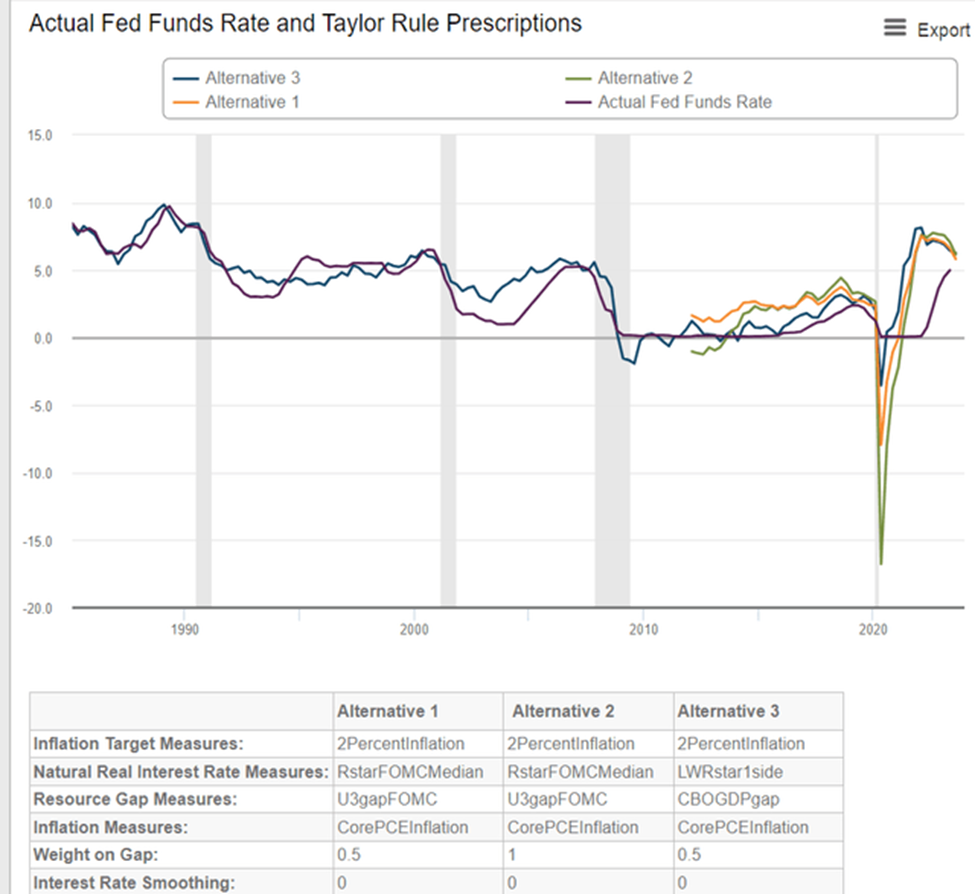

R-Star và Công thức Taylor

Công thức Taylor đề cập tới nhiều khía cạnh của chính sách tiền tệ, quy định ngân hàng trung ương nên thay đổi lãi suất danh nghĩa ra sao để đáp ứng các thay đổi của lạm phát, GDP hoặc các điều kiện kinh tế khác. Công thức này là một mô hình toán học thực tế tính toán lãi suất dựa trên khác biệt giữa lạm phát mục tiêu và lạm phát thực tế, cũng như tốc độ tăng trưởng GDP tiềm năng với tốc độ tăng trưởng GDP thực tế.

Hệ số chặn là lãi suất thực trung tính, tại đó lạm phát ở mức mục tiêu và tốc độ tăng trưởng GDP ở mức tiềm năng, được gọi là R-Star. Giả định ban đầu của Taylor là lãi suất trung lập thực tế ở mức 2%, có nghĩa là với mục tiêu 2%, lãi suất danh nghĩa của Quỹ Liên bang là trung lập ở mức 4%, bất cứ mức nào trên 4% đều bị hạn chế.

Tuy nhiên, mức lãi suất thực tế trung lập rất khó quan sát và dựa trên dự đoán kinh tế của Fed, có vẻ như Fed coi 0.5% là lãi suất thực trung lập. Do đó, lãi suất danh nghĩa của Quỹ Liên bang ở mức 2.5% là trung lập dựa trên mục tiêu lạm phát 2%.

Nếu PCE cốt lõi hiện tại là khoảng 4% thì lãi suất của Quỹ Liên bang 4.5% là "hạn chế" và mức 5.3% hiện tại sẽ là "đủ hạn chế". Tuy nhiên, nếu R-Star cao hơn và gần hơn 2% thì Fed vẫn chưa đủ hạn chế. Về cơ bản đó là điều mà các quan chức Fed đang tranh luận.

Chưa hết, khi xem xét các giả định khác nhau về R-star, lãi suất của Quỹ Liên bang vẫn chưa đủ giới hạn dựa trên quy tắc Taylor với phạm vi từ 5.83% đến 6.3%. Điều này ngụ ý có thêm 2 đợt tăng giá nữa vào tháng 9 và tháng 11.

Biểu đồ: Lãi suất Quỹ Liên bang thực tế và Quy tắc Taylor

Việc tạm dừng tăng lãi suất vào tháng 9 liệu có quá sớm?

Quy tắc Taylor nêu rõ một điều hiển nhiên là lạm phát vẫn còn quá cao và tốc độ tăng trưởng quá mạnh. Fed khó có thể khiến thị trường ngạc nhiên vào cuộc họp sắp tới. Cách tiếp cận phụ thuộc vào dữ liệu để đưa ra các quyết định chính sách trong tương lai.

Môi trường hiện tại vẫn còn lạm phát, do những cú sốc cung do mất cân bằng toàn cầu hóa gây ra. Giá dầu thô Brent đang tiến gần đến mức 95 USD/thùng do Ả Rập Saudi và Nga đang cắt giảm sản lượng. Chỉ số CPI tiêu đề vừa đạt mức cao nhất trong hơn một năm do chi phí năng lượng tăng cao. Chỉ một dấu hiệu nhỏ về biện pháp kích thích ở Trung Quốc cũng có thể đưa giá dầu tiến tới mức 120-130 USD, đặc biệt nếu đồng đô la (UUP) cho thấy sự suy yếu.

Nhưng vấn đề mấu chốt là nhu cầu về năng lượng và các mặt hàng khác. Nguyên nhân chính khiến giá dầu tăng là do người dân mua xăng bất chấp giá cả, nhu cầu không nhạy cảm với giá cả. Tại sao?

Hiệu ứng của cải

Người dân vẫn cảm thấy giàu có, họ có trong tay bất động sản, vì giá nhà không bị ảnh hưởng bởi chính sách thắt chặt tiền tệ và thị trường chứng khoán vẫn ở gần mức cao nhất mọi thời đại. Hơn nữa, mọi người đều có việc làm và tiền lương đang tăng lên.

Sự thiếu hụt thị trường lao động đang mang lại cho công đoàn nhiều quyền lực hơn và chúng ta đang ở trước cuộc đình công của UWA, sau "mùa hè đình công". Mọi người đang yêu cầu được trả lương cao hơn và đó là điều đúng đắn. Giá cả tăng nhưng tiền lương thì không. Trong tình huống này hoặc tiền lương phải tăng (lạm phát) hoặc giá cả phải giảm (giảm phát). Tôi nghĩ chúng ta đang hướng tới kịch bản lạm phát và mức lương cao hơn. Vấn đề là Fed đã không đảo ngược được hiệu ứng tài sản, do đó cuộc chiến chống lạm phát sẽ khó khăn hơn trong tương lai.

Ảnh hưởng của thị trường trái phiếu

Khả năng tạm dừng sớm việc thắt chặt chính sách tiền tệ có thể sẽ khiến thị trường trái phiếu đi xa hơn nữa. Cụ thể, lãi suất dài hạn sẽ tiếp tục tăng, đường cong lợi suất dốc xuống. Lợi suất trái phiếu kho bạc kỳ hạn 10 năm đã tăng kể từ cuối tháng 7, đặc biệt là do lãi suất thực tăng, chạm mức kháng cự 4.3%, hoặc mức cao trước đó. Một khi ngưỡng kháng cự này bị phá vỡ, lợi suất trái phiếu 10 năm có thể sẽ tiến về mức 5%.

Lãi suất thực đã tăng do một số yếu tố từ phía cung, chẳng hạn như dự kiến bán ra của các nhà đầu tư Nhật Bản, việc Mỹ hạ mức xếp hạng nợ, thắt chặt định lượng và thâm hụt tài chính không bền vững được hỗ trợ bởi các cuộc đấu giá yếu kém. Tất cả các vấn đề về phía cung này vẫn đang diễn ra, khiến lợi suất trái phiếu 10N tăng.

Kỳ vọng lạm phát khá ổn định ở mức 2.3%. Việc Fed tạm dừng sớm có thể làm tăng kỳ vọng lạm phát, điều này giống như thêm dầu vào lửa và đẩy nhanh mức tăng lợi suất 10 năm.

Tất nhiên, việc thắt chặt chính sách tiền tệ có độ trễ và không có cách nào để xác định thời điểm độ trễ này "tấn công vào nền kinh tế". Trò chơi kết thúc với một cuộc suy thoái có thể sắp xảy ra. Fed có thể đang trông cậy vào điều này.

Thị trường chứng khoán (SP500) đang trong tình trạng khó khăn. Một mặt, việc Fed tạm dừng tăng lãi suất sơm và lãi suất dài hạn tăng tương ứng có thể khiến định giá sụt giảm. Do S&P500 giao dịch ở tỷ lệ PE rất cao trên 20 nên định giá giảm có thể gây ra sự điều chỉnh đáng kể.

Mặt khác là suy thoái kinh tế và thu nhập giảm sút. Hiện tại, các nhà phân tích kỳ vọng thu nhập sẽ tăng trưởng 12% vào năm 2024, do đó suy thoái kinh tế không được tính đến. Fed đang hy vọng chính sách tiền tệ sẽ bắt đầu ảnh hưởng đến nền kinh tế, đặc biệt là khi các khoản thanh toán khoản vay dành cho sinh viên đang được tiếp tục.

Những nhà đầu cơ giá lên đang hy vọng vào một kịch bản không có suy thoái, lợi suất dài hạn ổn định và thấp, lạm phát giảm bất chấp các vấn đề về phía cung. Điều này nghe có vẻ khó nhưng rất có thể sẽ xảy ra.

Seeking Alpha